阅读:0

听报道

文 | 朱昂

导读:中国公募基金未来的发展会怎么样?今天我们的证券市场已经越来越市场化,A股也逐步出现了美股化的走势。那么从今天美国共同基金的发展情况和里程中或许能给我们带来一些启示。我们今天给您带来关于美国共同基金现状,发展模式,投资者结构的一些深度数据,希望能给我们对于中国资产管理行业未来的发展,提供一些帮助

美国公募现状:20万亿,指数基金大爆发

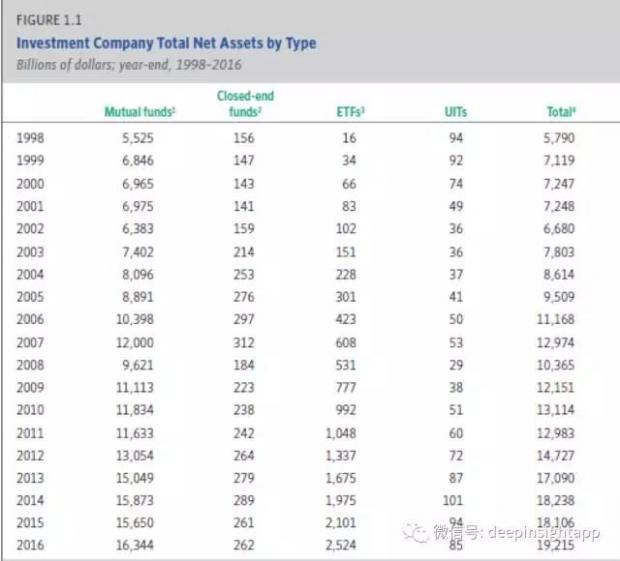

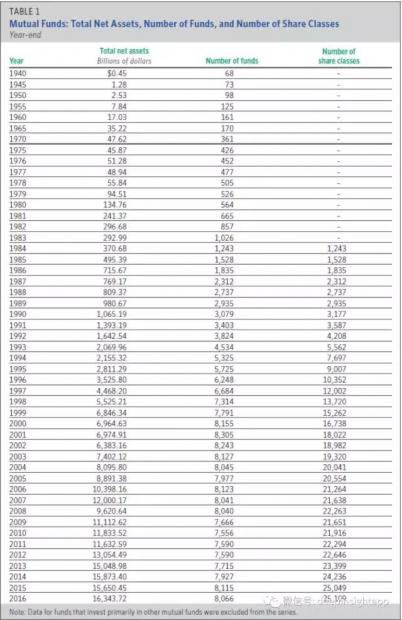

截止到2016年底,美国共同基金管理规模超过了19.2万亿美元,相比2015年增长了1.1万亿美元。从下图我们看到美国共同基金行业过去20年的一些变化。首先,资产管理规模从5.79万亿增长到了19.2万亿。其次,共同基金数量从5525个增长到了16344个。最后,ETF指数基金出现大爆发,从16个ETF增长到了2524个。

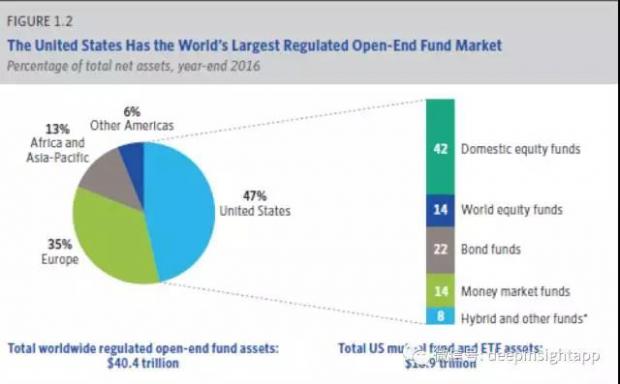

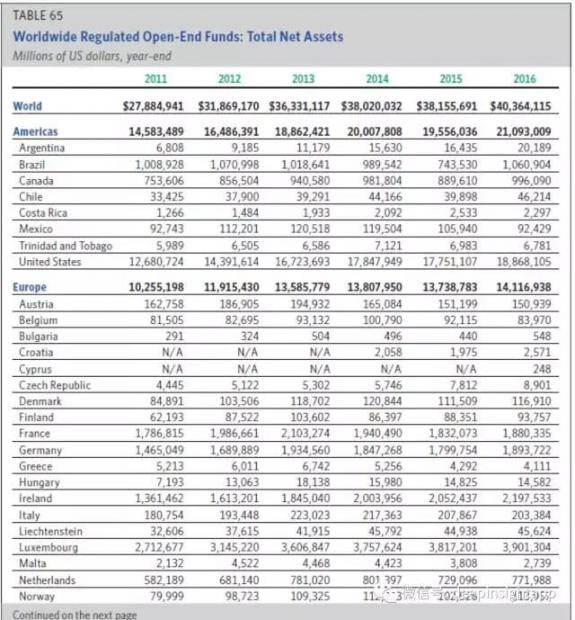

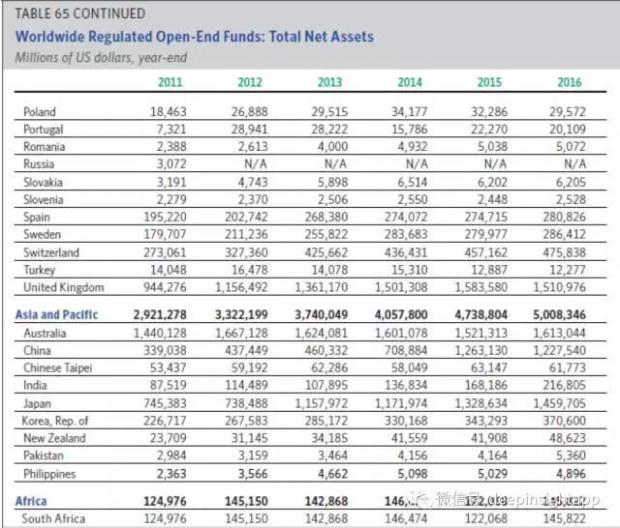

全球共同基金的规模规模有40.4万亿美元,其中美国基金的市场份额占了47%,欧洲基金占35%,非洲和亚太占13%,美洲其他区域占6%。在美国的共同基金中,42%的规模是本土股票基金,14%是全球股票基金,22%是债券基金,14%是货币基金,还有8%是混合基金。

美国家庭资产:22%在股票和基金里

美国家庭是共同基金的最大持有人,在一个不断向上的牛市,美国家庭投向股市的资金越来越多。今天,美国家庭资产的22%在其持有的股票基金里面。而这个比例在1980年,只有3%。这个规模飞跃的根本,除了长期牛市外,还和美国的养老金制度有关。

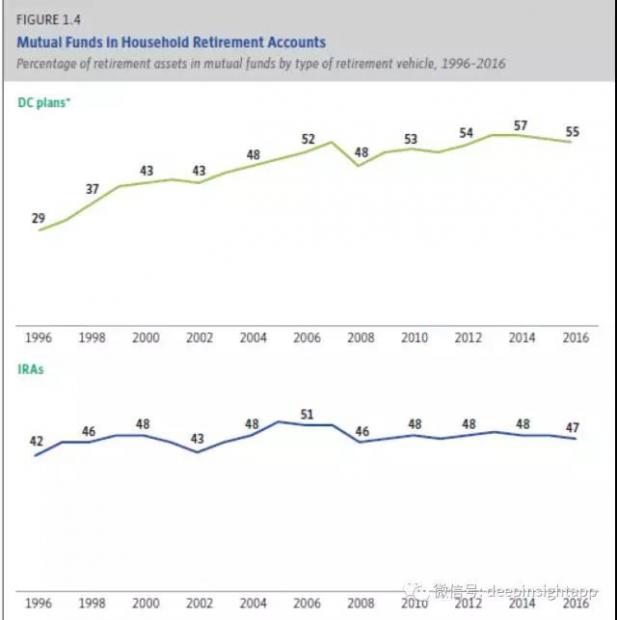

美国个人主要是两类养老金:DC(Defined Contribution)计划,公司提供给个人的养老金计划。在这个计划中,个人会拿一部分钱存在养老金,公司会选择金额匹配。然后整体交给外部机构做管理。还有一个是IRA计划,这个完全由个人做管理,可以部分抵扣税收。过去几年这两类养老金占比的份额都在提高,特别是DC养老金,从29%的共同基金规模提高到了55%。

美国基金现状:被动占比高,集中度提高

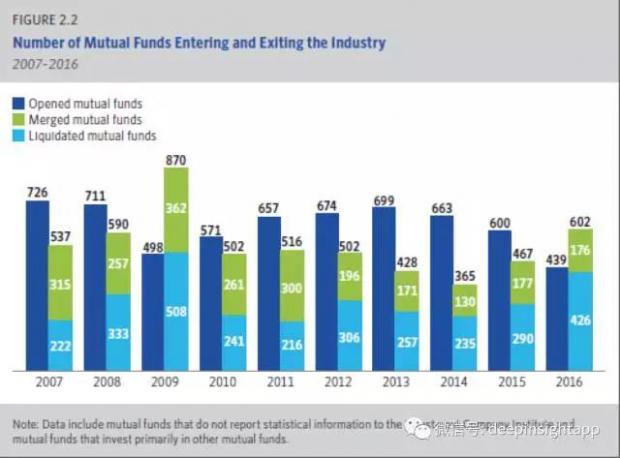

虽然美国共同基金的数量在增长,但是市场的集中度也在提高。

2005年美国前五大共同基金管理规模占比是36%,到了2016年这个比例提高到了47%。美国前25共同基金的市场份额,也从2005年的69%上升到了2016年的76%。市场集中度的提高有两个原因:首先是被动产品的提高。美国最大的共同基金大多是被动产品为主的Vanguard, Blackrock等。2005年以来,主动管理产品每年都遭遇净赎回。其次,类似于债券基金的规模在提高,这类产品很难由小基金公司提供,也加剧了集中度提高。

此外,虽然美股这几年市场表现很强劲,但是新发基金的数量不断下降。2016年新发产品439只,关闭产品426只,合并产品176只。对比2007年新发的726只,即使在牛市中共同基金也减少了产品发行节奏。更多希望用户去认购老的产品。

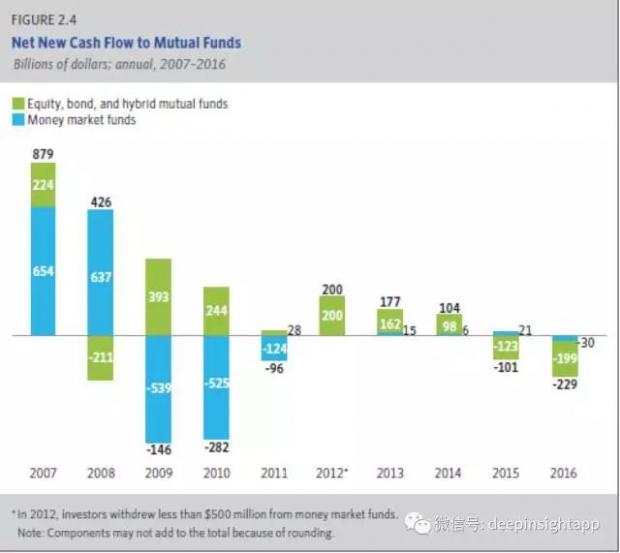

另一个大趋势是主动管理的权益基金不断被赎回。我们看到2007年以来,美国的权益,债券和混合基金规模都是在萎缩。虽然指数不断创新高,大家更愿意去认购费率更低,表现也更好的被动化产品。所以这一次牛市和过去不同,主动管理的产品和规模都没有增加,反倒是被动化产品起来很快。

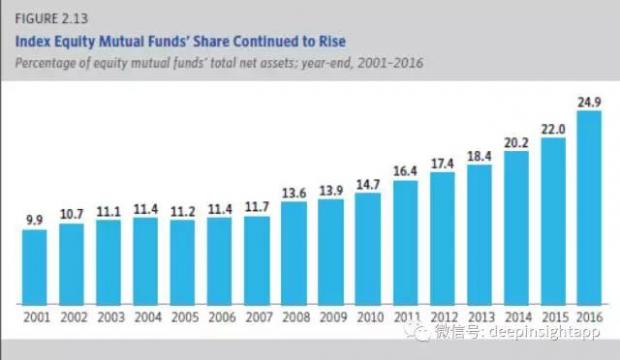

所以,被动化产品占规模的比重,从2001年的10%不到大幅提高到今天的24.9%。而且我们看到2001到今天,被动化产品市场份额几乎每年都在提高。这一轮牛市提高的比例是最高的。2007到2016年,被动产品获得1.4万亿美元资金流入,而主动管理产品资金流出了1.1万亿。

目前,全球ETF整体规模3.5万亿美元。其中73%的资产规模在美国,16%在欧洲。

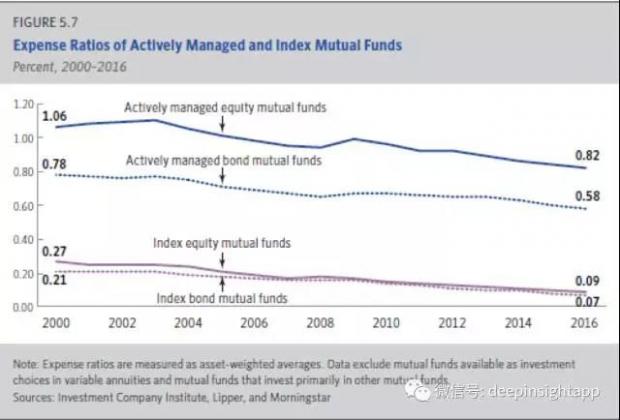

由于被动化产品的占比提高,以及共同基金的效率提高。我们看到2000年以来,美国所有类型共同基金的费率都出现了下滑。比如权益共同基金的费率从2000年的0.99下降到了2016年的0.63,。混合基金费率从2000年的0.89,下降到了2016年的0.74。债券基金费率从2000年的0.76,下降到了2016年的0.51。

从下降比重看,权益类基金的费率下降最大。

过去几年,主动管理基金也在降低费率水平。整体上看,共同基金通过科技变革,提高了基金的投资和研究效率,降低费率后吸引更多用户购买。

美国家庭:最爱持有权益类产品

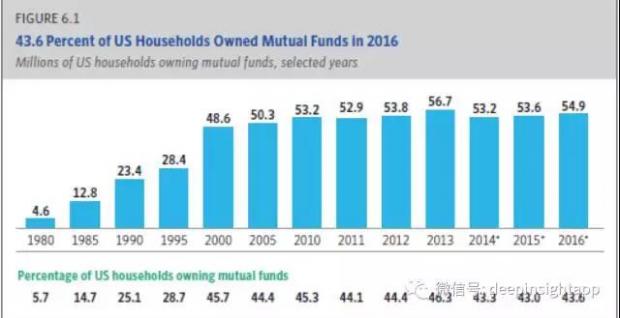

美国大约有5490万家庭拥有共同基金产品,占到美国总家庭人数的43.6%。我们发现一个很有趣的显现,家庭拥有共同基金占比份额从1980到2000年大幅提高,比例从5.7%提高了几乎十倍到45.7%。但是2000年之后,美国家庭拥有共同基金的比例就很稳定。似乎50%家庭拥有共同基金数量成为了一个天花板。

而1980到2000年的大跃进,有很大一部分原因是指数上涨了10倍,以及养老金的大规模入市。64%的美国家庭有一半金融资产在共同基金,这些家庭平均持有价值12.5万美元的共同基金,其中包括公司退休账户。

从收入结构看,年收入超过10万美元的家庭中80%持有共同基金,年收入在7.5到10万美元家庭中60%持有共同基金。而年收入在3.5到5万美元家庭中,只有29%持有共同基金。持有金融资产和家庭收入高度挂钩。

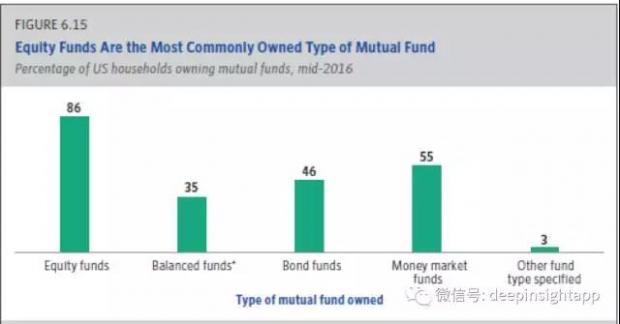

从持有共同基金的产品类型看,美国家庭最爱持有权益类产品,占比86%。持有货币基金的比例是55%,债券基金的比例46%,平衡基金的比例35%。

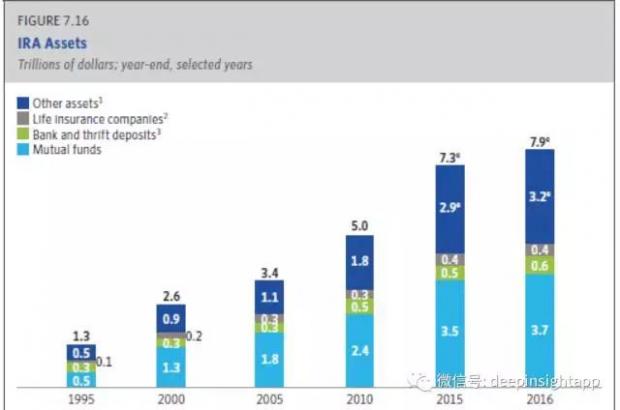

我们看看养老金的情况。传统美国政府账户养老金IRA是1974年成立的,今天全美有IRA账户的家庭超过3210万,占美国家庭总数25.5%。而所有IRA账户持有人超过4300万家庭,占全面家庭的比例三分之一。截止2016年底,IRA账户中管理了7.9万亿美元资产,占全美所有养老金的31%。这些资产中3.7万亿投资于共同基金,0.6万亿在银行储蓄产品,0.4万亿在保险公司产品,3.2万亿在其他资产。

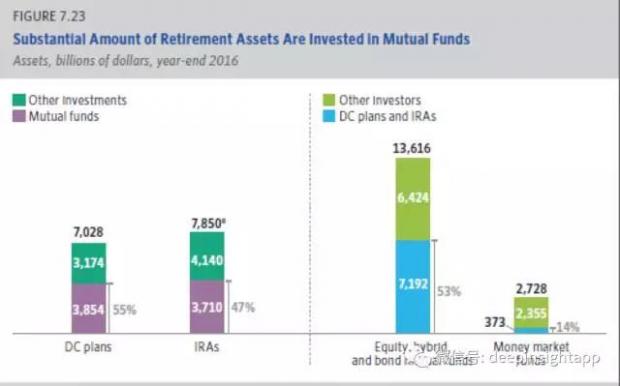

企业养老金计划DC Plans和政府养老金IRA中,分别有55%和47%的投资在共同基金。而这两者的规模总和已经超过了14.8万亿。两者相加,占共同基金整体规模53%,持有超过7.19万亿美元共同基金。

全球共同基金发展图:10年10倍

下面是一张终极列表,从1940到2016年美国共同基金的全景图。

1940年市场共同基金的管理规模只要4.5亿美元,产品数量68个。这个规模用了30年增长一百倍,到了1970年增长到了476亿,产品数量361个。到了1985年,用了15年时间再增长十倍,达到了4953亿美元规模。到了1997年规模达到4.46万亿,这次用了12年增长十倍。目前规模16.3万亿美元,产品数量8066个。

最后我们看看全球开放式基金的全景图。全球所有开放式基金整体规模40万亿美元。美国拥有18.8万亿美元,占比是最高的。欧洲拥有14.1万亿美元,其中卢森堡最大有3.9万亿,德国和法国都在1.8万亿,英国有1.5万亿,爱尔兰居然也有2.2万亿。亚洲整体有5万亿规模,中国才1.2万亿,规模比澳大利亚和日本都要小。非洲只有南非一家,拥有1458亿。

与作者交流,请加微信:dianshi830,请告知职业和公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号