文 | 朱昂

导读:今天给大家带来的全球风云30年的第二部分,消费时代的崛起。结合权力的游戏,我起名叫做冰雨的风暴。整个90年代中,我们看到明显的消费崛起,特别是美国中产阶级大量出现,推动了美国的消费品公司。而在全球市场,冷战的结束是最大的政治事件。

冷战结束后的第一任美国总统克林顿也推动了之后互联网的热潮。在资产管理公司方面,最大的事件来自于长期资本管理公司在俄罗斯遭遇到了“血色婚礼”。全球GDP方面,中国在90年代已经从第十变成了第六,2000年第一次突破了1万亿美元大关。

以下是我们权力的游戏,全球风云30年第二部分的研究,希望朋友们喜欢。

冰雨风暴:美国消费大爆发

在上一期的文章中,我们看到整个80年代美国的GDP已经是全球第一。然而由于80年代初期美国通胀水平非常高,伴随着二战后最高的失业率,整体消费力还没有完全释放。1982年,美国失业率超过10%(创下1940年来的最高水平),1200万美国人失去工作,大部分还领不到失业补偿;同年,有6.6万家公司申请破产保护(创美国大萧条以来之最)。从1981年到1983年,美国经济损失达 5700亿美元,陷入了深深的衰退。

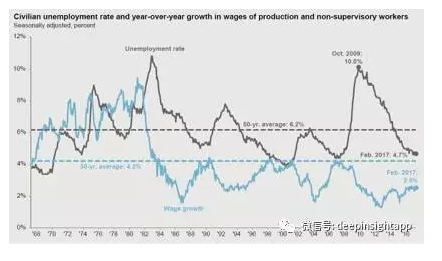

但是感谢美联储沃尔克上台后不断打压通胀,以及一系列的就业刺激政策,美国失业率快速下降。从下图这个1968到2016年美国失业率更完整的走势图中我们看到,整个80年代末开始失业率不断下降,带来了一次长期消费力的崛起。同时叠加的是婴儿潮的一代开始长大,他们的消费意愿更强。

另一个推动美国消费的是品牌化和连锁化消费品被广泛接受。包括大型的百货公司,大型超市沃尔玛的盛行,以及类似于耐克,可口可乐这些至今家喻户晓的品牌。

越来越多的消费者喜欢去连锁商店购物,他们相信好的品牌。而连锁消费品公司通过不断开店推广,建立很强的渠道和品牌,也逐渐巩固了自己的护城河。我们发现那些80年代末,90年代初在美国大规模增长的连锁品牌,至今都是各细分消费领域的龙头老大。甚至90年代初开始盛行的耐克乔丹运动鞋,至今都是耐克集团下面最重要的子品牌(关于耐克,可以去看“鞋狗”这本书)。甚至伟大的星巴克,也是在这个时间点成立的。

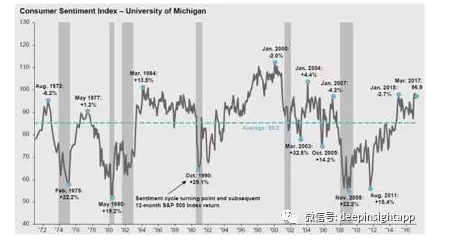

下面这张图是1972年至今美国的消费者信心指数,我们看到整个消费者信心指数在1990年的10月开始大幅向上改善,这个改善一直持续到了2000年的网络股泡沫结束。

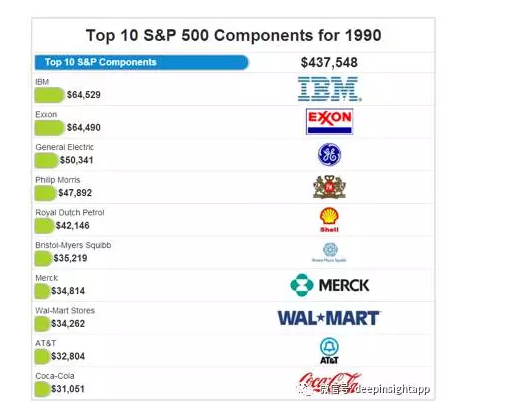

所以到了1990年,标普前十大市值的公司出现了两个我们特别熟悉的名字:沃尔玛和可口可乐。他们分别排名第八和第十。未来的零售巨头沃尔玛这时候市值也就342亿美元,即使已经是全美市值最大的零售股,空间还是很大很大。

可口可乐市值310亿美元。排名前十公司整体市值达到了4375亿美元。可口可乐是巴菲特最喜欢的一家公司,不用多说大家也很了解。巴菲特一直说喜欢那种能让人上瘾的产品。而可口可乐的成长,离不开背后代表的美国文化,本质上和今天的星巴克咖啡是一样的。沃尔玛则是农村包围城市,受益于美国农村地区竞争不够激烈,通过自己强大的运营能力获得经济效应,最后再逐步进入一线城市。

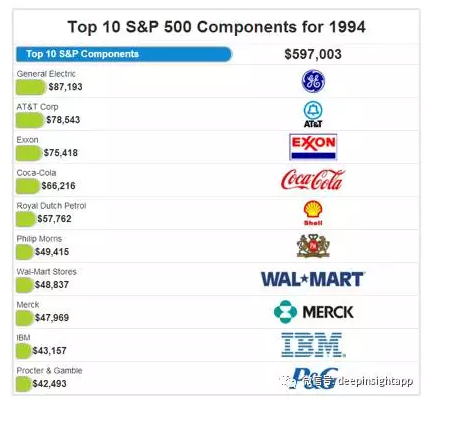

到了1994年,这个榜单中已经有沃尔玛,可口可乐,宝洁这些大消费品公司,如果把烟草企业菲利普莫里斯算上,其实消费几乎占据了美国前十大市值公司的半壁江山。我们看到当年的股神彼得林奇也是很喜欢买消费股,鼓励大家去挖掘身边的好公司。背后的背景依然是整个美国中产阶级崛起后带来的消费盛世。

当然,由于之后20年的全球化,美国大消费企业的成长步伐远远没有结束。直到移动互联网这几年的爆发,才开始影响大的消费企业。当然,1995年到2000年以沃尔玛为代表的消费股依然有很强表现。但是,和当时新一代的科技股相比,这些涨幅是小巫见大巫。我们也会在之后的系列中分享。

另一个推动美国消费的是长期牛市带来的财富效应。我们看到在沃尔克上任之后,基本上就是美国历史上持续时间周期最长的股债双牛,中间伴随着1987年黑色星期一的短暂调整。

不可忘却的黑色星期一

随着美国政府对金融市场管制的放松和对股票投资的减税刺激,巨额的国际游资涌入美国股票市场,促进了股价持续高涨。在1987年头9个月中,仅曰本购买美国股票的新增投资就达约150亿美元,股票价格已近崩溃。这些都意味着美国股市将经历一场大的调整。1987年10月19曰,星期一,华尔街上的纽约股票市场刮起了股票暴跌的风潮,爆发了历史上最大的一次崩盘事件。

道·琼斯指数一天之内重挫了508.32点,跌幅达22.6%,创下自1941年以来单曰跌幅最高纪录。6.5小时之内,纽约股指损失5000亿美元,其价值相当于美国全年国民生产总值的1/8。这次股市暴跌震惊了整个金融世界,并在全世界股票市场产生“多米诺骨牌”效应,伦敦、法兰克福、东京、悉尼、香港、新加坡等地股市均受到强烈冲击,股票跌幅多达10%以上。股市暴跌狂潮再西方各国股民中引起巨大恐慌,许多百万富翁一夜之间沦为贫民,数以千计的人精神崩溃,跳楼自杀。

从调整的时间看,1987年黑色星期一引发的熊市,是美国过去100年调整时间最短的一次熊市,仅仅调整了三个月。虽然在三个月内美股从最高点回调了34%,但是市场很快恢复正常。当时的调整更多来自于估值泡沫和量化交易带来的踩踏,但是美国当时的基本面依然很强劲。

更有意思的是,当这个美国百年历史上持续时间最短的熊市结束后,美国进入了历史上持续时间最长的牛市。从1990年的10月开始,美国股市开启了长达115个月的大牛市,在这个大牛市中指数涨幅达到了惊人的417%。无论是涨幅还是持续的周期,都是历史上最长的一次。

冷战结束:守夜人和野人的和解

在《权力的游戏》中,守夜人和长城之外的野人是不共戴天的仇敌。守夜人一直认为,长城的建立其实就是为了对抗野人的,直到后面我们才知道长城其实是为了抵御异鬼。在《权力的游戏》中,也有好几场精彩的守夜人和10万野人大军对战。直到John Snow的出现才化解了两家长久矛盾,共同抵抗更强大的敌人:Night King。

到了90年代初,美国和苏联的冷战也宣告结束。作为二战之后东西方最大的两股势力,虽然没有任何正面交锋,但是长期冷战都对两国的内在经济有明显伤害。冷战的结束也让两者可以专心对付共同的敌人:经济增长。

作为冷战结束后的第一任总统,克林顿开始大幅削减国防开支,任期内美国军费开支一直是负增长。相反的,克林顿总统将更多精力放在了经济增长。包括打破了对于银行的监管,大力发展高速互联网。在整个克林顿总统的任期内,迎来了美国过去30年经济增长最好的阶段。另一边,美联储主席的格林斯潘从沃尔克手中接受了一个低通胀,高增长的经济。于是当年两人成为了全美最受欢迎的政治家和银行家。当年我的母校纽约大学,有一年毕业典礼请到了格林斯潘发言,然后又在克林顿结束任期后请到了他给我们最毕业演讲。受益于冷战的结束,美国经济继续维持高速的发展。

而苏联这个当时最大的对手,却在冷战结束后没几年就解体。戈尔巴乔夫时代的苏联,人民生活水平和质量严重落后发达国家,巨大的贫富差距是苏联解体最根本的原因。当时苏联的经济结构是超重型和消耗型,重工业为主,消费服从生产。整个经济机制比较落后,也触发了之后的解体。而在解体之后,失去了苏联这个巨大的竞争者,让美国的龙头地位变得越来越巩固。

血色洗礼:俄罗斯违约消灭LTCM

《权力的游戏》中最让我痛心的一集就是血色婚礼。

不能在自己的屋檐下杀害来宾是最基本的礼遇,而Rob Stark和他的母亲,却被Waldo Frey家族在婚礼中杀害。没有战死在沙场,却是被阴谋害死。现实生活中的90年代,我们也在长期资本管理公司中看到了类似故事。

1994年的华尔街,一家名为长期资本管理公司的对冲基金成立了。这家基金是天才的"梦之队":掌门人是被誉为能"点石成金"的华尔街"债券套利之父"约翰·梅里韦瑟;合伙人包括以期权定价模型而荣膺1997年诺贝尔经济学奖的罗伯特·默顿和马尔隆·斯科尔斯以及前美国财政部副部长兼美联储副主席戴维·马林斯等。这样一支号称"每平方英寸智商密度高于地球上任何其他地方"的梦之队,在成立之初就毫不费力地说服80名创始投资者每人至少拿出1000万美元。这些投资者包括:前贝尔斯登董事长兼首席执行官詹姆斯·凯恩;美林证券在当时也购买了其一大笔股份,用来出售给自己的大客户;瑞士联合银行几乎在一夜之间,就把长期资本管理公司定位为其最大的投资对象。

通过LTCM的定价模型做套利交易,以及巨大的杠杆,LTCM在一开始几年的收益率高得惊人。1994年他们的收益率达到了28%,1995年的收益率59%,1996年是57%。公司的资本也由最初的12.5亿美元上升到了48亿美元,实现了约40%的年均回报率和185%的总资本收益率。要知道,在当时的市场中成立几年就达到48亿美元规模是不可想象的。

LTCM的投资理念非常简单, 无论是默顿,还是斯科尔斯,包括2013年获得诺贝尔经济学奖的法马,所有这些金融学大师有一个共同的信念,那就是市场是有效的。如果价格出现了错误,市场一定会把它纠正过来。跟着市场走,就能赚大把大把的钱。这就是LTCM的哲学。事实看,看过关于LTCM的回忆录就清楚的知道,长期资本管理其实通常只赚很小的价差。比如1992年8月和1993年2月发行的30年期国债收益率之间有12个bp的价差。然后他们通过加大杠杆来套利。

然而,在1998年3-9月的短短6个月内,该基金却整整亏掉50亿美元,甚至在这年的某一天之内就亏掉5.53亿美元。最后濒临破产,连美联储都不得不出面召集由14家大银行组成的银团对其救助。背后的原因很简单,他们在俄罗斯遇到了“血色婚礼”。

由于美国国债市场趋于饱和,长期资本需要寻找美国以外的市场。正好1997年发生了东南亚金融危机(今天由于篇幅问题,东南亚金融危机就不展开写了)。大量的资金流出亚洲和新兴市场。然而长期资本管理却认为风险定价出错了,大量冲入这个市场,购买俄罗斯国债。

进入1998年之后,来自俄罗斯的消息越来越糟糕。外资大量流出、俄罗斯的外汇储备几乎干涸、石油价格暴跌了33%。莫斯科股票市场8个月内跌了75%,短期利率飙升至200%。就在人心惶惶的时候,俄罗斯杜马拒绝了IMF提出的改革方案,然后,杜马放假了,包括叶利钦总统在内,所有的高官都去度假了。8月17日,俄罗斯突然发表声明,他们不会考虑偿还外国债务,卢布马上就会贬值。更叫人佩服的是,俄罗斯还宣布,就连原来借大家的折合135亿美元的内债,他们也没有意思还钱了。这真叫金融市场大开眼界!最终俄罗斯的违约,血洗了长期资本,也成为金融历史上最惨痛的一次教训(关于长期资本有一本书,回头具体和大家聊聊)。

90年代各国GDP变化

最后我们看看90年代全球各国经济体的变化。1990年全球经济的老大依然是美国,达到了5.8万亿美元,日本为3万亿美元紧随其后。在往后分别是1.5万亿的德国,1.2万亿的法国,1.1万亿的意大利,和1万亿不到的英国。当时的中国已经排名第十,GDP达到了3878亿美元。

到了1995年,美国GDP增长到了7.4万亿美元,日本增长到了5.3万亿美元。德国,法国,英国继续排名3-5,分别为2.4万亿美元,1.5万亿美元和1.1万亿美元。而这时候的中国已经达到了7006亿美元,排名上升到了第七。

最后到了2000年,美国GDP增长到了9.8万亿美元,而排名第二的日本由于国内房地产泡沫崩溃,人口老龄化,制造业空心化以及本币的贬值,GDP反而倒退到了4.7万亿美元。如果我们了解当时的日本经济情况,就能深刻理解日本最终一定会被中国所超越。到时排名3-5的依然是德国,英国和法国,分别达到了1.8万亿,1.4万亿和1.3万亿美元。此时的中国第一次突破1万亿美元GDP,排名上升到了第六。而接下来的加入WTO也会加速整个中国经济的增长。下图是80年代到了2009年中国,美国和日本经济增速对比。

以上是自己一些粗浅的思考和研究,希望给大家带来帮助。下一期我们会讲讲90年代下旬到2000年的互联网泡沫繁荣和毁灭。

作者交流,请加微信:dianshi830,请告知职业和公司。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号