阅读:0

听报道

文 | 朱昂

导读:最近在好书共读的第二期《Wallstreet Meat》,里面讲述了高科技行业是怎么从80年代的“屌丝行业”在90年代后期成为超级高富帅的。对于当时的PC互联网泡沫如何形成有非常详细的阐述,包括Jack Gruldman, Mary Meeker,Jim Cramer这些人的描述,以及雅虎,美国在线这些互联网公司的描述。

看了以后我也发现一个有趣的显现,从90年代PC互联网公司能够活下来,而且在这一波移动互联网公司再次大幅度创新高,引来“主升浪”的其实就两家公司。第一家当然是亚马逊,而第二家就是Priceline。作为全球在线旅游龙头,Priceline不仅在过去十年涨幅30倍,而且相对竞争对手Expedia有大幅度超额收益。今天和大家聊聊Priceline成功的秘诀。

Priceline介绍

1998年Jay Walker创立了Priceline,依靠Name Your Price的独特商业模式很快获得1亿美元的融资。在PC互联网时代的Go-Go Year,Priceline很快在1999年上市。当初市场对于Priceline的Name Your Price很追捧,认为这是对旅游行业的Game Changing。股价也从上市当天的414美元(复权价),在一个月上涨到了989美元,那一天是1999年的4月30日。

“Wallstreet Meat”里面关于股票价格有一个经典的理论:牛市看空间,熊市看估值。一年后的网络股泡沫崩溃时,由于一直没有摆脱亏损,Priceline的股价出现了大幅度的下跌。到了2000年代,股价下跌到了10美元,到了2002年继续下跌到7美元以下。

和亚马逊一样,Priceline也是在2003年第一次实现盈利。虽然盈利了,但是股价持续低迷,一直在消化当初上市的市梦率。股价到了2007年2月终于来到了50美元,这时候距离1999年4月的高点还差了80%。当然,这也是Priceline之后故事真正的开始。移动互联网带来了新的流量红利,以及Priceline通过好几次正确的并购把公司越做越大,成为了今天全球OTA行业的老大。

商业模向Agency倾斜

Priceline在创立之初,拥有两种核心的商业模式:Merchant模式和Agency模式。Merchant模式就是和酒店,机票,租车以及目的地服务商合作,以固定的配额和价格获取相关产品。同时Priceline拥有相应的自主定价权向消费者收费,以此获得产品差价。这个模式单笔交易营收通常比较高。Name Your Own Price就属于Merchant模式。还有一种就是Agency模式,公司在用户和产品供应商中担当代理商的角色,在交易中通过佣金赚钱。这个模式是做平台,单笔交易营收较低,但是比较稳定。

可以看到,Merchant模式是Priceline比较独家的商业模式,Name Your Price其实就是Merchant商业模式的一种。但是这种模式的问题是风险比较大,赚取的是差价。而真正的移动互联网平台,就应该是Agency模式,这样也比较轻,虽然单笔利润不高,但空间可以看更大。

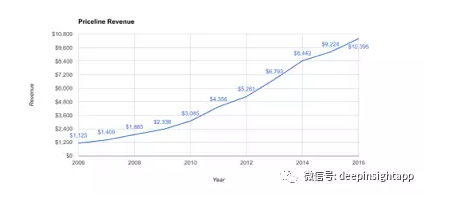

我们从Priceline今年一季度的收入去看,24亿美元收入中有17亿美元来自于Agency模式的收入,4亿美元来自于Merchant模式的收入,其他业务带来了2亿美元。简单而言,Agency模式早就成为了Priceline业务的重心。也正是因为对于Agency模式的倾斜,帮助Priceline的收入过去十年增长了十倍。从2006年的11亿美元,上涨到了100亿美元。

一个重要的原因是Priceline正在享受到移动互联网巨头最核心的特征:网络效应。对于航空公司,酒店运营商,租车公司等旅游产业链的企业来说,他们最喜欢自己的信息被最多的用户看到。而Priceline作为全球OTA的巨头,建立了巨大的网络效应。用户越多,使用的人也会越多,进而产生了很强的正循环。而且用户喜欢的是一站式消费,酒店,机票,租车,甚至景点门票都能一次性解决。那么Priceline就提供了这种全面的服务。

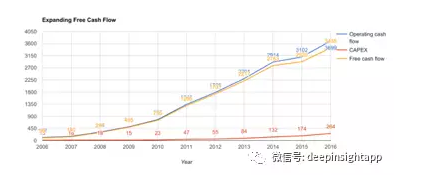

另一个原因是移动互联网带来的新红利。作为PC互联网就使用Priceline的用户,我个人深刻感觉到移动端对于酒店和机票预订的便利性大幅度提高。现在可以随时随地拿起手机,做出行计划的预订。对于Priceline来说,移动互联网大爆发,给他们带来了新的用户流量。用户使用的频次也远超PC互联网时代。Priceline只需要很低的获客成本,就能获得巨大的改用户生命周期价值。我们从下图也能看到,进入移动互联网时代以后Priceline的资本支出增加很少,但是自由现金流的增长飞快。

为什么涨幅远超Expedia?

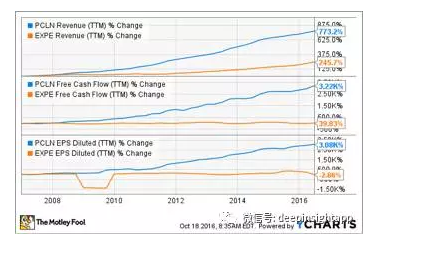

我们拿Priceline和同类型的Expedia对比,发现前者的涨幅远超后者。同样作为在线旅游的巨头公司,Priceline的相对优势是什么?我认为有几个点非常关键。

1、更成功的收购。Priceline和Expedia在成长过程中都完成了大量收购,通过并购让自己壮大。Priceline收购过Agoda,Booking,Kayak,OpenTable,等公司。Expedia收购了Trivago,Travelocity, Orbitz, HomeAway,等公司。显然,Priceline收购对于公司的推动力远大于Expedia。

这里我们重点要说是Booking和Agoda的收购,大幅度帮助Priceline拓展了国际业务。Booking的收购发生在2005年7月,当初Priceline以1.35亿美元收购,几乎所有对价都是现金支付。当初Booking在2004年的收入只有1600万美元,但是每年增长都是几乎100%。到了2011年,收入就达到了16亿美元,而且因为Booking都是酒店业务,贡献了绝大部分的利润(这个我后面会将)。到了2007年的年底,Priceline又以7600万的价格收购了亚洲酒店在线巨头Agoda。Agoda是使用Merchant商业模式的,其收入从2007年的1.4亿美元增长到了2011年底24.6亿美元。更重要的是,今天Priceline大部分的Merchant收入都是来自Agoda。

通过Booking和Agoda的收购,我们看到Priceline拓展了海外市场。

2、海外市场占比更高。对比Expedia,今天Priceline的海外市场占比大头,差不多有80%收入来自于海外市场,而Expedia大部分收入来自美国本土市场。从有效性的角度看,美国是全球旅游商业化最发达的国家,市场有效性也是最高的。Priceline其实是从一个有效市场进入一个非有效市场。另一个重要的点是,Bookings,Agoda这些收购,都是对于酒店的布局。OTA这个行业中,其实机票的交易是入口,真正赚钱的是酒店。逻辑也很简单,机票本身是标准化的商品,而且被全球那几家航空公司垄断。互联网公司能做的,本质上航空公司是不能做到。酒店不同,全球许多酒店都是非标准化的。特别是欧洲这种,国际连锁酒店占比不高,这中间就能提供巨大的毛利。

所以简单来说,更强的全球化,更大的全球酒店市场,让Priceline的商业模式由于Expedia。而且Priceline目前收入中,80%以上都是利润率更高,没有风险的Agency模式收入。相反,Expedia大约有40%收入是来自于Merchant模式,一旦酒店和机票卖不出去就要自己承担风险。下图我们看到,Priceline在各方面业绩增长都远超Expedia。

1000亿美元的Priceline

今年在短暂站上1000亿美元市值后,Priceline的股价也因为业绩有些低于预期开始回调,但这些似乎不影响Priceline的长期前景。

首先,Priceline已经建立了护城河,完成了低成本的用户获取。这让Priceline目前的估值只有25倍左右。而且我们看到明显的自由现金流增长远远高于资本开支,说明了Priceline的定价权。其次,在线旅游行业的真正赚钱部分是酒店,机票更多是流量入口。Priceline通过多年前的收购,在欧洲和亚洲都完成了布局。最后,旅游本身就是一个国际化的市场,Priceline是真正的全球旅游龙头。网络效应建立的护城河难以被打破。

1000亿美元或许只是一个开始,全球经济复苏后带来更多的可选消费支出。Priceline作为在线旅游的全球垂直老大,依然有比较大的成长空间。

作者交流,请加微信:dianshi830,请告知职业和公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号