阅读:0

听报道

文 | 朱昂

导读:随着资本项目的放开,信息鸿沟的打破,A股的估值体系国际化是势不可挡趋势。这也让美股研究,中美研究的比较变得越来越有意义。许多年前,所谓的“美股映射”只是看美股有什么新技术和新概念,然后套用到A股身上。这种映射往往是怎么上去,怎么下来。未来,美股映射要在三方面入手:

1)海外的商业模式,以及其借鉴意义;

2)海外板块的估值水平和国内的对比;

3)海外产业变迁对于中国未来发展的启发。

今天和大家分享中美银行板块的估值对比和思考。简单一句话结论:从PB-ROE角度看,中国银行股是被低估,但同时中国互联网金融远比美国发达,竞争环境也更加惨烈。

这一篇文章也是参考了不少他山之石,包括1月8日雪球网友Unite_zhao的数据分析,中信证券分析师肖雯雯1月17日的《重估中国银行资产》报告。在文章开头先向大家整理的数据表示感谢。

美国银行股估值:目前处于较低位置

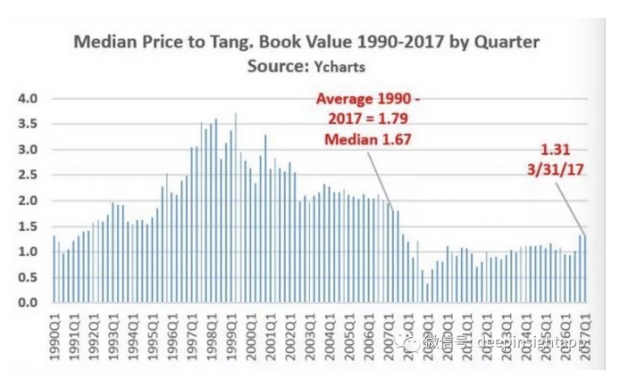

首先我们先来看美国整体银行股的水平,在经历了金融危机之后,美国银行股的整体估值都出现了下修。截止到去年三月份,美国银行板块整体估值水平为1.3倍PB。这个估值水平在历史上处于低位。从1990到2017年之间,美国银行股的估值中位数是1.67。我们再分阶段来看,从1991到94年之间美国银行的平均估值是1.6倍;1995到2007年之间平均估值提高到了2.47倍;然后2008到2010年的金融危机和修复阶段,平均估值下降到了0.89倍;2011到2016年间平均估值回复到了1.01倍。2017年的估值水平继续回升我认为有两个原因:1)特朗普上台后宣布对金融监管放开,以及减税法案;2)美国经济继续复苏。

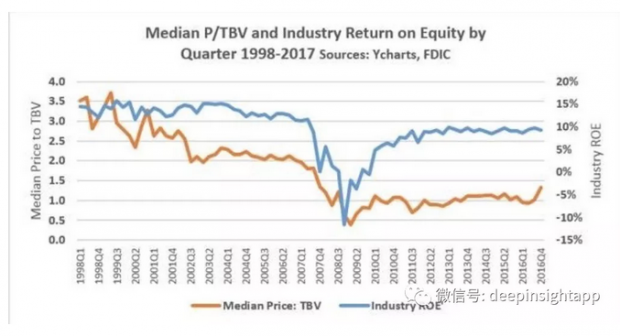

我们再来看看过去20年美国银行股的整体盈利水平。用PB-ROE的估值模型看,美国银行股的ROE长期稳定在10-15%区间,金融危机中出现了一次断崖式的下跌,之后修复。

ROE其实并没有太大波动,金融危机前差不多在15%不到的水平,金融危机后是在10%不到的水平。但是估值却呈现了较长阶段的下滑。1998年网络股泡沫阶段,美国银行股估值是在3.5倍PB的水平,后来不断的下滑。金融危机给大家的一个教训是,金融企业的定价模式是基于长期稳定的经济状态。但是美国经济每隔十年,都会出现各种黑天鹅事件。比如1987年的债券市场危机,1997年的新兴市场危机,2007年的金融危机。一旦经济出现黑天鹅事件,银行股过去的定价模型就会被打破,甚至出现一些金融公司的倒闭。所以在金融危机之后,市场对于美国银行股估值水平只是缓慢的修复,在2009年一度下跌到了0.5倍PB以下的水平。

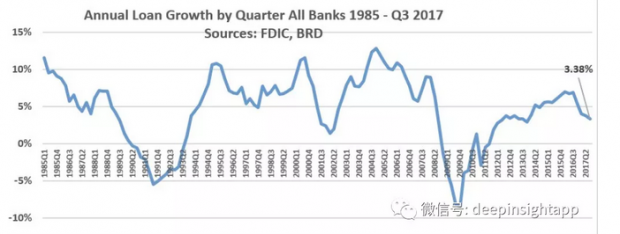

最后我们再来看过去30年美国银行的季度信贷增速,从中也发现了一些周期性的特征。整体信贷增速也是伴随着几次经济的大周期而区间波动。1991年第二次原油危机和两伊战争的时候,信贷增速进入了负增长。之后是冷战结束,克林顿总统作为冷战结束后的第一位总统,大力发展本土经济,信贷增速进入了一个黄金期。然后2000到2001年911事件,又经历了一次经济增长的低迷。而上一次信贷增速的负增长是2008年金融危机。截止到2017年三季度末,美国银行的年化信贷增速为3.38%。其中40家大银行增速只有2.24%,5337家小银行信贷增速为5.87%。

富国银行的商业模式

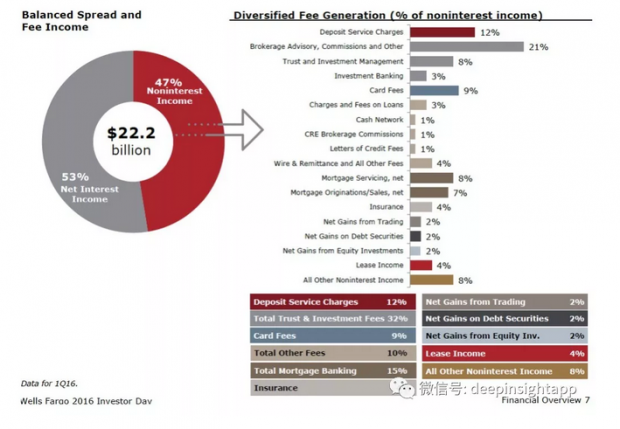

我们再来看看巴菲特的爱股富国银行。从收入结构看,富国银行分为利息收入和非利息收入,比例差不多是53:47。利息收入就是传统银行赚取利息差,比如存款利率3%,贷款利率5%,这两个点就是净息差(Net Interest Margin)。非利息收入是增值服务,以给客户提供各种服务获取的收入。我们看到富国银行的非利息收入高达47%的比例。这些收入主要来自:券商交易佣金占比21%,存款服务费占比12%,银行卡/信用卡费率占比9%,房贷服务占比8%,房贷销售费占比7%,汇款收入占比4%,保险销售费占比4%等等。如果我们从几个大类去看的话,投资和信托业务带来32%的非利息收入,房贷业务带来15%,存款业务带来12%,各种卡的费率带来9%,其他费用收入占比10%,以及一些其他业务(交易收入,股票投资收入等)。

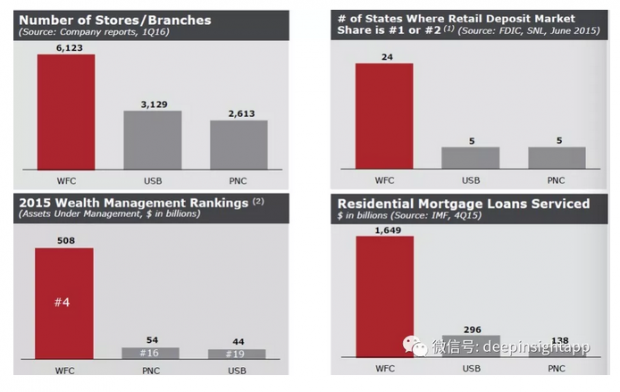

在商业模式上,富国银行另外一个不同是,它更加专注于美国本土市场。海外资产暴露的比例远远低于花旗,JP Morgan等。但是在美国本土市场,无论是网点,财富管理中心,商业贷款,还是房地产贷款额度,零售业务市场份额等都是排名第一。简单来说,富国银行在保证传统的息差收入后,扩张其服务相关的收入,通过服务来提高单用户的价值。当然在美国,有很强的服务文化,银行也是能够躺着收钱。比如今天,美国的跨行转账都是要收费的。而且接受汇款的人,也会被收一笔钱。你在银行的交易越多,收费也越多。

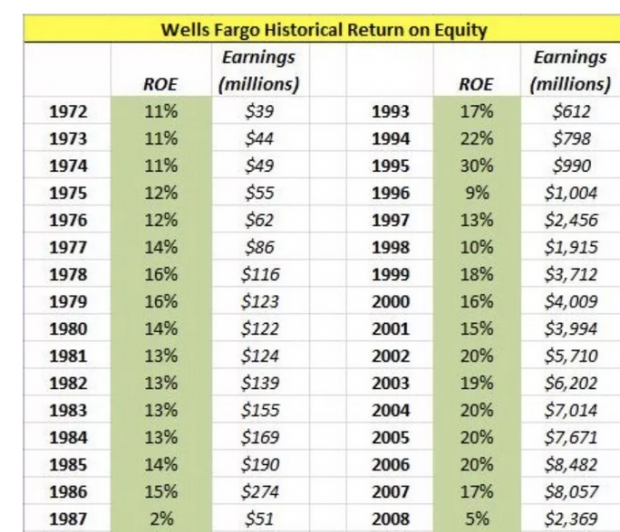

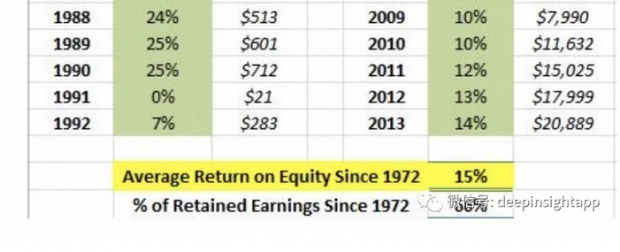

用一个更长的周期看,其实巴菲特对于富国银行的投资就是用成长股思维。老巴在1950年代开始就投资成长股,他说过一句原话是“In the end, banking is a very good business unless you do dumb things”。只要你不犯傻(或者说不死),银行是一个非常好的生意。作为银行业务“原材料”的存款,会以比经济增速更快的节奏增长。富国银行在1974年是存款只有100亿美元,40年后达到了1.2万亿美元,复合增长率为12.7%。当然,富国银行的市场份额也在增长,从1974年的1.3%增长到了40年后的10.9%。下图我们看到,从1972年开始,富国银行就保持了比较稳定的ROE。其长期ROE的平均为15%。稳定的ROE,较高的贷款增速,长期盈利增长稳定,这就是一个非常好的成长股。

中国银行板块依然被低估

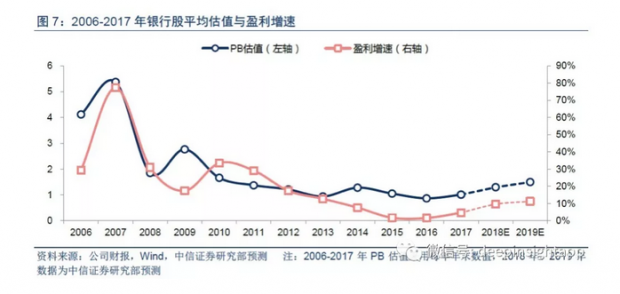

那我们再来看看国内银行股目前的估值水平,下面两张图来自中信证券的研报。整体银行股的估值在1.3倍PB,盈利增速这几年触底回升。和美国类似,银行股的估值也是经历了大幅回落,在2007年一度到过5倍的PB。事实上目前1.3倍PB的估值水平小幅低于目前美国银行股的整体估值水平。

然后我们看到,其实中国银行整体的ROE还是比美国要高的,甚至在2010到2013年超过了20%,目前在13%的水平。这个ROE已经比美国整体银行业10%不到的ROE要高。而且从富国银行过去40年的ROE变化看,其实优秀银行的ROE是能够保持稳定。大家很多时候认为银行就是价值股,从ROE的角度看,其成长性还是很强,关键是盈利的质量能保持稳定。简单基于PB-ROE的模型看,中国银行股的ROE更高,但整体PB更低,相比美国银行股是被低估的。

从商业模式看,中国银行企业还是以利息收入为主,走在创新前沿的招商银行是零售客户的收入占比比较高。最早中国银行的基因是做对公业务。许多人开银行卡是工资卡,所以搞定企业用户就足够了。慢慢再蔓延到对个人用户的服务上。这一点我们从招商银行的发展路径就能看到。从其最早推出信用卡服务,到后面的智能投顾服务,再到已经比较成熟的私人银行业务。整个中国的银行在服务端还是可以再发力,提高非利息收入。

中美银行对比感悟:不同的市场环境

最后我们说说中美银行的对比感悟,两者生存的环境还是差异比较大。

美国金融牌照是放开的,银行数量非常非常大,所以有些州就有几千个银行。

但是开设银行的成本还是比较高,需要信誉背书,市场集中度还是不断提高,特别是金融危机之后洗掉了一大批中小银行。我们在纽约的时候,以前父母喜欢去华人银行开户,因为整体的服务都是华人语言。现在纽约华人社区的花旗,JP Morgan Chase等都全部是华人营业员,中文的服务。他们的品牌和产品更全,就越来越多人离开那些纯华人的银行,这背后也是品牌的力量。中国银行本来就是拍照管控,数量没有那么多,从出生的第一天市场就是比较集中的。基本上就是那20到30家银行之间在竞争。

但是生存环境上,显然美国比中国银行更好。美国银行连转账收款都是要付费的,能够收费的项目很多,而当地大家也认同服务费收取的模式。

所以说,美国的银行企业是能够躺着赚钱。中国却完全不同,中美在银行体系中最大的差异来自移动支付。中国的移动支付远远比美国发达。以阿里巴巴的支付宝为代表的互联网金融应用,给客户带来了极致体验。所以中国的银行业竞争其实很激烈,不仅仅要和同业竞争,还要和互联网竞争。圣诞节太太带着孩子去美国,要给一个朋友转一笔去迪士尼的门票钱。国内可以通过支付宝或者微信转账瞬间完成。美国却还要开支票,邮寄支票,然后对方人工去存支票,非常不方便。在美国,绝大多数银行的跨行转账都还是要收钱的,这在今天的中国几乎是不可想象的事情。

总结而言,从估值的角度看,中国的银行股比美国更便宜。

而且从一个较长的经济周期看,富国银行做到了长期保持稳定的ROE,那么其实应该和可口可乐类似,是能够稳定增长的。这样就应该给到比现在更高的估值(因为许多企业的增长是周期性很强)。银行本身也是巴菲特自己很喜欢的好生意,只要不犯傻,能一直利滚利下去。但是从竞争格局看,中国其实互联网最大的创新是支付,这一点远远领先美国。通过高频的支付环节入手,阿里和腾讯在没有被监管的大背景下,其实自己就能做很多类银行的业务,甚至更多。这导致银行长期会被互联网降维攻击(互联网本质就是不赚钱,羊毛出在猪身上)。

作者交流,请加微信:dianshi830,请告知职业和公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号