文|芒格

导读:跟大多数投资者所使用的更加基础的投资方法相比,查理的方法相当与众不同。跟其他人根据财务信息来对公司作出独立且肤浅的评估不同,查理会对公司进行全面的分析,包括以投资者的身份分析公司的内部运作情况以及公司所处的运作环境,也就是被称之为“生态环境”的公司外部环境。他把这种分析方法称之为“多元学科思维模型”,这些模型为收集、处理信息并根据这些信息采取行动提供了一个框架。

这些模型以历史、心理学、哲学、数学、工程学、生物学、物理学、化学、统计学、经济学以及其他传统学科中的分析工具、方法和公式为基础,将这些完美地结合在一起。查理这种用于投资分析的“生态环境”方法具有无可争辩的逻辑性:就像多种因素形成了几乎所有的系统一样,为了了解这些系统,需要流畅地使用这种源自各种学科的多学科模型,就像约翰·缪尔观察到自然界中的万物相互联系一样,“当我们试图搞清楚某件事情的时候,我们发现它与宇宙中的万物都有联系。”

通过紧紧抓住一家公司内部和外部环境所有的或者至少是大多数形成因素,查理希望能搞清楚每家公司的一切。在正确收集信息并合理组织的情况下,他的多学科思维模型(他估计这种模型大概有100种左右)就会提供相关背景或者“格栅”,从中可以获得有关生活目标和生活本质的真知卓见。

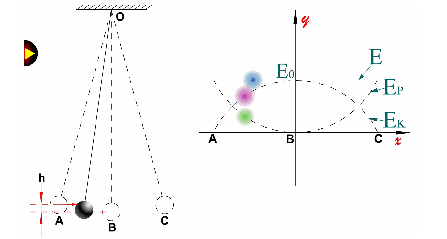

这里我们想说的是,这些模型为他提供了一种能将复杂投资问题中固有的噪音和混乱转换成一系列最基本的因素的工具,这些模型中尤其重要的模型包括来自于工程学的冗余/支持系统模型(redundancy/backupsystem model)、来自数学学科的复利模型、来自物理学和化学的突变点/临界点/自催化模型(breakpoint/tipping-moment/autocatalysismodels)、来自生物学的现代综合进化理论模型(modern Darwinian synthesis model)和来自心理学的认知误判模型(cognitive misjudgment models)。

这种广泛分析所带来的最终结果是,可以充分了解影响投资标的的许多因素是如何相互掺杂和联系在一起的,有时对这些因素相互关系的理解会揭示二阶效应、连锁反应或者溢出效应,其他时候这些因素可能会创造出许多“杰出的成果”,有好也有坏。通过使用这个框架,查理在投资分析方面与其他投资完全处在两个不同的世界,他的方法承认投资问题天生复杂的现实,通过比传统“投资”进行更多的科学探究,他以令人吃惊的准备和大范围研究来对这些问题发起攻击。

查理提出的“主要学科中的主要理论”的投资评估方法在商界中是独一无二的——因为它是独创的。因为发现现存的方法无法胜任对投资进行评估,查理通过自学煞费苦心地创造了自己的系统,他曾说:“时至今日,我从未在任何地方参加过化学、经济学、心理学或者商业等课程的学习。”然而这些学科——尤其是心理学——成为他所创立的这个系统的基础。

查理的智慧和性情以及几十年来的相关经验为这个方法提供了支持,正是由于这种独树一帜的方法,让他成了识别商业模式方面的行家并被巴菲特视为珍宝。如同国际象棋大师一样,通过逻辑思维、本能和直觉,他做出了成功机会最大的投资“行动”,尽管他的洞察力来得很容易甚至很简单,但需要认识到这里的“简单”只出现在理解过程的末端而不是开端。他的清晰明了难能可贵,这是一生研究人类行为模式、商业系统和其他各类学科的产物。

预先准备、耐心、纪律和客观是查理最基本的指导原则,他不会偏离这些原则,不管“此时”周围的团体动力(group dynamics)、 渴望情绪或者大众观念与他的想法多么地不同。当完全遵守这些原则的时候,这些美德成就了芒格最为人所熟知的一项特征:并不经常买入或卖出。

与巴菲特一样,芒格相信,非常少的决定就能成就成功的投资生涯。因此,当查理看上某个企业的时候,他会下非常大的赌注并持有相当长的一段时间。查理将此称之为“坐着投资”并罗列了其中的好处:“你可以减少支付给经纪商的佣金,也能少听那些胡说八道的消息,如果投资成功了,税收因素会让你在每个秋季多获得1%、2%或者3%的回报。”在他看来,投资组合中持有三只股票就足够了,因此,查理愿意将非常高比例的资金对单个投资机会进行“集中”投资。没有哪个华尔街上的机构、金融顾问或者对冲基金经理人会发出这样的声明。

既然查理所取得了如此骄人的成绩,为何没有更多的人来效仿他的投资方法呢?答案也许是因为对多数人而言,查理的多学科方法太过艰深。此外,很少有投资者同查理一样愿意因没有“随流”而成为傻瓜。正是由于客观性原则,查理能坦然自若地与公众意见背道而驰,这是在普通投资者中很少能看到的品质。

尽管有时他的行为看起来有些固执,但这并不是他的特征,查理这么做仅仅是信任自己的判断,即使这种判断与群众的智慧背道而驰。查理这种“独来独往”的性格很少被认为是他能在巨大投资世界中始终如一地获得高于市场回报的一个原因,事实上,如果性格是与生俱来的,那么,即使通过努力工作、拥有高超的智慧和丰富的经历,无论如何努力,他们都不会成为像查理·芒格这样的成功投资者。

在2004年伯克夏·哈撒韦公司的年度大会上,一名年轻的股东问巴菲特如何在生活中获得成功。巴菲特谈了自己的想法之后,查理插话说:“不要吸毒,不要乱穿铁路,不要染上艾滋病。”许多人会认为他这种不礼貌的表达方式仅仅是他想表现自己的幽默感,因此对他讲的话不放在心上,但事实上这些话反映出他对人的一生免于陷入困境的看法和在投资中避免错误行为的特殊方法。

查理在考虑应该采取哪些积极的行动之前,首先会关注该避免哪些事情——哪些事情是不应该做的,“我想知道的是我会死在哪里,如此我就永远也不去那里”便是他最喜欢的警语。商场如生活,通过消除“棋盘”中不利的部分,查理获得了许多优势并让自己有更多的时间和精力专注于那些有着更多财富的领域。查理努力将复杂的情况精简成最为基本和理性的因素,然而,在他追求理性和简单的过程中,他会小心翼翼地避开他口中的“物理学妒忌”(physics envy),即普通人希望将非常复杂的系统(如经济学中的模型)简化成适用于牛顿公式的一体适用系统。

相反,他牢记艾伯特·爱因斯坦的警告“科学理论应当尽可能简单,而不是简单再简单”。用他自己的话就是:“我所反对的是不要过于自信,且认为你确切知道自己的特别举动利大于弊。你所面对的是一个非常复杂的系统,系统内的各个事物相互影响。”

本杰明·格雷厄姆对查理投资观的形成产生了重要的影响,格雷厄姆在《聪明投资者》一书中经久不衰的贡献就是提出了市场先生这个概念。在通常情况下,市场先生非常温顺且通情达理,但有时候他会被毫无道理的恐惧或者贪婪所控制。格雷厄姆警告说,投资者应当小心使用自己对价值的理性判断,不应依赖金融市场经常出现的不理性行为。同样,查理认识到即使是最有能力和最有理由的人,也并不是总是在完全理性的基础上作出投资决策的。

因此,他认为造成人类错误判断的心理因素应是可以被应用于投资的最为重要的思维模型:

“就我个人而言,我已经认识到这一点,因此我正在使用一种双轨分析法。首先,应该对哪些实际上控制了利益所在的因素进行理性地思考?其次,处在潜意识状态下的大脑会在哪些潜意识因素影响下自动通过不同的方法得出结论——这些结论总的来说是有用的——但经常是错误的?一种方法就是理性分析——这是你在桥牌中通过评估实际利益、实际概率等而获胜的方法。另外一种方法是评估得出潜意识结论的心理因素——许多结论都是错误的。”

显而易见,这里描述的方法无法从大学课堂或者华尔街中学到,这些方法从头至尾都是由查理根据自己的需求而发明的,就像是“快速剔除那些不应该做的事情,然后熟练地跟踪剩下的事情,并使用多学科方法攻克它们,出现合适的情况时采取决定性的行动。”值得花精力开发并遵循这样的方法吗?查理似乎认为值得:“坐在那里并比那些比你更聪明的人进行更加深入地思考是件有趣的事情,因为你将自己训练成能更加客观和进行多学科的思维。此外,这样做也会带来大量的财富,我的经历证实了这一点。”

转载自:价值微书店

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号