阅读:0

听报道

文|朱昂(微信号:dianshi830)

导读:上周去世的先锋基金创始人约翰.博格曾经说过,资产管理行业由“信托责任”开始发展,进化到今天变成了一种商业模式驱动的领域。作为资产管理行业教父级的人物,约翰.博格最终将收费低廉的被动化产品发扬光大,并且帮助许多普通大众实现了巨大的财富增长。

中国资产管理行业走到了今天,完全依靠个人能力的时代逐渐结束。中国越来越多的行业发展,需要借鉴海外资产管理行业的模式。我们看到和中国不同的是,海外资产管理行业更多专注于产品创新,客户分层,精准的品牌推广,以及不断优化的内部投研和运营系统。每一年波士顿咨询BCG也会推出其年度资产管理行业的报告。今天我们将BCG的2018年资产管理行业报告进行了精简翻译,从中给大家带来全球资产管理行业的发展趋势。

三大因素推动资产管理行业规模增长

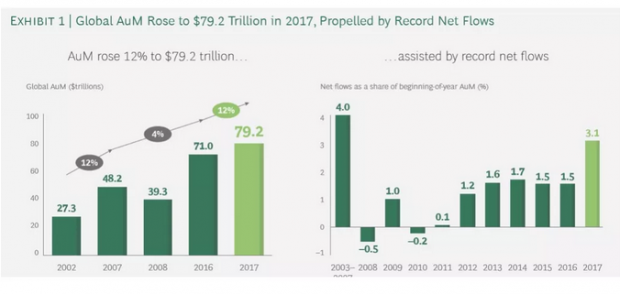

全球资产管理行业规模在2017年增长了12%,达到了79.2万亿美元。这个是2009年以来资产管理行业规模增长最快的一年。零售端规模占比在2017年达到39%,比2016年的37.5%进一步提高。机构端增长最快的是税收递延养老金(DC Pension Fund)这一快。2002年全球资产管理行业规模27.3万亿,2007年达到了48.2万亿。在经历了2008年进入危机后,当年资产管理规模萎缩到39.3万亿。最后受益于此后的全球牛市,2017年底达到了79.2万亿。

2017年也是中国资产管理行业规模大幅增长的一年,规模同比增长了22%。截止2017年底,中国资产管理行业规模突破了4.2万亿美元,是全球第四大资产管理市场。仅次于美国、英国和日本。

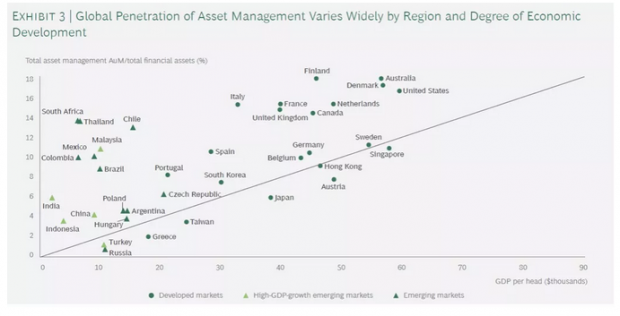

2017年全球资产管理行业规模的发展主要受益于三个趋势:一轮全球牛市推动的零售客户购买产品;新兴市场中的高净值客户,比如中国;养老需求增长后的资金流入养老金。从下面这张图我们能够看到,资产管理规模渗透率(用资产管理规模占金融资产的比重)和这国家的人均GDP密切相关。人均GDP越高,这个国家的资产管理产品渗透率就越高。

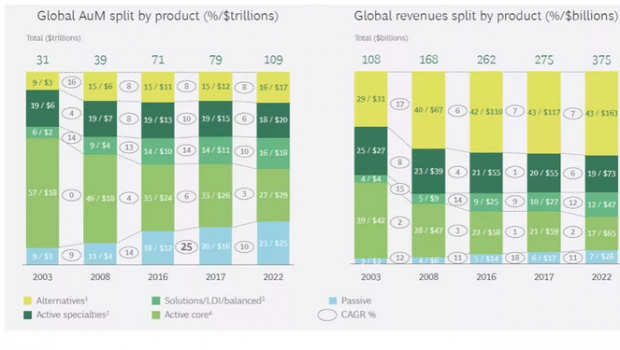

从产品结构看,被动化产品继续成为增长最快的产品类别,其管理规模在2017年增长了25%。传统的主动管理产品规模持续对工具类产品丢失市场份额。今天主动管理规模仅仅占到整个资产管理规模的三分之一,而2003年时主动管理规模的占比还有53%。今天,工具类产品、特殊类产品和另类投资产品占到了50%的市场份额,相比2003年其占比只有三分之一。当然,被动化产品虽然规模大,但不赚钱。2017年底被动化产品的资产管理规模达到了16万亿,占到了整个资产管理规模的20%。但是其仅仅提供了170亿收入,占到了行业收入的6%。一个提高被动化产品费率的方法是,提供风格因子Smart-Beta类型产品。这类产品虽然交易策略是被动化的,但是产品设计是主动管理思维。2012年以来Smart-Beta类型产品保持了每年30%的增速。未来,对于主动管理来说,最大的竞争会来自Smart-Beta策略产品,而非被动化产品。

这种风格因子Smart-Beta产品会模拟主动管理人的投资策略,但是提供更加稳定的回报和更低的费率。下面这张图是2017年全球资产管理规模以产品形态的分类。主动管理类规模占比持续减少,主动工具类和解决方案类产品规模持续提高。从收入角度看,最赚钱的是另类投资,包括对冲基金产品、私募股权类产品等。

受益于2017年一轮全球性的大牛市,资产管理行业的利润率也在小幅改善。截止2017年,资产管理行业的收入为其管理规模的26.5%,这个比例相比2016年的26.7%出现了小幅下滑。但是在成本端,受益于规模效应,全球资产管理行业的成本占管理规模比重为16.8%,比2016年的17.3%下滑更多。成本端占管理规模占比下滑比收入端的占比更多,最终结果就是全球资产管理行业的经营利润率从2016年的35%提高到了2017年的37%。

哪些公司给股东带来了最大回报?

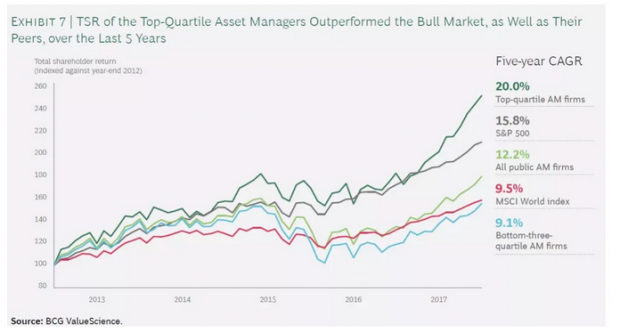

我们站在资产管理公司经营层面的角度出发,去看看到底哪些公司创造了最大的股东回报。2013到2017年的五年间,全球所有上市的资产管理公司创造了12.2%的年化回报率,跑赢了MSCI全球股票回报率的9.5%。回报率在前四分之一分位的资产管理公司,年化回报率达到了20%,跑赢了期间标普500取得的15.8%年化回报率。

那些幸福的家庭,总有一些相似点。那么到底这些给股东提供高回报率的资产管理公司做对了什么呢?我们从财务数据做了对比,发现非常有意思的反馈。这些优秀的资产管理公司并非依靠规模快速增长,他们依靠的是利润率的增长。从2012到2017年之间,股东回报排名前四分之一的资产管理公司,他们的规模年化增速6.2%,这个速度比同行的6.3%规模增速要慢。但是他们的收入年复合增速为6.7%,比同行的5.8%要快。对应到EBITDA年复合增速为7.8%,大幅高于同行的4.8%。最终带来了1.7倍的估值扩张,而同行的估值扩张只有0.2倍。在产品线上,这些高回报的资产管理公司专注于相对较小的市场,而且是他们比较有竞争优势的领域。这样得以保护他们的毛利水平。或者他们是超级巨大的被动化产品管理公司。

相比之下,那些股东回报较差的同行,往往没有特别专注的细分领域。这些资产管理公司受到费率下滑的影响比较大,没有产品上的定价权。

我们认为成功的资产管理公司(从股东回报的角度出发),往往做对了四件事情:产品的创新,客户分层的进化,区域分层的创新以及成功的成本削减。

成本削减的背后是效率提高,我们认为会体现在两个大的层面。第一,运营模型的优化。资产管理行业中后台的运营,有许多可以优化的地方。比如投资中的流程,比如IT服务的性能提高,比如云端系统和服务的整合。第二,专注于自己的商业模型。通过专注,才能将更多资源进行整合,往往能带来利润率10-20%的提高。

科技进步对于未来资产管理行业的影响

未来的世界是科技进步的时代,技术的高速发展一定会让五年后的资产管理行业和今天有所不同。在投研上,科技进步不会改变由人来做决策的模式。主动管理依然还将依靠人来做主动管理决策,而非人工智能将基金经理完全代替。但是技术进步能给基金经理带来更多的数据工具,让基金经理更加全面的考量其投资决策。数据也能帮助基金经理做更深刻的归因分析。

在销售和市场推广方面,科技进步能让资产管理行业的产品更加互联网化,数据化。过去资产管理行业的销售推广都是从平台角度,而非个性化的用户角度。随着科技的进步,资产管理行业的销售和市场推广会更多从用户角度出发。更多的用户大数据,带来需求的精准匹配。资产管理行业,最重要的环节是,知道用户需要什么,并且进行匹配。

在运营层面,科技进步会带来大量的去人工化,通过机器和算法自动进行执行。这将带来大幅的成本下降。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号