阅读:0

听报道

文|点拾投资朱昂(微信号:dianshi830)

导读:A股在春节之后进入猪年以来,股市一下子变得脱胎换骨。沪深300指数在春节之后涨幅超过11%,创业板指数更是涨幅接近20%。许多个股在10个交易日中,涨幅超过50%。市场交易量也出现了明显的活跃。而一时间,各种聚会也越来越多,各种股神也纷纷出现,一切似乎都在指向大牛市的来临。那么,牛市真的来临了吗?

年初观点回顾:便宜是硬道理

金鱼的记忆只有7秒,散户的记忆也只有7秒。当情绪来临时,许多人往往会忘记过去的错误,忘记历史,忘记我们所处的周期。而对于专业投资者来说,每一次历史的经验,都会让我们更加理性客观看待这一次次的“轮回”。

我们先回顾年初对市场的观点。在2019年1月2日,我们发布了对于2019年A股市场展望。当时我们认为,投资A股必须知道“自己身在何处”。长期来看,决定你买一个股票赚不赚钱的,还是和买的是否便宜高度相关。当时我们提出了一个简单的观点:当时A股的估值处于历史底部区域,和2008年的底部,2011到2012年的底部差不多。

许多人担心经济增速下滑,我们从长期经济增长的方向判断,经济增长只是降速,而非负增长。中国经济到了今天的体量,要保持过去10%左右的名义GDP增速是不可能的了,切换到今天6%左右的增速,放眼全球也依然是世界上最好的经济体。

伴随着经济长期的增长,切换到当时的A股估值,就变得真的很便宜。

对于市场明天会怎么样,一个月后会怎么样。我们是不知道的,我们从来没有预测未来的能力,永远不会有。但是从对于周期的研究之后,我们认为投资应该做大概率的事情。在市场出现明显低估的时候,我们对于市场是积极和看好的。

在2019年度展望中,我们还提到一个观点:历史会不断重复,而且我们相信历史。A股历史上进入2005年之后真正的熊市持续时间不超过一年,只有2008年,2011年,2015年下半年到2016年下半年。其他几年,A股都是有赚钱行情的。比如2012年的白马成长股和金融地产,2013年的创业板,2009年的4万亿大反弹。2006到2007年的全面大牛市。2014年上半年涨小市值股票,下半年涨大市值股票。

如果历史还是正确的,那么经历了2018年全面的下跌,市场大概率在2019年会企稳。许多人觉得2018年的下跌更像2011年,那么到了2012年我们看到当时估值已经不下跌了,具有良好盈利增长的公司表现优异。从这个角度看,2019年也给我们看到了希望。

相信历史,相信常识,我们在2019年初看到了今年市场孕育的机会。

基本面的确在往好的方面走

长期决定股市方向一定只有基本面,作为基本面选手我们的唯一优势也是长期对基本面的跟踪。过去几个月,基本面的确在往好很多方向走。去年A股市场下跌中,最大的基本面因素来自上市公司股权质押。由于股价不断下跌,大量股权质押盘被迫平仓,特别是中小板的公司为代表。其中甚至出现了一些公司的创始人被强行平仓。在一个创始人会被迫强行平仓的市场,大家自然不敢买这些公司的股票了。没有人愿意去投资一个没有实际控制人的公司。

股权质押的背后,是信用体系“双轨制”导致的。银行体系是经济增长的源头。我们发现2012年到2016年,民营企业在贷款增量的占比从52%下滑到了10.9%。由于大量民营企业无法从银行获得贷款,那些上市的公司只能提供股权质押来获得信贷。

管理层也看到了金融市场定价体系崩溃带来的影响,并且在年末出台了一系列帮助民营企业改善流动性的政策。比如上市公司再融资不再受18个月间隔限制,帮助上市公司改善流动性。

2019年1月新增人民币贷款3.23万亿,新增社会融资额4.64万亿,双双创出了历史新高。M2的增速也回升到了8.4%。当然,本来1月份就是全年流动性最好的月份,这也是为什么A股历史上有“春季躁动”特征。然而,新增信贷数据不错也反应了去年底就开始的流动性改善。

另一个比较重要的基本面改善是,股票市场的相对价值在体现。随着10年期国债收益率的下行,房地产市场的调控,P2P的暴雷。从大类资产配置的角度看,股票市场对隐含的风险补偿是很高的,性价比突出。2015年那一波牛市的开启,也有源于2014年信托刚性兑付打破,无风险收益率出现了下滑。无风险收益率的下行,意味着市场的估值是可以得到提升的。

大牛市真的来了吗?

过去两周,有非常多的迹象让我们觉得有大牛市有些隐约相似。比如垃圾股已经开始鸡犬升天,“A股暴雷指数”是过去两周表现最好的风格因子。比如成交量出现了急剧放大,2019年2月25日半天成交量就突破了6000亿,相当于2015年3-5月水平。比如各种各样关于牛市的段子已经出现了。比如中午出去吃饭,已经开始听到许多人讲股票了。

那么,大牛市真的来了吗?我们并不这么认为。同样,我们研究了2007和2015年两次A股大级别的牛市,发现都有很强的基本面因素推动。2007年本质是对应中国加入WTO之后,逐渐成为一个世界工厂的角色,以及城镇化进程的一个高峰期。而2005年开始的股权分置改革,将许多上市公司的基本面激发了出来。那一轮牛市中表现最好的,就是符合当时时代背景的强周期股。2015年的大牛市也是对应互联网带来的科技创新到了一个顶点,当时又有双创等政策扶持,万众创业和创新。那一波牛市中表现最好的,就是A股被打上“互联网标签”的公司。创业板也是那一波牛市中最强的指数。

目前来看,经济基本面还在冬天转向春天的阶段,完全没有进入到夏天的基础。这一轮的上涨,更多是对于前期预期的一种修复。

从企业盈利的角度看,2019年一季报有可能会出现一个盈利的底,盈利的线性恶化还没有逆转。盈利的恶化是从2018年三季度开始的,许多行业的盈利还没有真正开始下调,特别是重化工行业,其盈利水平还在高位。未来几个月,A股还将经历一个盈利下调的阶段。

另一方面,我们再从A股的历史中去看。只有2009年的反弹市是在大熊市后面一年发生的。其他年份,A股的熊市结束后,都需要一段时间的调整。比如2011年熊市结束后,2012年市场调整了一年,然后到2013年部分创业板龙头股跑出来,最后再到2015年开年的全面成长股牛市。

结论当然是,大牛市肯定没有来。

用具有中国特色国情的眼光看市场

对于A股市场,我们必须理解一点:即使到今天为止,其投资者结构中大部分还是散户。未来长期一定是一个散户比重慢慢下滑,机构比重慢慢上升的阶段,但是可能需要比较漫长的时间。

由于高度散户化为主的市场,A股的波动率就非常高。这种高波动率放在短期,会出现一种强趋势特征。比如市场情绪一好,某个牛股或者板块一涨,会出现连续的上涨。同样当市场开始下跌后,悲观迅速弥漫市场,又会出现持续的暴跌。

同样,也是因为短期的强趋势特征,中长期看A股就有很强的“均值回归”效应。毕竟某一种风格、某一类型的股票由于短期大幅的上涨,会极度投资基本面,然后开启一路下跌。反过来说,某一种风格连续几年下跌或者跑输后,也会开始向上回归。这也是为什么,我们发现许多在A股投资优异的人,他们不仅仅依靠挖掘到牛股,更是能够对于大周期有很强理解,并且在大波段的交易中创造超额收益。

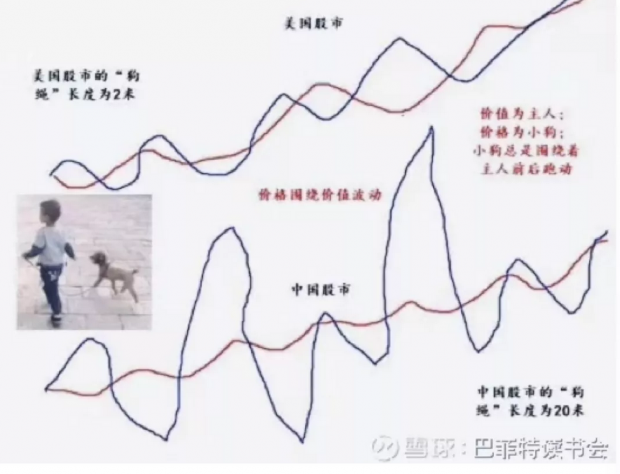

用2019年1月2日对于A股市场展望最后一段话来概括:“A股历史上每一次股票市场的大跌,都伴随着一个强劲的反弹。2009年,2012到2013年,2017年都出现了较好的赚钱效应。我们会相信显而易见的常识。资本市场作为中国家庭资产配置的重要性在增加。在一个长期经济增长的市场中,股票价格的波动更多反应投资者的情绪。如同拉着小狗的人,小狗有时候会跑到后面,有时候会跑到前面。历史上看,A股市场每一次的调整之后,都迎来了希望!”

2019年,肯定是迎来希望的一年,甚至看到2019年底,我们认为沪深300和创业板最终收盘的点位还要比目前的点位更高。但我们并不认为一轮大牛市就此开启。更重要的是,虽然过去两周基本面不佳的个股涨幅更大,但是从历史牛熊周期中我们都明白一个简单的道理:只有优秀的公司才能长期创新高,而垃圾股怎么上涨,怎么下跌。

我们最终希望的是,一轮长期牛市给全社会创造价值,而非短期的疯牛快牛,最终带来的是一次又一次的财富毁灭!

希望给大家带来帮助。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号