在投资中,为什么要相信专业投资者

文|点拾投资朱昂(微信号:dianshi830)

导读:周末去看了一场上海上港和上海申花的德比。作为土生土长的上海人,大多数人从小看着申花比赛长大。但是今天的申花队只能苦苦在降级区边缘挣扎。申花队整场比赛,要战术没战术,要技术也没技术,现场许多球迷都在说“这个球,我上去处理都比他们强!”

我们看足球的时候,经常在职业球员浪费各种看似简单的进攻机会时说,这种半个空门的机会,我上也能踢进。在我们眼中,许多需要专业技能的事情,看上去似乎很简单。特别是那种上手门槛不高的事情。比如踢足球,大家读书时或多或少踢过几次。相反,如果是修空调电脑这种,上门门槛比较高,大家都会更愿意相信专业的人。

而投资股票是一个上手门槛极低的事情。你只要会简单的数学和电脑操作,就能开始买卖股票了。然而个人投资者长期看,自己炒股的收益率极差。今天我们再来和大家说说,为什么个人投资者长期需要把钱交给专业的投资者管理。

韩寒的两次“惨败”

记得去年看过一篇韩寒写的文章:《我也曾对那种力量一无所知》,里面分享了两个小故事。

第一个故事:

“足球,我的爱好之一。从初中开始,班级联赛拿过全校冠军,新民晚报杯中学生足球赛,拿过四强,我护球很像梅西,射门很像贝利,曾经一度觉得可以去踢职业联赛。

然而这一切都在某个下午幻灭了。那是十几年前,我二十岁,正值当打之年,一个学生网站组织了一场慈善球赛,我和几个球友应邀参加,他们都是上海高中各校队的优秀球员。比如二中菲戈、附中克林斯曼、杨浦范巴斯滕、静安巴乔。

对手是上海一支职业队的儿童预备队,都是五年级左右的学生。我们去的时候欢声笑语,彼此告诫要对小学生下手轻一点,毕竟人家是儿童,哈哈哈哈。

上半场结束后,我作为金山区齐达内,我他妈只触到了一次球,上半场20分钟,我们就被灌了将近20个球。我们进球0个,传球成功不到十次,其他时间都在被小学生们当狗遛。

后来,对方教练终止了比赛,说不能和我们这样的对手踢球,不然会影响小队员的心智健康。从那次以后,每次和大家一起看球,看到职业队踢了一场臭球以后,身边朋友纷纷大骂申花、上港,说自己上去也能把对方灭掉时,我总是笑而不语,心中荡漾起二十岁那个下午,被小学生支配的恐惧。而我也曾对那种力量,一无所知。

第二个故事:

经历了那场被小学生团灭的球赛以后,我觉得,可能我更适合一个人的运动吧,比如打台球。

于是我打了很多年的台球,球技日益成熟。作家圈公认的台球高手石康,在经过无数个夜晚的鏖战最终输给我以后,远走美国,一去不返。身边能和我抗衡的人越来越少。我潇洒的出杆,奇妙的走位,折服了身边的朋友,他们给了我一个外号:赛车场丁俊晖。然而,我还是更喜欢一年多前,一个球馆老板叫我的那个名字,松江新城区奥沙利文。

就在前几天,我去和九球天后潘晓婷打球。我是这么想的,虽我实力不如她,但凭借着我职业赛车练就的抗压能力,多年起起伏伏带来的强大心态,至少还是有一丝机会的。况且她也是人类,总是会失误的吧。

因为她是世界冠军,让她开球我基本就没有上场机会了,所以我们约定,输了的开球。潘晓婷把球摆好,说,你开球吧。

九球天后为我摆球,我松江奥沙利文,还不得好好表现一番。对于这次的较量,我做好了应对的方案。我会多做防守,迫使潘晓婷尽量打远台进攻,等待她的失误,我再一剑封喉,用我的智慧和心态,弥补实力上的差距。想到这里,我嘴角露出了一丝诡异的笑容,慢慢起身,抄起杆,一个大力开球。

那个夜晚,我基本上只在干一件事情,就是开球。

从这两个故事之后,韩寒不再相“高手在民间”这句话。我们认为,这背后体现的是“一万小时”训练带来的差距。职业运动员,每天的工作就是不断训练。我们抛开更好的天赋和身体条件不说,光训练的时间就比普通人长很多。我们踢足球,是工作之外的业余爱好。而人家踢足球,就是工作。这就是“职业”球员的意思。

一万小时训练,从来不是闹着玩的。

散户为什么赚不到钱?

对于A股,散户的第一印象就是“七亏两平一赚”,股票市场是一个吃人不吐骨头的市场。股票市场真的不好赚钱吗?答案是,又不是。我们先看2019年上半年的数据。2019年上半年上证指数涨幅19.45%,深成指涨幅26.78%,创业板涨幅20.87%。从基金的收益率来看,高仓位的股票型基金收益率24.21%,混合型基金收益率为16.32%。整体来看,2019年上半年属于一个“小牛市”,指数和基金平均涨幅在20%左右。而个人投资者在2019年上半年有多少收益呢?有数据显示,个人投资者在2019年上半年平均收益13%。这个收益率是低于指数和基金的收益率。

甚至我们有理由相信,有不少个人投资者在2019年还是亏钱的。2007年和2015年A股两次大牛市,最后还是有许多散户是亏钱的。曾经有人问我,如果牛市来临有什么建议给大家吗?我的回答是:你一定要确保在牛市里面你是赚到钱的,就算是赚了100元也行。

那么为什么散户总是觉得不赚钱呢?因为大部分人往往在牛市的中期发现,赚钱其实很容易,每天动不动就吃到一个涨停。于是,他们会在牛市的末期加入更多的资金。新进入的资金把自己原来的收益摊薄了。而在牛市末期到熊市初期转换时,往往指数会下跌很多。这时候许多散户的动作反而是,拿出更多钱“抄底”,进行成本的“摊薄”。最终市场一路下跌后,一轮牛熊周期下来,大部分人是亏钱的。

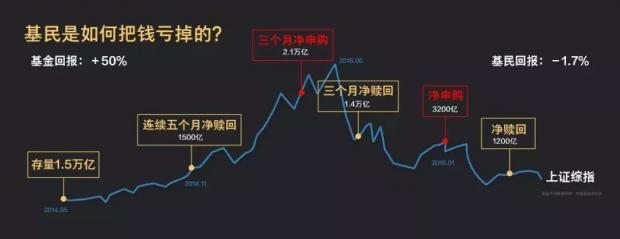

下面这两张图,来自微信公众号:估值逻辑。从数据上比较形象的形容了个人投资者往往在牛市加仓,熊市减仓的特征。

另一个散户的问题,我们可以从“七亏两平一赚”这句话去看。这句话明显是带有一部分“博弈思维”的,也大家认为那一个人,会把另外七个人的亏损都赚了。但是从经济学角度出发,股票市场的总市值应该越来越大,反应了经济持续的增长。我们看美国过去100年,股票市场的年化回报率差不多6.6%,这个数字和美国过去100年名义GDP的增速一样。

如果从一个最理性的角度出发,应该所有的股民都赚钱。这些公司即使不增长,依靠长期的分红,也是能够投资者赚到钱的。但是如果你跟别人说,股市应该“七赚两平一亏”,相信大部分人都会嘲笑你。

那是因为,许多人忽视了股市背后的“增量效应”,而看重的是这个游戏的“存量博弈特征”。没有人想着长期持有高质量的公司,然后一路伴随着公司成长来赚钱。大家想的是,在这么一个“赌场”,我怎么去赚别人的钱,去割别人的韭菜。

于是A股市场还有一句古话:高抛低吸。但是不好意思,作为一个群体,这个动作不可能实现。只能发生的是,这一次我高抛对了,下一次你低吸对了。随着交易频次的增加,样本数量越多,越接近50%概率。然后把手续费一扣,其实对投资是负贡献。

关于博弈,在90年代马特.戴盟那个德州扑克电影《赌王之王》(Rounders)里面,有一句经典的台词:"If you can't spot the sucker within the first half hour at thetable, then you are the sucker." In this case, the "sucker" isthe "fish." 翻译过来就是,如果在牌桌的第一个小时找不到那条鱼(指韭菜),那么你就是那条鱼。所以老是想着靠割别人韭菜赚钱,到头来会发现,自己才是那个韭菜。

投资是一个极其严肃的事情

职业和业余的最大区别是,职业必须是严肃对待,而业余是用来娱乐的。我们再拿开头的足球举例子,职业球员踢比赛,是极其严肃的事情。他们会在比赛前进行很详细的分析,对于比赛进行100%的投入,甚至职业球员在饮食和生活上有极其严格的控制。我们看到C罗状态能一直保持那么好,那是人家在饮食的控制和睡眠的保证。

而业余时间用来娱乐的,就不需要那么严肃。提前准备就不说了,许多人并不会100%投入,万一受伤了,第二天不能上班上课了。业余球员在饮食和训练上就更不要提专业性的控制了。毕竟一个是靠这个吃饭的,另一个是用来娱乐的,这能比吗?

十几年前,我特别喜欢魔兽争霸这个游戏。每天下班回来必须看几盘录像才能睡觉。那时候特别羡慕那些职业选手,感觉每天的工作就是“玩游戏”。后来看过几个纪录片,讲职业选手是如何进行刻苦甚至无聊的训练。当时的Sky打一波流,就是用人族造塔,操作已经到了无懈可击的地步。他每天训练这个战术要花8-10个小时,到最后极其枯燥和痛苦。这迅速让我放弃了对于电竞职业选手的羡慕感。

我们发现在投资上,大部分散户是不严肃的,我把他们定义为“股市里的消费者”。许多人买个衣服,吃顿饭都要货比三家做点研究。几万,几十万,甚至几百万金额买个股票却极其随意。一般要么是听别人推荐的,要么就是自己网上看到一些概念乱买的。买了以后亏钱,要么就拿着等回本,要么就割肉再找一个“内幕信息”。

的确,许多人会在炒股这件事情花很多时间。但是这个时间大部分是无效的,基本上就是每天通过行情软件看股价的涨跌。而没有把时间花在真正有效的研究上去。许多人就是把股市当做“赌场”来娱乐的,那么这个“赌场”肯定要向“赌客”收钱。

我们发现非常有趣,的确有一批股民通过炒股票认识了不少朋友,有了不少和朋友交流的“谈资”,也打发了很多时间,除了没有赚到钱。那是因为,任何形式的娱乐,都是要收费的。

投资本身,应该是一件极其严肃,需要极其专业的人才能做到的事情。个人投资者在这个市场中,有巨大的劣势。如果你不是把投资看做“娱乐”,或许最好的方式是把钱交给专业的机构投资者。

机构投资者的三大优势

第一,是专业度的优势。机构投资者的工作,就是通过投资股票,为持有人赚钱。这些机构投资者大多数都经历了上千小时,甚至一万小时的训练。许多基金经理,从最好的清华北大复旦交大等学校毕业后,就开始进入基金公司的研究部。他们往往需要将近十年的时候,才能成为一个基金经理。而成为其主打产品的基金经理,甚至需要额外的5-10年时间。这些人每天的工作,都是通过其专业能力,为持有人赚钱。背后的专业度优势是个人投资者不能比的。

第二,机构的体系化运作方式。买卖股票这个动作看起来简单,其实里面包含了各种环节。包括不同行业分析师对于其覆盖行业股票的研究,基金经理对于组合的构建,风控对于基金承担风险的评估等等。其中每一个环节里面,又都需要大量的专业知识。比如投资组合的风险收益比,承担的风险,风格的暴露。不同行业的比较,行业内对于不同类型公司的估值定价等等。在专业的资产管理公司,让专业的人去做专业的事情。这一点是个人投资者远远比不上的。

第三,无论是任何国家,没有一个国家的散户作为一个整体,能取得比机构投资者更好的收益。对的,无论是大牛市的美国,震荡市的日本,还是过去十年指数偏向熊市的中国。机构投资者在任何一个国家的平均收益率,都超过了散户。许多个人投资者根本看不上巴菲特年化20%的收益率,认为这不就是两个涨停板吗?事实上,我们从数据可以看到,这个20%年化收益率就是很难实现的。甚至,许多股民抄了10年股票,还是亏钱的。年化收益率是负的。

相信专业化分工

从工业革命之后,全世界最大的趋势就是专业化分工,也是工业社会和农业社会最大的区别。同时过去20年的全球化加速了专业化分工的趋势,将不同国家的竞争优势都发挥出来了。专业化分工的结果,就是专业人士的定价权提高了,大幅提高了社会运转的效率。

在投资这件事上,我们也要相信专业化分工。个人投资者不要认为自己能比机构投资者更专业。相反,一个最合理的做法是把钱交给专业机构,相信“职业”和“业余”的区别。回到我们开头的例子,当我们看球赛的时候,往往会有一种“我也可以”的幻觉。但是我们要明白,职业选手的长期训练和操作熟悉度,完全不是业余选手能相比的。

如同共同基金教父约翰.博格曾经说过的:这个游戏不适合你在家里尝试(Don't try this athome)!

关注公众号:点拾投资

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号