阅读:0

听报道

文|点拾投资朱昂(微信号:dianshi830)

导读:过去几年A股市场有一个重要的变化,就是“行业龙头投资方法”。任何一个人将投资,都几乎要带上“某某行业绝对龙头”这段话。我们都知道,随着经济增速下行,各个行业的竞争格局趋于稳定。那么龙头企业从大逻辑上来说,应该会更有竞争力。这种做法,正好和几年前大家喜欢买“二线龙头”,认为后来者能增长更快正好相反。

然而历史一次次告诉我们,投资没有什么“圣杯”。即使再好的公司,也不能不看估值“一键买入”。最近正好和长信基金投研团队一起翻译GMO的James Montier的好书《Value Investing: Tools and Techniques for Intelligent Investment》。里面讲到了一个经典的案例,就是为什么《基业长青》的公司,最终收益率并不好。我们做了一些个人思考,和大家分享交流。

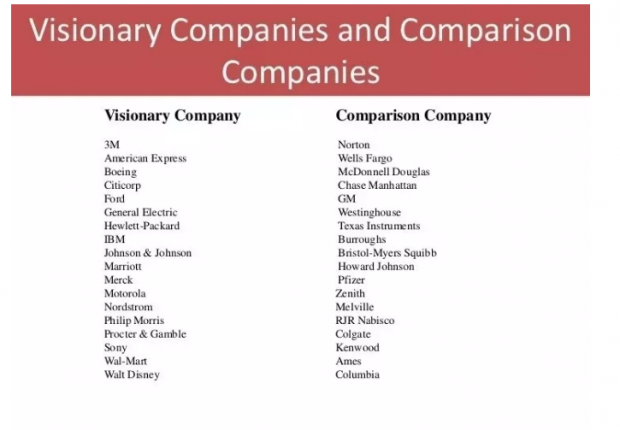

《基业长青》的英文名字叫做:Built to Last:Successful Habits of VisionaryCompanies. 显而易见,这些公司应该是能长期存在,并且书中的本意是如何向这些伟大的公司学习。在这本书中,作者柯林斯和波拉斯希望寻找到能跨越时间长河的企业,并且透视其长期成功背后的商业模式。他们先从200多个不同行业的龙头企业着手,进行层层筛选,最终留下了这18家在全球范围内最优秀,护城河最深的企业。这批企业,就是《基业长青》中的伟大公司(VisionaryCompanies)。然后在每一家伟大公司旁边,他们也放了一个并不算伟大的好公司。比如说,宝洁是一家伟大公司,对比的高露洁是一家优秀但还不伟大的公司。下面这张图是伟大公司和可比公司的名单。

《基业长青》出版于1994年,作者柯林斯和波拉斯在选取这18家公司中,借鉴了大量的资料。里面涵盖了100多本书籍,3000多篇文献。从结果上看,这18家公司中有一大批公司依然在保持增长,这个是非常不容易的。如果要做一个投资组合,是不是应该就拿着这一批“基业长青的伟大公司”不动呢?毕竟这是两位作者做了大量深度研究挑选出来的。而《基业长青》这本书,也在商业界有极高的价值。我们看看具体的结果:

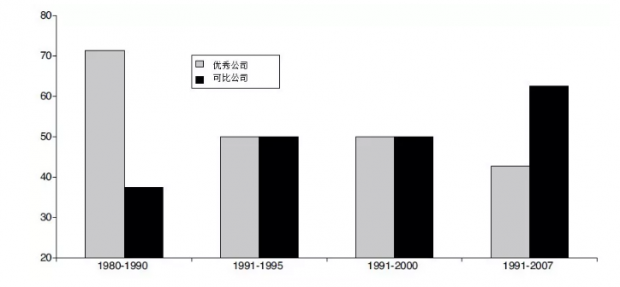

下面这张图显示了优秀公司和可比公司战胜标普500的比例。我们看到,在此书出版的时候,大部分优秀公司在1980到1990年战胜了标普500指数,而可比公司中只有不到40%的比例战胜了指数。但是到了1991到1995年,这批优秀公司战胜市场的比例和可比公司一样了。如果把时间拉长,从1991到2007年,优秀公司战胜标普500的比例低于50%,而可比公司大约有70%比例战胜了市场。

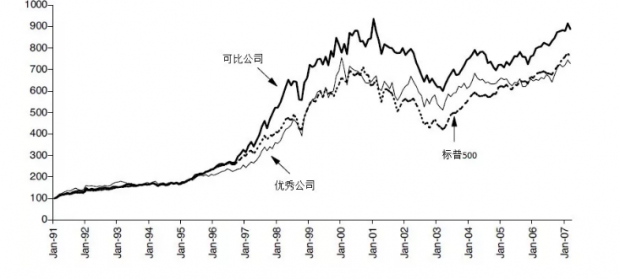

下面这张图是1991年到2007年之间,优秀公司、可比公司以及标普500指数的表现。我们看到在此期间,优秀公司年化收益率13%,是跑输标普500的14%年化收益率的。而可比公司却创造了14.6%的年化收益率,战胜了市场和优秀公司。这个收益率,是在前几年他们表现落后的背景下获得的。

也就是说,这本书出版的1994年,其实由于“后视镜原则”,优秀公司已经领先可比公司一个身位了。但是最后的结果却是落后的“乌龟”跑到了“兔子”前面。这个结论不是“打脸”了两位作者的研究吗?然而,从《基业长青》在商业领域的重要度看,也并非如此。这本书里面大量的伟大公司特征,不断被后人学习。当然,写这本书的时候是在1994年,完全没有料到后面20年互联网对世界带来的变革。但是,没有人能预测未来,不是吗?

好公司未必是好股票。在华尔街有一个词,叫做“glamour stock”,代表那些被一致性看好的股票。能被市场一致性看好,显然不会是很差的公司。但是好公司未必对应好股票,关键要看好公司是否能对应好的价格。我们生活在一个“不完美”的世界,好的东西,未必有一个合理的价格。当一个人支付过高的价格时,那么很高的预期如果无法实现,可能导致股价表现不佳。

我们再看一个有趣的例子。从1983年开始,著名的财富杂志会根据管理层和分析师的问卷调查,选出10个行业各自最看好的公司。这个问卷调查非常细致,8大维度看待一个企业,包括公司治理、资产质量、长期投资价值等。

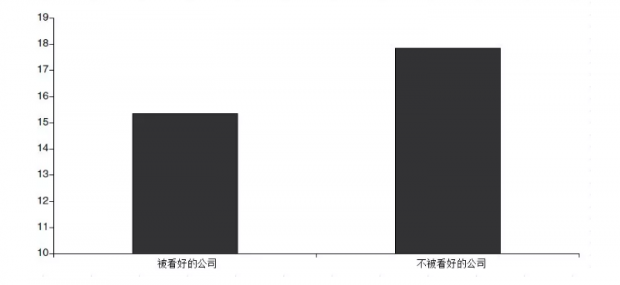

那么这些大家眼中的明星公司股价表现如何呢?我们看下面这张图的对比。在23年的时间里,那些明星公司的年化收益率15%,其实还不错。但是那些不被看好公司的年化收益率17.5%,表现更好。

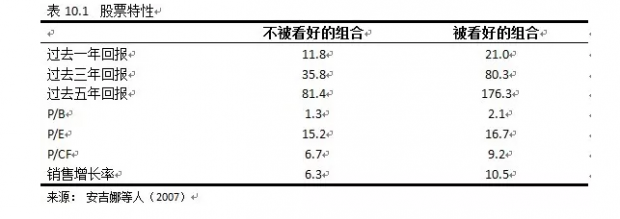

为什么会出现这种情况?背后在于我们的“惯性思维”。由于这些公司在被选出来的时候,往往过去几年的表现都很好。所以他们往往对应更高的估值。这个估值可能隐含了未来几年持续的高增长。也就是说,即使公司实现了高速业绩增长,但未必继续在股价中有更好的表现。从下面这张图我们看到,被看好公司的组合,明显对应更高的估值水平。

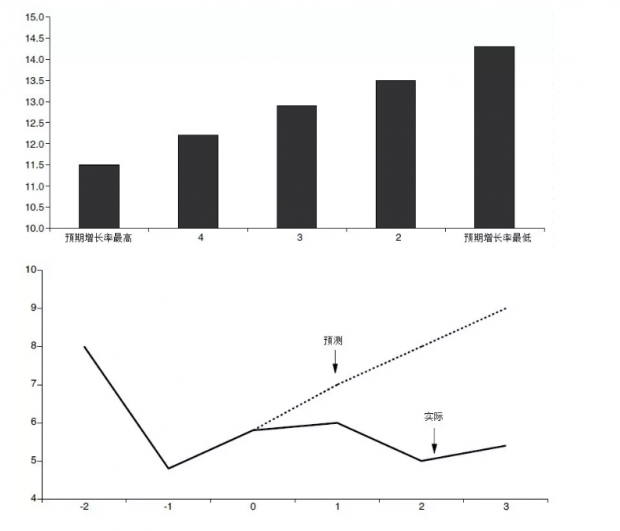

我们曾经说过,股票价格最终反应的是两个世界。一个是真实的世界,一个是我们心中的世界。长期看,股票价格应该无限接近于真实世界。短期看,每个人都在“盲人摸象”,股票价格反映我们内心的世界。从数据统计发现,那一批预期增长率最高的公司,股价表现往往低于预期增长率最低的公司。背后的逻辑也很简单,我们总是线性思维世界的发展,但真实世界发展是非线性的,而且有周期性特征的。大家看到过去5年的高增长,往往认为未来会继续高增长。但是从统计数据看,过去5年高增长的企业,未来5年增速大概率低于预期。过去5年低增长的公司,未来5年大概率高于预期。

那么这个结果对我们有些什么启发呢?最关键的一点是,好公司必须对应合理的价格。如果投资者支付过于昂贵的价格,那么再好的公司也未必是好股票。当然,大家不要误解我们的意思,我们也并不是鼓励去买便宜的垃圾公司。

其次,我们要明白世界发展的颠覆性和周期性投资。可以说这18家公司就是站在1994年的时候,全世界最伟大的18家公司。但是20多年后,我们发现一些公司甚至并不存在了。在1994年的时候,你怎么都想不到有一家名字不叫“诺基亚”的手机生产商,会把摩托罗拉等一批传统手机厂商消灭。你更加无法想象,20多年后的今天,全球最大的手机生厂商中有好几家来自中国。你也不会知道,居然有一个全新的公司能对抗当时如日中天的沃尔玛!

我们要明白,未来是不可预测的。世界更多是一种混沌的状态发展,更像量子物理而非牛顿力学。既然是不可预测的,我们只能对未来敬畏。所有的事情,后视镜看非常清晰,但是在任何时间点看未来都很难。

最后还是以芒格的座右铭结束:以公道的价格去买伟大的公司!

注:本文大量内容来自长信基金投研团队翻译的《Value Investing: Tools and Techniques for Intelligent Investment》第十章内容:“基业长青”的“诅咒”。翻译者:傅瑶纯

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号