阅读:0

听报道

导读:每一个周六,点拾投资联合长信基金推出《Value Investing: Tools and Techniques for Intelligent Investment》一书的翻译系列。我们会在每一个周六,连载一章最新的翻译。希望在未来几个月的时间,给大家每一个周六都能带来营养。今天与大家分享的是第25章,空头比你想得靠谱多了。

译者:长信基金 易利红

在牛市时,很少有人会关注诸如盈利质量和报表附注等“世俗”问题。然而,在熊市时,这种被忽略的“细节”往往会反噬投资者。但这种说法的例外情况同样值得关注。事实上,空头往往是最注重基本面分析的投资者,绝非散布流言的造假者,大多数空头更像是财务监管人。为了帮助投资者对公司会计造假的可能性进行评估,我设计了一个专门的C检验值。如果与各种高估值指标综合使用,这个C值非常适合投资者识别卖空对象。

与认为空头是谣言传播者和阴谋家的愚蠢的民粹主义想法相反,在我看来,他们是我接触过的所有投资者中,最注重基本面的人。根据我的经验,空头不仅不是市场中的某种恶性力量,而是更接近财务监管人(这是美国证券交易委员会最倡导的事!)

尽管公司经常指责空头是骗子和阴谋家,但事实证明,指控者往往是有罪的一方。芝加哥大学的欧文拉蒙特(Owen Lamont)研究了1977年至2002年间美国公司与空头之间的争端。他发现,空头才是最终的真理方,在争端开始后的三年里,这些被卖空的公司,累计收益率低于市场42%。

鉴于关注基本面的空头投资者的启发,我发明了C值(用于衡量造假或欺诈程度),用于揭示公司对六项常见收益指标操纵手段的运用情况。当然,C值只是分析一家公司是否在存在财务造假的第一步。

研究表明,C值有助于识别业绩难以为继的公司。在美国和欧洲市场,拥有高 C值的公司,股票收益率低于大盘的年均值分别为8%和5%左右(在1993-2007年期间)。

当然,如果C值与某些高估值指标综合使用,可能更有效。毕竟,高股价公司更有动力去“欺骗”投资者,以维持其高估值。数据也证明了这一点。C值为5且市销率大于2的公司,给投资者带来4%的负收益率(在美国和欧洲均不例外)。在以C值为标准选出的股票中,约有50-60%的收益率为负值。

在经历了5年的大牛市后,投资者往往会忽视上市公司利润操纵的问题。在牛市时,很少有人关心诸如盈利质量或报表附注之类的世俗问题(但这是愚蠢的)。因为在熊市的时候,这些问题往往会暴露出来,变成大家批判的对象。

然而,在当前形势下,大多数分析师通常只关心在未来五年,能否将每个季度收益率精准预测至小数点后两位,以及如何撰写出有吸引力的分析报告,在这种情况下,他们分析公司的实际能力似乎是一门追求失败的艺术。

我遇到的以基本面为出发点的分析师中,大多数都是坚定的空头投资者。总体而言,他们一直都在严谨的分析公司,因此,在市场下行空间无限的情况下,他们就会坚定的执行卖空策略。所以,我认为将空头称为造谣生事和阴谋家的谩骂和指责是不可接受的,绝不同意这种说法。我只能认为,这些指责者不是为了迎合卖空企业的领导就是被卖空企业本身。按照我的经验,卖空者不仅不是市场中的恶势力,反而是最接近财务监管者的人。

■ 企业在撒谎,空头在监督:真实证据

欧文拉蒙特(2003年)(当时在芝加哥大学)的一项富有洞察力的研究证实了这一观点。2003年,他写了一篇论文,主要研究空头投资者和他们卖空的公司之间的纠纷。论文的研究对象是1977年至2002年在美国发生的此类纠纷。他重点关注了这类公司,此类公司都声称自己成为沽空、阴谋陷害的牺牲者,或指责卖空者在撒谎行骗,来证明其清白。他还调查了那些要求监管当局介入调查卖空行为,督促股票持有人不允许出借股票,甚至建立回购计划(据此对卖空行为实施打压)的公司。

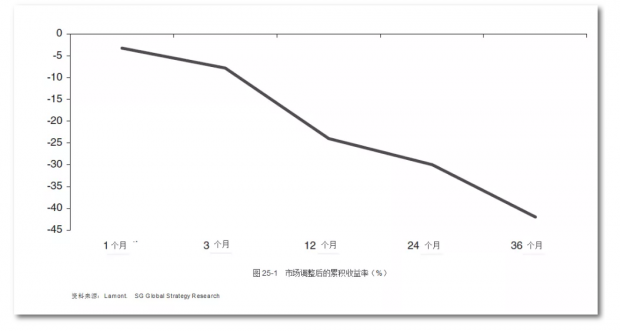

拉蒙特的研究结果表明,空头对市场发挥了积极而有意义的作用。图25-1显示了被卖空股票的平均累积收益率。在出现争端后的12个月里,股票的平均累计收益率低于大盘24%。在出现争端后的三年里,这些股票的累积收益低于市场42%!这表明,卖空投资者是对的,真正以谎言和阴谋欺骗投资者的是公司,而不是卖空者!

■ 看看到底谁在掩饰真相——C值

在上一章节中,我研究出了筛选卖空股票的方法。本章我发现了一种更注重会计基础的筛选方法,似乎更有助于识别潜在的可卖空股票,因为它可以发现那些可能在粉饰财务数据或是想尽一切办法让数据超过分析师的季度财务预测的企业。

为此,我设计C(用于衡量造价或欺诈程度)值,用于衡量一家公司欺骗投资者的可能性。该值有六个变量,每个变量分别衡量一个常见的收益操纵因素:

净利润和经营活动产生的现金流之差越来越大。总体而言,管理层操纵现金流方面的空间不如收益。收益包含大量主观性的预估,诸如坏账、养老金返还等。净利润和经营性现金流之间的差异不断增大,很可能预示着成本和费用过度资本化。

应收账款周转天数(DSO)持续增加。当然,这意味着应收账款的增速度高于销售额增速。这项指标的真正目的是识别渠道共谋(公司与客户通过虚假销售来提高业绩)。

存货周转天数增加(DSI)。存货的增加很可能预示着销售放缓,这绝不是好兆头。

其他流动性资产与收入的比例上升。精明的财务总监或许知道,投资者可能会经常关注DSO或DSI,因此他们可能会采用这种会计科目掩藏不想让投资者注意的东西。

折旧与固定资产的比例下降。为了完成季度收益目标,公司随意变更资产折旧年限。

高总资产增长率。有些公司通过频繁收购,并通过收购调整收益。高总资产增长率的公司在此项得分高。

这些衡量指标以简单的二进制方式计分,因此,如果一家公司的DSI持续增加,那么,该公司将获得1分。最后,将上述6项得分相加,得出最终的C值,取值范围为0(没有收入操纵的迹象)到6(存在明显操纵)。

■ C值是否有效?

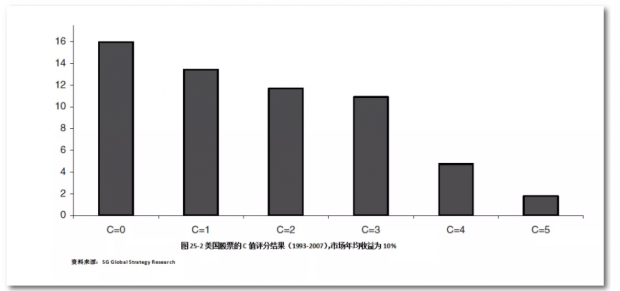

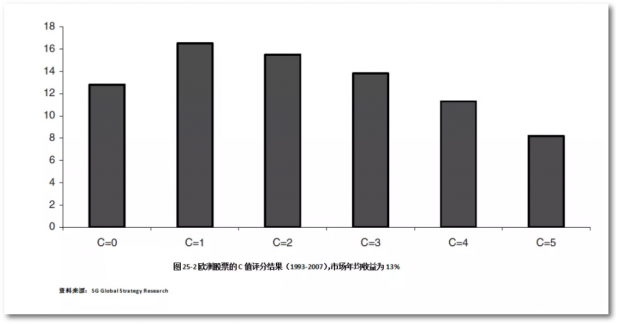

C值只是分析一家公司是否在做假账的第一步。尽管如此,它确实非常有效。图25-2和25-3为1993-2007年期间,欧洲和美国股票的C值评分结果(投资组合起始时间均在6月,持有一年)。

在美国和欧洲市场,高C值的公司,其股票收益率低于大盘收益率分别为8%和5%。在美国市场,高C值公司股票的实际收益率仅为1.8%,欧洲市场高C值公司股票的绝对年收益率仍高达8%。

当然,C值如果与某些估值指标综合使用,可能会更有效。毕竟,经常会有这样的情况,即高价股票(市场估值可能更高)会更有动力于欺骗投资者,以保持其高估值。当这些造假被“揭穿”时,这些股票的股价表现远不及廉价股。

数据可以证明这一点。如果一家公司拥有高C值的同时市销率大于2,该股票的收益率急剧下降。在美国,符合该组合条件的股票将给投资者带来4%的负收益(大盘年均中位数收益为负6%,54%的股票收益率为负)。在欧洲,符合该组合条件的股票也给投资者带来4%的负收益率(大盘中位数为负10%,57%的股票收益率为负)。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号