阅读:0

听报道

译者的话:AQR资本的文章都以学术论文风格而闻名,这篇关于价值和利率关系的分析就非常典型。本文从头到尾用了大量理论和数据证伪了一个命题:是利率因素导致了价值因子的不佳表现。如果读者就想看核心观点,读摘要和结论章节就可以了,但如果对量化分析感兴趣,想学习严谨的量化分析是如何定义假设,展开理论分析,准备数据,并一步一步用实证分析来证伪或证实假设,这会是一篇很好的参考文章。看完这篇论文,对全面理解价值因子也很有帮助。

文章来源 | AQR资本管理公司白皮书

时 间 | 2020年5月

作 者 | TobiasJ. Moskowitz博士(AQR,全美经济研究所,耶鲁大学);

Thomas Maloney(AQR)

价值与利率

价值因子的糟糕表现是利率的错吗?

摘要

从2017年到2020年初,价值型股票的表现远逊于成长型股票,这加剧了自全球金融危机以来价值因子的长期低迷表现。一些人将其归咎于宏观利率因素——低水平的利率、不断下降的债券收益率或者说平直的收益率曲线。我们对这些说法进行了一一检验。理论上,价值和利率之间的关系相当模糊而复杂。实证中,我们发现仅在特定参数下利率变量和价值因子之间存在轻微的相关性。尽管在近期的数据样本中表现出一些与债券收益率变化量或利差变化量相关的引人注目的模式,但在其他样本中,相关性的经济意义都很小且不够稳健。我们的结论是,价值因子的表现无法用利率因素来解释,并且那些基于利率信号的因子择时策略很难奏效。

目录

1、背景介绍

2、利率和收益之间的理论关系

3、价值与利率水平及同期变化的实证关系

4、对相关性的预测分析和因子择时

5、最近案例研究:新冠病毒大流行

6、结论

7、附录

8、引用 - 略

1、背景介绍

价值溢价通常用Fama-French模型中的HML价值因子- 即账面市值比来衡量,其表现在过去十几年非常糟糕。从2006年底的峰值一直到2019年底,虽然不是历史上最糟的(更差的是在上世纪30年代和90年代末),但却是历时最长的【注1】。过去十几年的负面表现和近20年的累计平淡收益,促使许多人去寻找导致价值因子表现不佳的原因【注2】。2020年初的进一步损失加剧了这种审视,我们在文章的最后对其进行了单独分析。

一个关于近期价值困境的流行假设与利率因素有关。2010年代是低利率的十年,债券收益率(尤其是在这十年的后半段)也处于低位,这促使许多人怀疑,利率因素是否是罪魁祸首。当然,好的科学研究(和好的投资)应该谨慎,不能仅凭巧合的市场现象就推断因果关系。然而,有研究表明,股票市场异象(包括价值因子)与利率之间存在长期关联,尽管这种表现非常复杂。例如,Dechow, Sloan, and Soliman (2004), Lettau and Wachter (2007), and Gormsen and Lazarus(2019)将价值型股票描述为具有短期现金流的短期资产,成长型股票描述为长期资产,因此多/空价值策略是一种对利率下行敏感的负存期资产。这意味着,2010年至2019年债券收益率的下行为成长型股票提供了强劲的推动力,为价值型股票带来了不利因素,导致价值倾向的投资组合回报下降。通过实证,Maio和Santa Clara(2017)发现,可能是由于价值股较差的财务状况和对融资成本的敏感性,其对短期利率的变化更敏感。结果美国短期利率在2017年和2018年也随着价值缩水而上升,这也让这个故事成为一个趣闻。这种对短期利率和长期利率的反向敏感性,暗示着存在对利差的敏感性。一些研究已经注意到数据中的类似模式(Mezrich, Wei, and Gould(2019)和Harvey(2019)),某些版本的价值因子在收益率曲线变陡再紧接着反转时表现更好。Mezrich等人将这一发现归因于价值型公司和成长型公司不同的债务特征,价值型公司的债务期限更短,因此更容易受到短期利率上升的影响,而成长型公司的债务期限更长,从长期利率下降中获益更多。

我们探索和研究了囊括上述假设的股票价值因子和利率因素之间的关联。从理论检验开始,我们注意到价值因子和利率之间的理论关系非常复杂和模糊。其次,我们也对价值与利率的关系进行了实证,分析收益率曲线(长短期利率的绝对值和变化量,以及利差)对不同版本和度量的价值因子的影响。我们也研究了不同的历史时期,以及美国之外的全球市场的数据。所有这些不同角度的研究为深入理解价值和利率之间的关系提供了一个全面而坚实的基础。

我们发现,价值因子回报与利率因素之间的关系并不够稳健。利率变量的不同选择,价值因子的不同度量和实现,以及不同期间和市场的不同样本,会带来不同的结果。因此,尽管最近的利率趋势与Fama-French的HML因子所衡量的经典价值溢价之间存在显著的强耦合,但利率因素与价值回报之间的潜在关系令人存疑。我们发现最强和最可靠的统计相关性出现在利差变化和价值回报之间。然而,这种相关性的经济意义是不显著的。在2017年至2019年期间,我们观察到价值因子的急剧回撤与利差曲线的平坦正好相吻合,但是这种关联只能解释一小部分价值的损失,大部分则与利率变化无关。

最后,虽然我们的分析主要集中在理解价值和利率之间的同期关系上,我们也做了预测分析。该分析尝试验证利率因素是否能提供任何价值因子的技术性择时信号。结果表明,预测关系甚至弱于同期关系,表明基于利率信号的价值择时策略可能会产生较差的样本外表现。

我们的研究结果有助于厘清价值投资策略与利率之间的关系,并着重于对投资者的实际影响。我们的结论是,利率几乎无法帮助人们洞察价值的前景。

本文的其余部分组织如下。首先,我们分析了利率与价值型和成长型股票之间的理论联系。接下来,我们将探讨价值策略和利率的同期关系,这些分析包括一系列的变量、样本期间和市场参数的选择,并在理论的背景下对结果进行了解释。然后,我们研究了使用利率因素和价值因子的预测关系的择时策略。最后,我们分析了在动荡的2020年第一季度的观察。投资的建议放在结尾。

【注1】2020年第一季度的进一步损失使此次下滑成为HML价值因子历史上持续时间最长、影响最深的一次。但构建价值因子的方法很多种,投资价值因子的方式也各异,并不是所有类型的价值因子都经历了同样长时间的下滑。例如,使用未滞后价格(Unlagged Price)的HML变体、行业中性型(Industrial-Neutral)变体和基于市盈率(EP)的变体分别在2010年、2016年和2016年达到峰值。但从2017年到2019年的三年里,所有价值因子的回报率都为负值,2010年来的这十年对于所有类型的价值投资者来说,都是一个令人失望的十年。

【注2】关于价值因子表现不佳的统计分析,见Fama和French(2020)。关于价值因子投资的经济学是否已经改变的讨论,见Israel, Laursen和Richardson(2020)。这两项研究得出的结论是,价值因子在统计学或经济学的支持上并没有发生显著变化。

2、利率和收益之间的理论关系

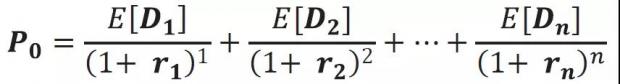

为了理解利率与价值型和成长型股票的相对表现之间的理论关系,我们首先考察利率和资产价格之间的一般关系。资产的净现值公式表明,资产的价格是预期名义现金流折现到现值的总和。

P0是当前的价格,E[Dn]是时间n的预期现金流(股票为预期每股盈利),rn是当前到时间n的贴现率,即所需的回报率。贴现率r是真实无风险利率R、预期通货膨胀率E[inf]和反映预期现金流风险的风险溢价P加总而得,每个组成部分都有各自的期限结构:

由于无风险利率是贴现率的一个组成部分,当利率上升时,贴现率上升,资产价格下降(如果其他一切保持不变的话)。因此,如果预期现金流不变,与这些现金流相关的风险溢价不变(风险溢价由现金流的风险暴露和这些风险暴露的总风险价格共同决定),那么这个公式将告诉我们价格将如何随着无风险利率而改变。

然而,就股票市场而言,这些其他成分很少保持不变。实际利率或名义利率的变化往往伴随着(或往往是应对着)预期通货膨胀和/或预期经济增长的变化,因此预期现金流量也经常变化。风险溢价是折现率的另一个(通常是较大的)组成部分,可能也会有变化。所有这些组成部分都有它们自己的动力,并且可能同时以不同的方式受到宏观经济的影响。这些混杂的影响使得确定利率应该对价值和增长投资组合产生何种影响变得极其困难。

例如,货币政策的变化往往是对宏观经的反应,而宏观经济与现金流和风险偏好(产生风险溢价)都有关。许多研究表明,股票价格的变化在很大程度上受现金流或风险溢价冲击(坎贝尔和希勒(1988),Vuolteenaho(2003))影响,而很少可以归因于利率冲击。尽管上述简单的框架说明了很多问题,如果这些变量同时变化,理清每个部分的影响仍是极具挑战性的。因此,货币政策转变的总体影响取决于这些因素如何相互作用而很难预测。例如,在过去的二十年里,股票和债券的回报一直是负相关的,这表明预期现金流和风险溢价的变化抵消了无风险利率的变化,至少在市场水平上是这样【注3】。

如果利率和单一股票价格之间的关系是复杂的,那么与多/空因子(例如价值减去成长)的关系就会更加复杂。存在这种关系的一个条件是,价值型股票和成长型股票价格对贴现率变化的反应不同,而且这种反应的差异不会被其他变动部分所压倒。其中一种理论认为,成长型股票的预期现金流在未来更长久,这意味着它们的现金流持续时间更长【注4】。

根据这一理论,假设其他变动部分(现金流和风险溢价)没有抵消这些影响,成长型股票价格从无风险利率下降中获益应大于价值型股票。同样,在其他条件不变的情况下,如果持续时间理论成立,债券长期收益率相对于短期收益率的下降(即收益率曲线变平)对成长型股票价格的好处要大于价值型股票。在现实中,其他不变的假设经常被违背。

例如,成长型和价值型股票的预期现金流可能也表现出不同程度的不确定性,对经济冲击的反应也不同,而利率变化只是这些经济活动的一个表现。换句话说,利率变化反映的经济状况几乎肯定也反映在现金流和风险溢价中,其综合效应可能主导了持续时间效应。

关于价值因子对利率的潜在敏感性,有一个不那么直接的理论猜想,价值型公司和成长型公司有不同的债务特征。债务数额或平均期限的差异可能导致受利率影响的借款成本变化的不同反应。然而,这个理论是关于杠杆而不是价值的,最好的检验方法是直接考察杠杆而非价值指标和债务的相关性。

总之,如果价值因子能代表公司债务特征,这个理论可以解释为什么价值因子对利率显得敏感。一个相关理论表明,价值型公司更有可能陷入财务困境,因此对利率变化更敏感。这个理论本身也不是关于价值的,而是关于价值与财务困境之间的联系。检验这一理论的更直接的方法是观察公司的违约率或其他财务困境指标,并测试它们与价值和利率的关系。然而,根据这一理论,如果借贷成本上升也是经济环境的一个函数,进而可能影响现金流和风险溢价,那么对于价值型公司而言,利率上升或下降到底是好是坏,尚无法解释清楚。

最后,还有其他一些关于价值因子对宏观经济敏感性的理论(例如,风险溢价的周期性变化,或简单学院派价值因子的周期性行业暴露),利率变化正是这些宏观经济条件的表征之一。但是,这些理论就像前述理论一样往往只是与利率间接相关,也并不清楚是否只有利率在变化,预期现金流和风险溢价也可能发生变化。

考虑到这些理论的复杂性和他们预测的模糊性,我们转向利率敏感性的实证分析。数据揭示了利率机制和价值回报相关的所有交互变量的净影响。

不利的一面是,因为多种效应可能在起作用,将数据分析结果与任何特定的理论联系起来是具有挑战性的。在分析利率和价值之间的关系时,我们考虑了大量的参数选择,包括价值因子的各种度量和实现,收益率曲线的不同衡量维度以及不同的数据期间和市场,以图识别数据中存在的任何稳健模式。

【注3】有大量关于股票-债券相互作用的研究,通常检验实际利率、预期现金流增长和预期通货膨胀之间的相互作用。参见David和Veronesi(2016)及其引用。

【注4】Dechow, Sloan and Soliman (2004), Lettau and Wachter (2007), Gormsen and Lazarus (2019)。

3、价值与利率水平及同期变化的实证关系

通过检验不同维度的收益率曲线和各种价值因子实现,我们研究了利率和价值之间的实证关联。我们首先介绍数据和因子构建,然后继续分析收益率曲线和价值因子的水平及变化之间的关系。

A. 数据和因子构建

我们的实证分析主要集中在美股市场和美国利率,但我们也考察了英国、德国和日本等国际市场。

i. 美国利率

我们用3月期的国债收益率来代表短期利率,用10年期定期国债收益率来代表长期利率。用来自美联储经济数据库(FRED)的每日数据计算从1954年1月至2019年12月月末、季末数据序列(因为没有1954年到1961年的10年期国债收益率每日数据,我们用月平均值来替代月末值,即便放弃这七年的数据,分析结果也不会因此而改变)。利差定义为10年期收益率减去3月期收益率。对于每个数据序列,我们同时考虑其绝对值(定义为在期间t的起始值)及变化值(定义为期间t的期末值减去初始值),以及与周期t内的价值回报的同期关系。

ii. 美股价值因子

我们测试了美股市场四种价值因子的敏感性。第一个是来自Ken French数据库的“HML FF”,这是Fama-French(1993, 1996, 2020)的经典HML因子。这个因子投资组合买入按账面市值比(BE/ME)排序的前30%的股票,而做空按BE/ME排序的后30%的股票。每年的6月份再基于账面市值比排序做再平衡。账面价值(BE)取自有6个月滞后期的上一会计年度期末值,市值(ME)使用过去6至18个月的价格信息【注5】。

第二个价值因子,“HML Devil”,遵循与Fama-French(1993)相同的程序,但是使用Asness和Frazzini(2013)提出的能更及时反应价格信息的BE/ME比率。Asness和Frazzini(2013)使用的是最新的市值,而不是与账面价值同期的但有些过时的市值信息。他们认为,这些信息具有一些可取的特性,比如与动量更负相关。这个因子来自公开的AQR数据库。

第三价值因子,“HML Devil Infra",是另一种为实现行业中性而设计的价值因子。与其针对所有上市公司排序计算"HML Devil",把股票分为30个行业(Fama - French(1997)),分别排序,为每个行业单独建立前述多/空组合,然后按照行业总市值加权聚合所有行业。由于不同行业的帐面价值和会计报表提供的信息不同,这种设计旨在对公司进行更有意义的比较。Cohen和Polk(2000)以及Asness、Porter和Stephens(2000)表明,对价值组合进行行业调整对业绩有重大影响,并提供了一种不受行业会计差异影响的更干净的价值衡量方法。

最后,我们计算了一个“复合价值”因子,除了BE/ME,它使用多种价值指标来分类股票。具体来说,股票的排名是根据以下五个指标进行的:BE/ME、每股收益/股价(E/P)、预期每股收益/股价、现金流/股价(CF/P)、销售额/企业价值。排名是基于每一个相对于行业中值的度量来完成的,因此结果的投资组合是行业中性的。价值组合是由所产生的多/空投资组合的等风险加权组合,利用Barra开发的股票风险模型,将其构造为贝塔中性和美元中性,并以恒定波动率为目标,每月再平衡。由于数据的可用性,复合价值因子只有在1980年以后才可用。

iii. 国际市场数据

为了提高稳健性,我们还研究了国际数据。我们使用了日本、德国和英国3月期和10年期的月收益率(以及由此产生的收益率利差),数据来自从1988年开始的全球金融数据(Global Financial Data)。我们使用Compustat / Xpressfeed提供的股票回报和会计数据,在上述每个市场构建“HML Devil”和“HML Devil Intra”价值因子。尽管数据历史更短,国际数据为利率敏感性提供了样本外证据,并提供了横切面分析的可能性。

【注5】股票池先基于市值排序,分为高市值股(高于纽交所市值中位数)和低市值股(低于中位数)两组,两组分别做BE/ME排序,取各自的前30% 和后30%的股票。然后,在接下来的一年中,从7月到6月,每天和每月计算高BE/ME(前30%) 和低BE/ME(后30%)股票的价值加权回报率,从而创建每日和每月HML回报率的时间序列。

B. 统计关系

我们研究了不同市场的股票价值因子,包括绝对值及变化值和利率之间的同期关系。

i. 长/短期利率和利差

我们用两个变量:股市超额回报(作为一般市场敞口的控制变量)和一个利率自变量做了价值因子回报的时间序列回归分析。如前所述,我们使用的利率变量包括3月期短期利率,10年期利率和利差(10年期利率减去3月期利率)。计算在周期t内的归于价值因子的回报与期间的初始利率变量值的回归。我们还做过一些针对其他参数的测试,例如去掉市场因子并且/或将两个或更多的利率因子组合在一起,使用周期平均值,以及使用非月度的其他时间频度,这些测试都得到了类似的结果。因此,为了简洁起见,结果做了省略。

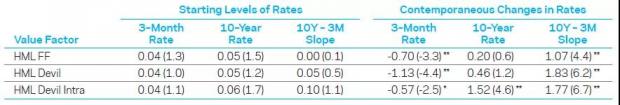

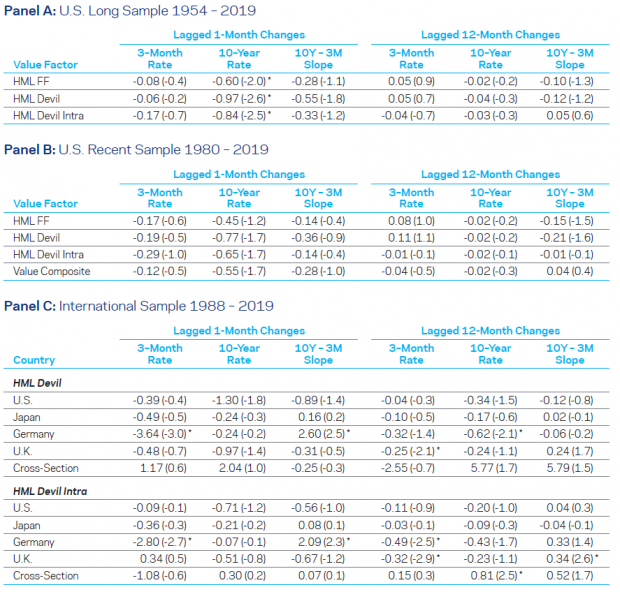

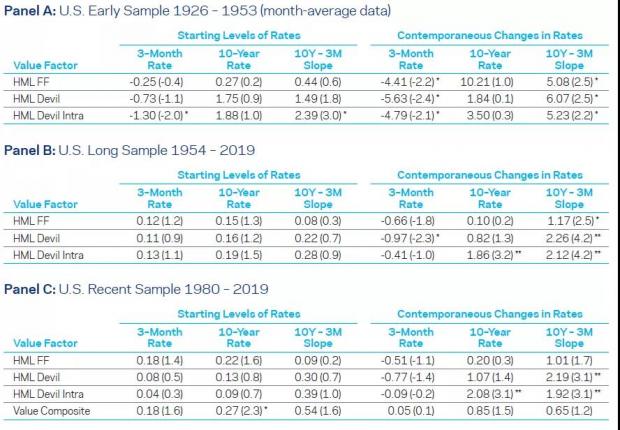

表1展示了在整个样本周期内从回归分析得到的利率变量的回归系数和t检验值(为简便起见,我们省略了市场常数和市场回归系数)。1-A 显示了自1954年来的三个美股价值因子——HML FF、HML Devil和HML Devil Intra的结果。如前三列数据所示,价值对短期或长期利率水平没有显著的敏感性,对利差也没有显著暴露。利率变量的t检验值都远低于2,表明利率水平和利差的回归系数与零没有区别。结果表明,无论是长期或短期的利率水平,还是利差,对价值策略的表现都没有很大的影响。这也意味着,过去10年并一直持续到2020年的低利率因素,对价值投资的过去表现或未来前景影响甚微。

表1:价值因子对利率的敏感性(绝对值和变化值)

表中数值为回归系数,括号内是t检验值。星号表示相关性达到95%置信区间,不带(单星号)和带(双星号)Bonferroni校正的多重测试。回归分析基于月度数据,每个回归都包括两个RHS变量:市场作为控制变量(系数未显示)和一个利率变量。文中对价值因子变量进行了详细描述。

表1-A:美股1954-2019 年长期数据

ii. 长/短期利率和利差的同期变化

表1-A的后三列显示了了利率变量的价值因子回报同期变化的回归分析结果。在这里,我们发现价值因子对短期和长期利率,以及对利差的同期变化有显著的敏感性。具体来说,当短期利率同时上升时,价值因子表现不佳。这一结果似乎与持续时间理论相悖,即不断下降的利率不利于价值投资。此结果与价值代表公司财务困境理论一致,但因为在经济环境良好时短期利率往往会上升,陷入财务困境的公司不太可能遭巨大的损失,因此这种解释也不是很说得通。此外,如果看行业中性的价值因子,则影响较弱,这表明对短期利率的敏感性部分来自行业暴露。

对于长期利率的变化,我们得到了一个正的回归系数,这表明下降的长期利率对价值来说是不好的,或者说上升是好的。这种关系与价值持续时间理论相一致。然而,经典价值因子(HML FF)回归系数并不显著, HML Devil 因子也同样如此。只有当我们看行业中性价值因子(HML Devil Intra)时,才会看到一个显著的正回归系数。因此,除了发现短期利率和长期利率变化的反向影响外,我们还发现行业中性价值因子减少了短期利率的暴露,但增加了长期利率的暴露。没有一个理论能解释这个结果。即使有人认为短期利率对财务困境效应影响更大,而长期利率导致了持续时间效应(这或许可以解释长短期利率的反向效果),这个观点也必须解释为什么财务困境效应更多是跨行业的,而持续时间效应更多是在本行业的。如果没有一个能把所有表现串在一起的解释,这些可能只是偶然的结果。

最后,表1-A的最后一列展示了利差的同期变化。其回归系数都是正的,并且在统计上具有显著性(甚至可以满足较高的显著性阈值,这也能被使用Bonferroni校正的多次测试结果所验证)。然而,这些结果的重要意义似乎主要是由短期汇率变化带来的负面影响所驱动的,除了行业中性价值因子(它既受短期汇率的负面影响,也受长期汇率的积极影响)。这个结果与Maio和Santa Clara(2017),Mezrich、Wei和Gould(2019)和Harvey(2019)的发现一致,但与第二章中的任何理论都不一样【注6】。

【注6】我们还分别测试了对实际债券收益率和预期通胀变化的敏感性,但没有找到确凿证据来解释名义收益率的哪一部分才是敏感性的来源。

iii. 稳健性测试:其他价值因子,其他市场和其他期间

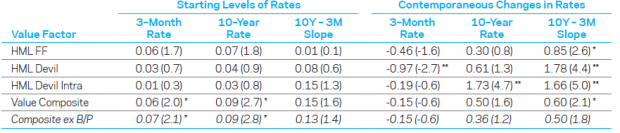

表1-B 显示了从1980年开始的较近时间段的结果,并添加了复合价值因子,该因子由包括BE/ME的的不同价值因子指标组合而成。前三个价值因子的结果与长期样本相似:对短期利率的负向暴露和长期利率的正向暴露,行业中性减弱了短期利率的影响,但加剧了长期利率的影响。比较B和A表,在近期数据中短期利率的回归系数较小,但长期利率的系数较大。因此,价值对长期利率的敏感性随着时间的推移而增加,而对短期利率的敏感性却下降了。观察复合价值因子,我们发现其对利率的敏感性稍强(但仍未达到多重测试的统计阈值),而对短期和长期利率的变化则表现得弱很多。事实上,它对短期和长期利率变化的回归系数在统计上都是不显著的。

即使对于利差回归,复合因子也仅是略微显著,并没有达到多次检验的显著性统计阈值。回归系数也显著变小【注7】,表明对经济的影响也较弱。在表1-B组的最后一行,我们增加了一个去除BE/ME的复合价值因子变种,所有的价值因子取同样的权重,其敏感性甚至更弱(因为它和标准复合价值因子的相关性有0.99,我们在后面的图表中将省略此变种)。复合价值因子更弱的结果,说明组合中其他那些可信且合理的价值因子对利率变化没有稳定的敏感性。

这一证据使我们对价值因子与利率因素相关的理论产生了更多的怀疑。找不出一个合理的理由来解释为什么某些价值因子,例如账面市值比(BE/ME)对利率变化敏感,而其他因子(例如每股收益/股价(E/P)、现金流/股价(CF/P)、销售额/企业价值)不敏感,这些都说明结果缺乏稳健性。BE/ME的利率敏感性可能是由于一些复杂且不可靠的因素相互作用而产生,而不是价值因子的普遍敏感性。当然,缺乏稳健性也可能表明价值因子回报和利率之间不存在相关性。

表1-B:美股1980-2019 年近期数据

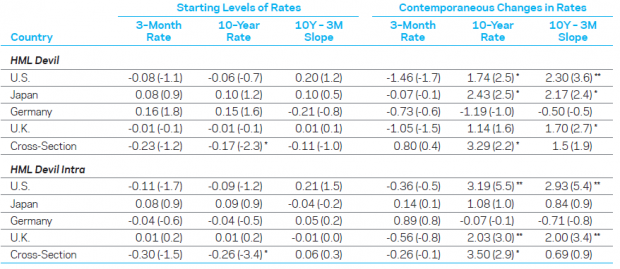

为了进一步进行稳健性测试,表1-C 分析了国际市场的结果。由于数据始于1988年,我们也和同一时期美国的数据做了比较。第一和第六行美股的结果与1-A和1-B的长期数据结果一直。观察其他市场,价值回报和利率之间的关系在日本和英国市场尽管表现有些相似,但温和得多,在德国几乎不存在。美国以外地区的较弱相关性,与美股数据的可能过拟合相一致,与利率对价值因子影响的初始假设不一致。

国际市场价值因子都是基于本国的的市场和利率变量。国际市场样本中美国,日本和英国始于1988年7月、德国始于1990年7月。

表1-C:国际市场1988-2019 年数据

我们用横段面回归分析来检验相对利率是否与各国的相对价值回报相关。仅有一些不显著的证据表明低利率与跨国价值因子的较好表现存在一定的相关性,这与利率假设所宣称的正好相反,并显然与低利率时价值因子失效的观点不一致。一个很好的例子是日本,它在样本期内的平均价值回报率最高,但利率却最低。我们还发现,长期利率的相对上升与此也存在一定相关性,但并不显著。

作为另一个稳健性检验,我们还研究了1926年至1953年的样本外数据,由于利率数据的限制,我们使用的是季度回报,而不是月度回报。附录中的表A1列出了结果,在此期间,尽管回归系数与后面的时期大体相同,但显著性较弱【注8】。

【注7】回归系数的大小取决于相关性和相关因子的波动性。复合价值因子组合的波动性略低于其他因子,但即使考虑了这一点,其系数也偏低。

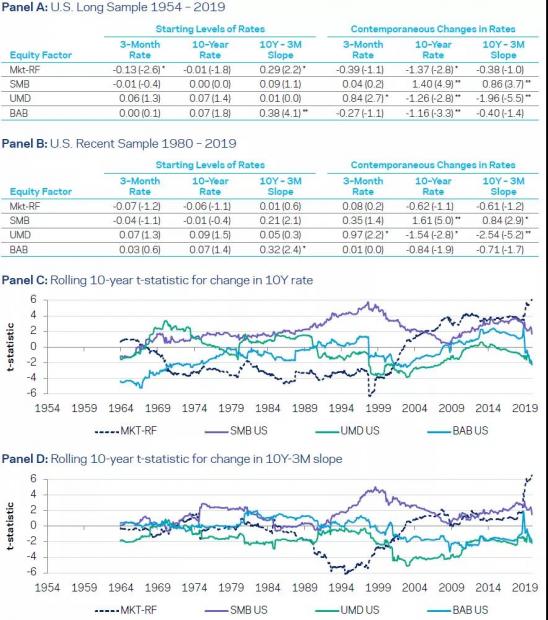

【注8】对于好奇的读者,附录中的表A2展示了美股的其他因子对利率的敏感性:包括,市场因子(the market),市值因子 (Fama and French (1993) SMB small-minus-bigstock factor) ,UMD动量因子 (来自Ken French数据库),以及BAB 因子(Frazzini andPedersen(2013)BAB betting-against-beta factor)。市场因子对短期利率水平(负相关)和利差(正相关),以及长期利率的变化都较为敏感。市值因子与HML价值因子有相似的敏感性,而UMD则相反。BAB的敏感性有些类似债券,这在行业中性的价值因子变体中是非常弱的(未显示)。

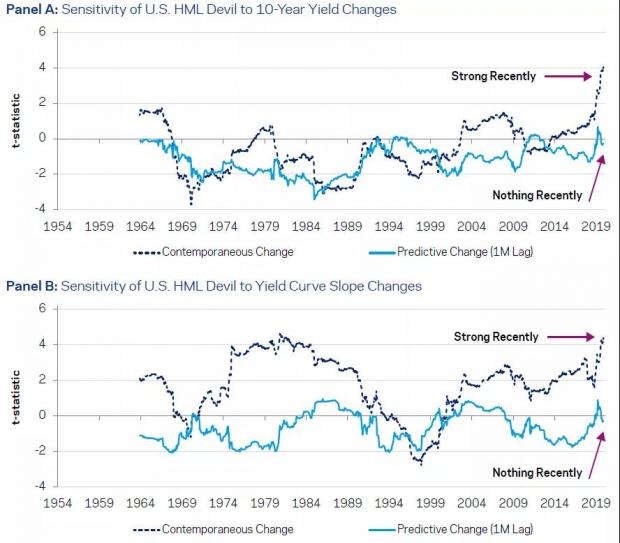

iv. 时间变量

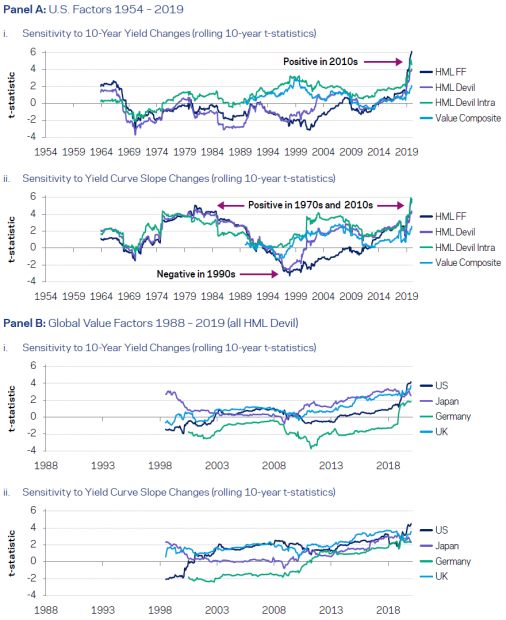

最后,一些研究(如Mezrich et al(2019))表明,全球金融危机以来的异常利率环境导致了股票因子的敏感性上升。表2展示了对长期利率变化和利差变化这两个变量的敏感性随时间的变动趋势。该表绘制了这两个利率变量上各种价值因子回归得到的滚动10年t检验值数据(市场因子也包含在回归中,简化起见,这个系数和截距没有显示)。在最近十年中,价值因子确实显示出与这些利率变量更强的联系,并且对于不同的因子结构和国家也是如此(但价值组合回报的峰值要低很多)。

表2:同期利率敏感性的时间变化趋势

回归分析基于月度数据,每个回归都包括两个RHS变量:市场作为控制变量(未显示t检验值)和一个利率变量。LHS价值因子变量在文中做了描述。

然而,过去十年并不是价值与利率相关性的唯一高峰。20世纪70年代,肯定不是低利率时期,但与利差相关性同样很高。这一发现推翻了是全球金融危机后的低利率环境导致了近期两者强关联的说法。此外,在某些时期,例如1990年代,价值和利率之间的关系是相反的。这些结果让我们对近期的相关性是否有意义缺乏信心,它们可能是偶然事件。这也说明仅用过去十年的短期样本进行推断是很危险的。【注9】

【注9】还有一种可能。作为一种自我实现的预言,在这段时期内投资者对这种相关性的信念在最近的事件(比如2019年9月的高因子波动期)中强化了这种关系。但偶然性可能是主因。

v. 对现金流期间,债务特征和财务困境的直接测试

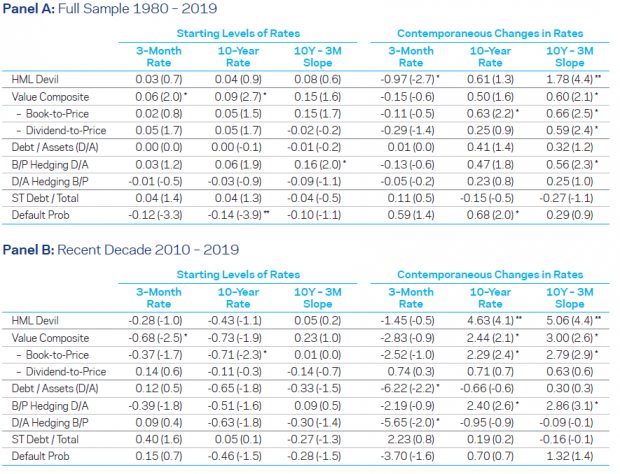

正如第2节所讨论的,一些人认为现金流期间、债务数额和期限或财务困境可能使价值组合对利率敏感。为了直接检验这些假设,我们把价值因子放在一边,而是关注企业的现金流持续时间、债务和财务困境特征。在表3和表4中,我们直接测试了基于这些特征构建的行业中性化美股因子的敏感性。

我们首先将行业中性价值组合中的账面价格比(book-to-price)因子与类似构造的股息价格比(dividend-to-price)因子进行比较,因为后者与现金流持续时间更直接相关。虽然两者对利差变化具有一定的长期敏感性,但账面市值比对债券收益率变化的敏感性更强,因为股息收益率与现金流期间的关系比账面价值更紧密,这个结果并不支持现金流期间理论。

其次,我们测试了总负债(债务资产比)。具体来说,我们构造了一个没有债务资产风险暴露的账面价格因子,然后反向构造了一个没有价值风险敞口的债务资产因子,看看利率敏感性是否有任何不同。如果关于债务的猜想是对的,那么一旦我们从价值因子中剔除债务暴露,我们应该看不到利率敏感性。

相反,价值中性的债务因子应该表现出更强的利率敏感性,因为它是一种没有混杂任何价值因子影响的纯粹债务指标。考察表3中的证据,在较长期的样本(Panel A)中,债务因子对利率没有表现出敏感性,而在近十年(Panel B)中,它显示了对短期利率变化的负相关。这些被对冲因子的结果表明,债务水平似乎与价值因子对长期利率变化和利差变化的敏感性无关。

此外,表4显示,尽管价值型公司倾向于在长期内负债更多,但在过去十年中并不是这样,也就是为什么我们看到其对短期利率变化的一定敏感性。所有这些证据都表明,低利率环境下价值投资组合的债务敞口,并不是近期价值因子不佳表现的驱动力。

表3:现金流、债务和财务困境因素对利息的一般敏感性分析

表中数值为回归系数,括号内是t检验值。债务和困境因素被构建成做多那些负债更多、短期债务比例更高或违约可能性更高的公司。被对冲的B/P和D/A因子根据第一个特征进行排序,并用Generalized Least Squares对冲来构造成对第二个特征的零风险暴露。

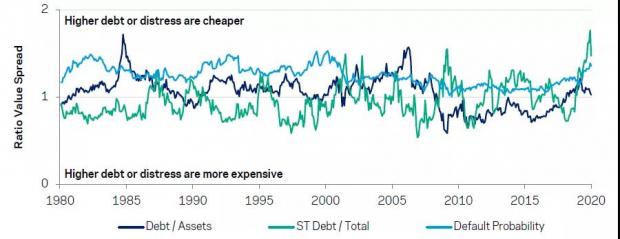

第三,我们测试了与价值型股票相关的更短期债务或财务困境是否会导致价值因子的利率暴露。我们使用短期债务占总债务的比例作为债务期限的指标,并使用Bharath和Shumway(2008)的违约概率作为财务困境的衡量标准。我们没有发现能够证明短期债务比例较高的公司更可能是价值型,或对利率因子敏感的证据。因此,关于较短的债务期限能解释价值对利差变化的敏感性的理论得不到支持。从长期来看,价值型公司往往更容易陷入财务困境(表4),但在过去十年价值真正受到冲击时表现的反而没有那么糟。如果陷入困境的公司的糟糕回报率在一定程度上导致了价值因子的不佳表现,那么近十年,我们理应看到对财务困境的更大暴露。

表4:1980-2019年债务和困境因素的价值价差率

对于每个分析因素,图表显示了多头和空头视图加权的价值比,价值使用多重度量的价值组合来衡量。大于1的比率表示多头比空头要便宜。

最后,我们发现,过去十年对利率变化和利差变化敏感性的增加主要由账面价格比因子(book-to-price)造成的,而不是任何与债务,持续时间,或财务困境相关的其他因子,这让我们对价值因子的债务特性影响了近期趋势的观点产生了深深的怀疑。

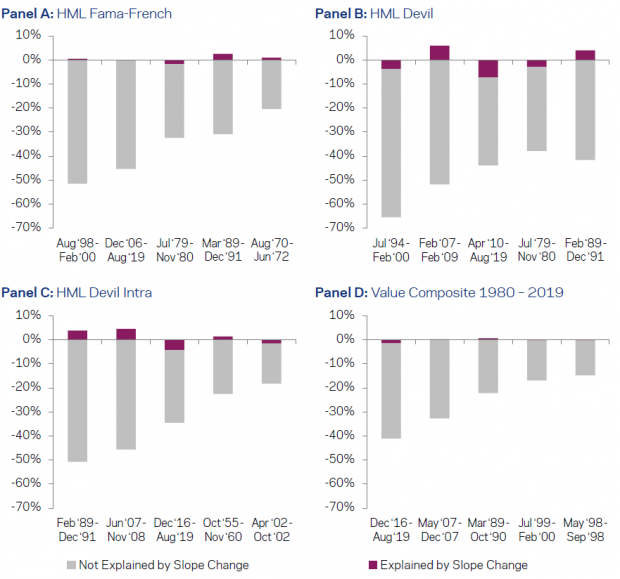

C. 经济意义

在上一节中,我们发现价值因子和利率之间的大多数关系在统计学上并不显著(特别是那些与利率水平相关的)。我们还发现了一些比较显著的关系(利差的变化量),并且在某些维度上相当稳定。鉴于我们有着一个世纪的数据,我们认为测试结果是有说服力的。然而,评估价值回报和利率之间关系的另一种方法是考察相关性的经济意义。

具体来说,我们采用在数据中发现的最强关系,即价值收益与利差变化之间的关系。从表1的结果看出,平坦的利率曲线与较差的价值回报相关。考虑到这个结论和相关性系数,我们问自己,利差的变化能在多大程度上解释价值的表现?表5显示了每个价值因子最大的5个回撤,并使用表1的长期回归系数计算在这此期间由利差变化所能解释的部分。

结果显示利差变化并不是回撤的主要驱动因素,仅在某些情况下,曲线在回撤期间变陡,意味着在这些事件期间对价值变化有正向的贡献。因此,价值因子和利差变化之间相关性的经济意义是微弱的,并且很少能解释价值因子在历史上,包括最近的的回撤。所以,尽管近年来利率曲线趋于平稳,而价值同时表现不佳,但两者之间只有微弱的关联。

表5:利差变化导致最大价值回撤的归因分析

每个柱状图显示了一个价值因子在1954-2019期间(复合价值因子为1980-2019年)5个最大的峰值到谷值回撤。对于每一次回撤,通过将回撤期间的利差变化值乘以表1-A得出的回归系数(复合价值因子使用表1-B)来计算利差变化的归因。回撤值是基于算术累积回报。标签显示出现峰值和谷值的日期。

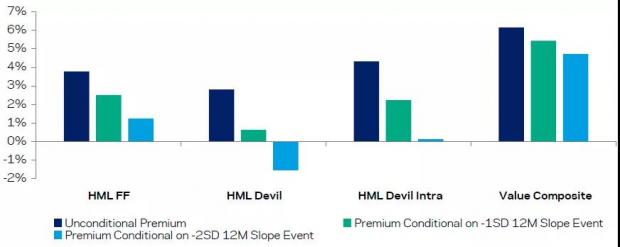

另一种衡量实证关系的经济意义的方法是在利率冲击条件下估计价值溢价。表6显示了美股各个价值因子的长期无条件年化溢价,并加入了同期12个月利差变化的-1SD和-2SD事件下的估值。这些事件分别对应-119和-238个基点的压平化事件(后一种震级的12个月事件发生在2004年到2005年)。

对于一个中度压平化的冲击,四种价值因子的溢价保持为正。对于更极端的-2SD事件,一个因子变为负值(HML Devil因子),其他因子则有不同程度的减少。复合价值因子的影响相对不大。

对于经验丰富的定量投资者来说,无论当前或预期的利率环境如何变化,这个结果都支持持有战略性价值敞口。即使在利差发生极端变化时,我们在组合价值因子回报上看到的变化也非常小。

表6:利差冲击对价值溢价的影响

无条件溢价是指1954-2019年(价值组合使用1980-2019年)长期平均年化回报。利差变化事件基于1954-2019年12个月的滚动利差变化。利差变化事件的影响基于表1-A的回归系数(价值复合因子为表1-B)

支持利率因素和价值回报之间关系的有利证据非常少。我们确实发现在价值因子回报和利差变化之间存在一些统计上显著的关系。然而,这些关系不够稳健,经济影响也不大。我们的发现与价值因子基于持续时间的理论不一致,这也意味着,当利率和利率曲线发生变化时,当前价值公式的其他组成部分- 现金流和风险溢价也是如此。这使得价值投资和利率因素之间的关系变得非常模糊不清。对于其他理论,如财务困境和债务特征理论,我们仅发现了非常有限的支持证据。

4、对相关性的预测分析和因子择时

虽然利率和价值因子的同期相关性充其量是中等的,不能用来解释近期价值因子的回撤,但投资者可能想知道,现在是成为价值投资者的好时机还是坏时机。更具体地说,尽管利率和价值回报之间存在微弱的同期关系,但利率和回报之间是否存在一种对投资者有意义的预测关系。利率可能不能很好地解释价值在时间上的表现,但如果价值溢价的一小部分时间变化可以通过利率曲线中的信息来预测,这对投资者来说也是有价值的。在这一节中,我们研究利率和价值回报之间的预测关系,并评估投资者是否能够通过择时来利用它。

表7显示了与表1相同的回归计算的结果,但是改用利率滞后变化量来检验预测关系。我们测试了每个利率变量前1月变化量和前12个月变化量,结果显示其预测相关性甚至比表1中的同期关系更弱。此外,我们发现长期利率的滞后变化具有负敏感性,这与长期利率的同期关系正好相反,也与持续时间理论相矛盾。然而,没有一个滞后系数达到显著性的阈值。国际市场对利差变化的分析结果各不相同,这表明尽管利差变化是我们同期分析最一致的发现,但它对价值回报的预测关系并不显著,而且不同市场差异很大。

表7:价值因子对利率因素的一般敏感性分析(滞后变化)

表中数值为回归系数,括号内是t检验值。文中对价值因子变量进行了描述。国际市场价值因子都是基于本国的的市场和利率变量。国际市场样本中美国,日本和英国始于1988年7月、德国始于1990年7月。

因为数据过拟合和常常事后诸葛亮,择时信号的名声并不好,一两个偶然的事件会对回测结果产生很大影响【注10】。因此,使用更长期的数据会有助于提高测试的可靠性。Ilmanen等人(2019)建立了一个包含一个多世纪数据的多资产因子溢价数据集,并分析了大量的择时信号,也包括我们研究的一些利率变量。比较各种不同的择时策略和信号,他们发现几乎没有证据表明利率具有预测性。

与他们的结果一致的是,我们没有发现能对价值溢价的择时有用的预测关系的证据。表8绘制了美股HML Devil因子与利率曲线和长期利率变化之间预测关系的时间变化图。作为比较,我们还加入了随时间变化的变量之间的同期关系(来自表2)。表8显示,尽管在过去十年中,对10年期利率变化和利差变化的同期敏感性有所增强,但预测关系却没有增强。因此,即使有人预测在金融危机之后,未来十年中价值和利率将出现一种更强的相关性,但在价值因子的择时上并没什么用。

表8:预测利率的敏感性的时间趋势-- t检验值10年移动平均

回归分析基于月度数据,每个回归都包括两个RHS变量:市场作为控制变量(系数未显示)和一个利率变量。时间段为1954年1月至2019年12月。

同期相关性对择时没什么用处。即使你相信价值和利率变化之间存在很强的相关性,预测利率何时以及以何种方式变化也是出了名的困难。此外,如果人们能够预测利率变化,更好的策略是交易与利率曲线联系更紧密的工具,例如固定收益类工具或利率衍生品。多-空股票因子,譬如价值因子,仅仅是利用该信息的一种间接方式,经验和理论都表明它与利率因素没什么关系。

【注10】例如Asness, Ilmanen和Maloney(2017)对市场择时的研究,Asness, Chandra, Ilmanen和Israel(2017)对因子择时的研究。

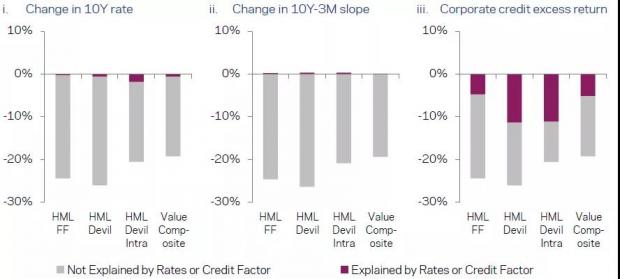

5、最近研究案例:新冠病毒大流行

出于2010年代尤其是后几年价值因子糟糕表现的驱动,我们的分析覆盖了截至2019年12月的数据。但在2020年第一季度(1月1日至3月31日),新型冠状病毒大流行期间,价值的损失更加严重。我们可以利用这短暂而极端的时间窗口来对结论的样本外预测性进行观察。

在此期间,货币和财政政策针对疫情发展变化频繁,这使我们可以比较价值因子对应利率变化的表现。表9-A使用之前计算的长期回归系数,显示了基于当季利率变量净变化值的归因结果。这个时间段,利差曲线斜率增加了20个基点,因此价值因子与利差变化量之间的轻度长期正相关性无法解释价值因子在此期间的任何深度亏损。美国国债收益率下跌了约120个基点,但根据我们对价值因子和国债利率之间关系的长期估计,利率只能解释极小一部分损失。相比之下,此季度的大部分亏损都可以由价值对信贷风险的长期暴露来解释。事实上,信贷组合和价值组合在此期间都遭受了损失,而且两者显著正相关。

表9:2020年第一季度的分析

在A表中,将本季的净变化量乘以表1- A中的回归系数(复合价值因子用1-B),计算出对10年期利率变化和10Y- 3m利差变化的归因。信贷超额回报的归因是基于同期估计的系数。信贷回报数据来自AQR数据库 1954-1988年Asvanunt and Richardson数据集,以及巴克莱美国1988-2020年的超额回报指数。文中对价值因子变量进行了描述。在表中,虚线是线性最小二乘拟合。所有图表均基于2020年1月1日至2020年3月31日时间段。

表9-A: 2020 第一季累计价值回报对利率因素和信贷因素的归因

最后,表9-B显示了本季价值组合的日回报率和同期日利率变化之间的关系。每日数据反映了利率和价值回报的高频变化,这为我们提供了另一个对这两者相关性的更有力的测试,对于长期利率变化和利差变化而言,在这段时期内都表现出对价值的轻微负相关性,当利率上升和/或利差曲线变陡时,价值因子倾向于发生损失。这些结果与过去十年的观察正好相反。虽然这个测试涉及的时间很短,但进一步支持了我们对利率是导致价值因子不佳表现的原因的怀疑。

表9-B: 每日利率变化 vs 价值组合回报,2020 Q1

6、结论

价值溢价与利率因素之间的关系在理论上比较复杂,在实证中也表现出不一致性。价值因子对利率水平、利率变化和利差的暴露差异很大,不同的价值因子构造也会带来不同的结果。我们发现,价值因子与长期利率的同期变化之间存在着一定的正相关关系,这与最近关于价值型股票是一种比成长型股票更短期的资产的研究相吻合。尽管近十年来这种相关性较平均水平更强,但我们的分析表明,这更可能是一种偶然现象而不是由低利率引起的。事实上,在新冠病毒大流行期间,样本外价值因子的回撤表现正好相反。

我们还发现了价值溢价和短期利率变化量之间存在一定负相关性,但我们对债务和财务困境因素的直接分析并不支持价值型公司较差的财务状况是导致其较差表现的理论。这两种模式的结合会产生对利差变化统计学上更强的敏感性。因此,2017年至2019年平坦的利差曲线可能对价值因子造成了一定的不利影响,但带有偶然性。这种影响的经济意义不明显,并且会因为不同的价值因子度量、构造方式、时间段和市场而表现不同,这就带来对它的健壮性的质疑。特别指出,实践中常用的基于复合价值因子的价值策略,比基于账面价格比的简单学院派因子表现出更弱化的敏感性。

我们没有发现能将价值溢价的程度与利率水平联系起来的证据,因此我们的研究结果并不支持利率因素的变化是过去十年价值复苏的必要条件的判断。我们的结果也不支持利率或利差是2017年至2019年时间段或过去10年价值因子大幅贬值的主要驱动因素的判断。

相反,正确的解释往往是最简单的那种(尽管可能不那么令人满意)——大幅回撤只是因子溢价(如价值因子,以及市场因子)的一个不希望看到的特征。尽管有些后见之明,但缺乏证据表明,这种回撤能被已知的某种变量可靠地解释或预测,这或许正是这些因子具有风险,以及它们能提供不易被套利的长期正回报的原因。

7、附录

表A1: 1926年至1953年季度数据的一般敏感性分析

回归基于季度不重叠的数据。

表A2:其他权益因子对利率因子的一般敏感性分析

表中数值为回归系数,括号内是t检验值。Mkt-RF和SMB是来自Ken French数据库的市场因子和规模因子。UMD和BAB是来自AQR数据库的动量因子和低beta因子。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号