阅读:0

听报道

导读:许多人总是觉得跑赢指数是最基本的,但是这几年越来越多A股投资者发现,战胜指数太难了。事实上从一个全球范围来看,古今中外要战胜指数都很困难。背后最核心的因素还是,指数代表着市场平均水平,但大部分人是难以超越市场平均水平的。而且指数是根据企业本身,不断加入代表属于经济方向的公司,这种被动学习能力反而比一些主动学习能力更强。今天就和大家聊聊,战胜指数有多难。

从2017年开始,我们就发现了一个重要的现象:大部分人跑不赢指数了。2017年的上证指数跑赢了90%以上的投资人。许多人说这是一个假牛市,赚了指数但个人却不赚钱。但是事实上,在大部分国家和地区,要战胜“平庸”的指数,都是非常困难的。我们看几个海外市场的数据:截止到2016年底过去三年跑赢标普500的对标基金为30%。

连续三年跑赢的基金只有5.17%。过去三年跑赢标普中盘400的对标基金为25%。连续三年跑赢的基金只有3.24%。过去三年跑赢标普小盘600的对标基金为30%。连续三年跑赢的基金只有6.88%。我们再看看欧洲的数据,2016年跑赢基准的固定收益基金经理只有20%,跑赢基准的股票基金经理为35%,全部加起来只有31%的基金经理战胜基准。以10年为维度,战胜欧洲股市的基金经理只有21%,战胜欧洲债市的基金经理只有8%。

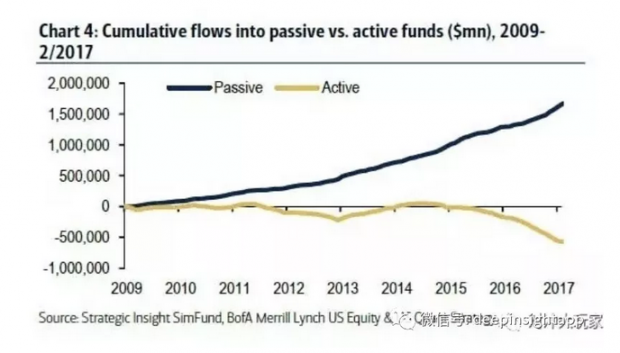

无论股票还是债券,过去十年能跑赢基准的基金经理为17%。越来越多的投资者发现战胜指数是那么困难,这也导致指数基金成了金融危机后增长最快的金融产品。2016年就有4900亿美元流入被动产品,同时有900亿美元赎回对冲基金。

从成熟市场中我们看到无论短期,中期还是长期,要战胜指数是非常困难的。就像跑步一样,指数看上去就是一个平平无奇的人,但是长跑的时候发现对方总是能保持匀速,越到后面越跑不过。从产品设计上,指数本身就具有发掘最优秀企业的能力,会在不同阶段调入代表当时产业背景的公司。比如80年代美国的道琼斯成分股以能源为主,进入90年代就是消费,然后过去几年开始调入科技。对于一个个体来说,要保持与时俱进非常困难。

最近看了一篇文章,大意是我们所有人都要接受一个平凡的自己。从一个整体来看,平凡就是平均数,大部分人都是平凡的。但是很多时候我们的内心总觉得自己更优秀。曾经有人做过一个实验,将100个人关在房间内,然后问他们是否认为比其他人优秀。结果90%的人认为自己比这个房间内的其他人更聪明。

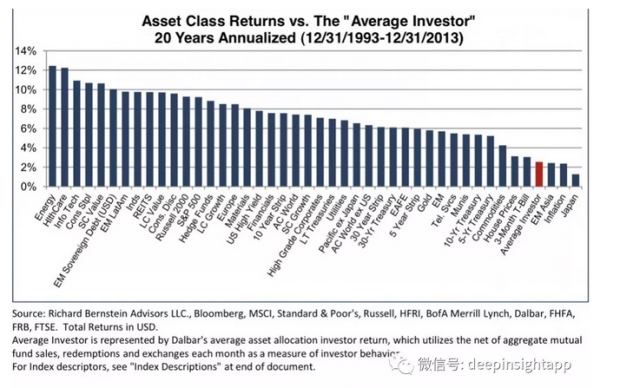

在投资上同样如此,巴菲特说有许多聪明人认为他们在股市中比其他人聪明,我把这些人叫做主动管理投资者。站在他们对立面的是被动投资者,他们就是市场平均水平,他们基本上就是跟踪指数。而从一个整体来看,主动管理投资者的业绩也将平均化。但是不同的是,主动投资者的费率远高于被动投资者。所以最终,主动投资者长期扣费后的回报率,将低于被动投资者。下图是1993到2013年美国各个细分行业的年化回报率。我们发现“不甘平庸的个人投资者”,收益率是排在倒数的。很多时候,越是觉得自己能战胜市场,收益率反而越低。

所以投资中我们先需要设定投资目标,这个目标无非两类:绝对收益和相对收益。绝对收益就是无论市场什么环境,以正收益为目标。即使指数上涨了50%,但是20%的正收益也是可以接受的。另一个则是相对收益目标,以战胜自己的基准为主。即使某一年亏损了15%,但是基准下跌了20%,那依然是值得满意的结果。对于投资人来说,最大的错误是将绝对收益和相对收益混淆,同时又以排名多少分位作为目标。

相反,我们从历史的数据倒推回来。长期能战胜指数的产品,一定是排名靠前的。

那么许多人会问,为什么过去战胜市场并不难。上证指数在2007年见顶6124点到今天已经超过了10年,在十年中许多投资者都取得了正收益。关于这一点,我们曾经探讨过指数的失真性。过去10年其实大部分股票是上涨的,只是权重股出现了下跌。过去上证指数并没有像美国的道琼斯那样,不断调入代表新时代经济的大盘股。但是从海外市场的长期走势看,要战胜指数是非常非常困难的。

另一个常见的问题是,大量相对收益产品对于其基准的跟踪误差非常大。比如说我的基金对标是沪深300,那么可能80%的仓位配置和沪深300的权重是差不多的,通过20%的“超额收益”仓位和品种来战胜市场。过去我们许多人往往通过非常偏激的配置来战胜基准。比如说满仓某一个板块或者行业。大幅超配权重指数中配置不高的行业。这种做法往往也具有偏高的风险,脱离了相对收益的本质。

在任何时候我们都不应该对于自己的判断和能力过于自信。历史无数次告诉我们,战胜指数是一件非常困难的事情。长期能战胜指数的都是极度优秀的投资人。比如股神巴菲特。事实上,我曾经做过一个测算。巴菲特从做投资开始到今天,标普本身的年化收益率就差不多有9%。

巴菲特真正的年化收益率在13%左右,但是加上了保险公司带来的1.6倍杠杆,就变成了今天19%的年化收益率。可想而知,即使股神最终能跑赢市场的,也就每年3%-4%的年化收益率。而曾经的美国共同基金大神比尔米勒,如果算上2008年的55%回撤,其实他并没有战胜标普500指数。

最终我们需要接受一个平凡的自己,理解战胜基准的难度远大于我们想象。长期看投资还是赌国运,只要国运向上,代表整体经济的权重股就会表现。在这个过程中,要长期战胜指数的困难度非常高。而明白这个道理,反而能帮助我们跑赢市场。

作者交流,请加微信:dianshi830,请告知职业和公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号