阅读:0

听报道

文|朱昂(微信:dianshi830)

导读:伴随着中国被纳入MSCI,养老金产品的逐步推出,中产阶级崛起后的理财需求增加,中国资产管理行业逐步向国际化接轨。2016年以来,整个中国资本市场的投资体系开始走向成熟。然而我们的资产管理行业还是过于年轻,公募基金的诞生差不多就20年时间。作为全球第二大的经济体,没有一家中国的资产管理公司能够进入全球前30大的资管公司。那么未来中国公募基金行业会向什么方向发展呢?我们从对比全球2017年共同基金的一些特征和变化中,或许能得到启示。

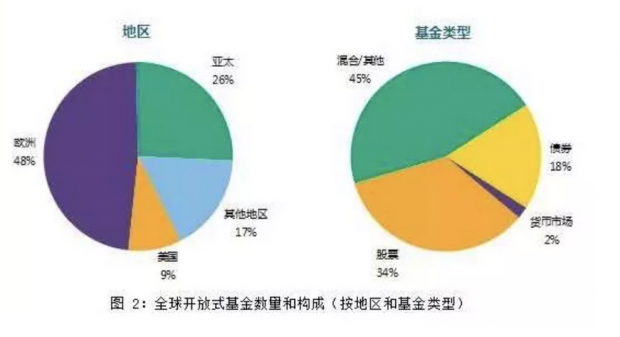

我们从产品的种类上看,股票型基金无论是在产品数量还是资产规模的占比都是最高的。2017年全球基金产品中,股票基金的规模占比达到了44%,其次是混合基金的23%,债券基金的21%,货币基金的12%。而从产品数量上看,混合基金占比达到了45%,股票基金只有34%。也就是说,单一股票基金的规模远远超过了混合基金的规模。另一个有趣的现象是,作为全球公募基金规模最大的美国,其产品数量占比只有9%,欧洲却占到了48%。这一点和欧洲国家数量众多,每一个国家都有大量的基金产品有关。也从侧面说,产品数量和规模是不能划上等号的。

中国是全球货币市场基金最大的国家!作为全球第二大经济体,中国在全球共同基金行业目前的影响力来自货币基金。受益于支付宝的商业模式创新,天弘基金的货币基金是全球规模最大的单一货币基金。而且中国市场向来“商业模式”创新能力很强,随着余额宝模式的推出,大量的基金公司推出了自己的类“余额宝”现金类工具产品。2016年全球新增货币基金规模820亿,到了2017年新增了5980亿美元规模。其中来自亚太市场的增量达到了4040亿美元。到了2017年底,中国货币市场基金在亚太地区占比达到了80%。

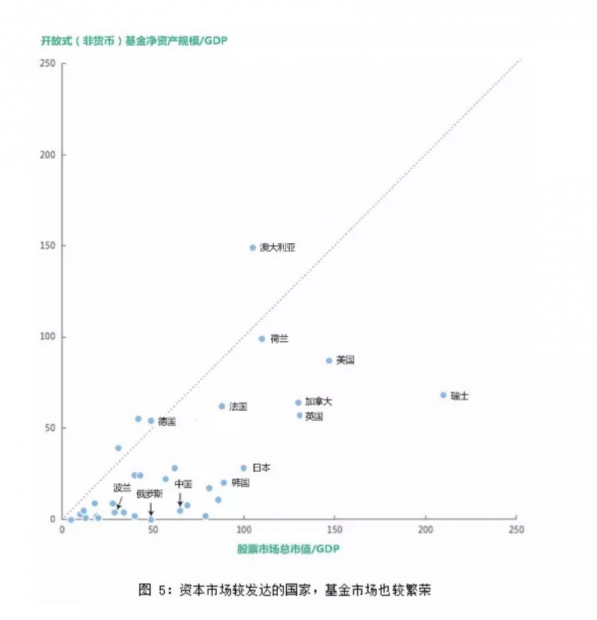

公募基金市场的繁荣程度,和这个国家的资本市场繁荣程度呈现正相关。这里用一个“股票市场市值/GDP”的比值代表这个国家资本市场的发展水平。股票市场市值/GDP的比例越高,说明这个国家的资本市场发展越发达。然后我们再以“开放式基金合计净资产/GDP”代表这个国家的基金市场繁荣程度。我们看下面这张图,中国的资本化率还比较低。欧美国家的公募基金市场相比亚洲国家要繁荣很多,这一点可能和他们的制度,文化相关。

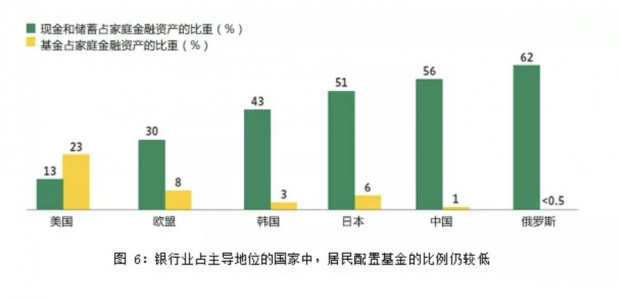

那么为什么欧美国家那么多人买公募基金产品,亚洲国家中购买公募基金产品的比例就少很多?还有一个原因和银行在其金融领域的主导地位有关。在欧美国家,老百姓购买投资理财产品的渠道并非通过银行。我们知道美国有大量的投资顾问(investment advisor),帮助普通个人家庭从退税理财,养老金推荐,理财产品推荐进行一站式的服务。其中也崛起了类似嘉信理财这样的大型互联网平台。而在亚洲国家,大部分人购买金融理财产品通过银行渠道。他们就更倾向于购买银行的类现金/存款类产品。

说到全球资产管理行业,肯定要说到美国。截止2017年底,美国资产管理行业的规模高达22.5万亿美元。我们看下图,能发现过去20年美国资产管理行业的发展趋势。1999年的时候,美国共同基金规模7.1万亿。中间经历了网络股泡沫的崩溃后,到了2002年底萎缩到6.6万亿。但是之后市场开始修复,到了2007年底已经翻倍到了12.9万亿。在2008年金融危机规模小幅下降后,又在2009年开始的美国历史上第二长牛市大幅增长,到了2017年规模突破22万亿。其中值得注意的是,ETF指数基金作为一个产品品类,过去20年规模每年都在增长。1999年ETF指数基金的规模只有340亿美元,到了2017年规模达到了3.4万亿美元。规模增长100倍。这也为什么现在全球规模最大的资产管理公司是指数基金的贝莱德和先锋。

在约翰博格回忆录中,他很清楚的解释了为什么指数基金能够大规模增长。约翰博格相信市场是有效的,在一个足够长的周期中,主动管理基金经理无法战胜指数。那么费率更低的指数基金,能够给投资者带来良好的回报。美国也是全球最大的指数基金市场,占全球指数基金总体规模的72%。

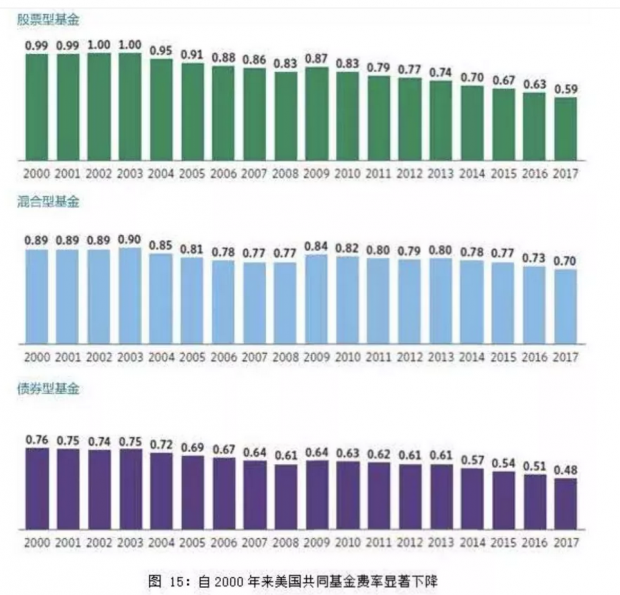

从基金费率的角度看,伴随着规模的不断增长,美国共同基金费率逐渐下滑。2000年的时候,股票基金的平均费率差不多有1%,到了2017年股票基金的平均费率降低到了0.59%。费率降幅高达40%。混合基金和债券基金的费率也出现了不同程度的下降。

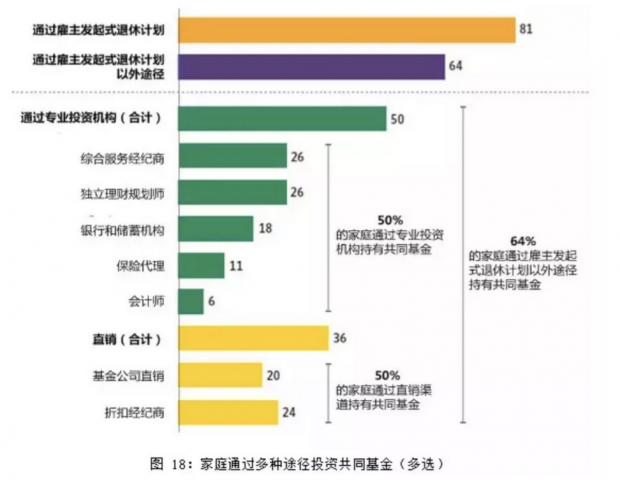

和中国今天通过银行渠道发行共同基金模式完全不同,美国市场主要通过企业雇主的养老金计划进入共同基金市场。我们也曾经做过研究,美国共同基金市场的大飞跃就是1980到2000年的20年,正好是养老金计划的全面推出。美国家庭中有94%的比例通过雇主发起的退休计划,个人养老金(IRA)以及其他税收递延计划购买基金。对于他们来说,退休储蓄是购买基金的首要目标,而非“发家致富”。这也是为什么美国的DC养老金计划和IRA个人退休账户持有基金的总资产达到8.5万亿美元,全行业占比达到了53%。

这也是为什么养老金推出会如此重要,特别是税收的递延。在美国,假设一个月你的收入是3000美元,假设你可以购买600美元的养老金。这笔钱是税收递延的,你会在最终把这笔钱取出来时,才交付一笔税收。这样,一个人购买养老金的动力很足,因为在交易的时候,你通过抵扣税收就已经获得了收益。很多雇主甚至每个月会匹配你购买的养老金金额。

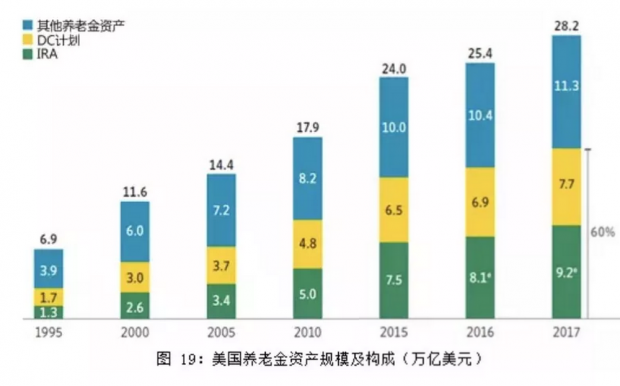

随着婴儿潮的崛起,美国养老金账户的规模越来越多。截止2017年底,美国养老金整体规模达到了28.2万亿美元。这也是为什么美国家庭资产持有股票的比例很高,基本上都是通过养老金模式进来的。相反,中国家庭资产主要持有房地产。这也是为什么,美国政府对于股票市场的波动格外重视,中国政府对于房地产市场的波动会更加重视。美国有超过7700万家庭参与了DC或者IRA的养老金退休计划。

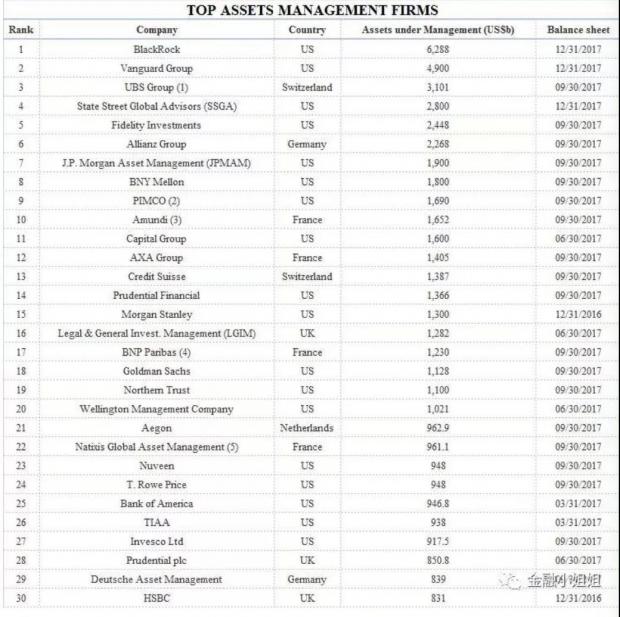

最后我们看看全球规模最大的资产管理公司排名,贝莱德和先锋基金排名前二,规模分别为6.2万亿和4.9亿万美元,之后是UBS集团的3.1万亿美元,State Street和富达基金排名第四和第五。排名前20名的资产管理公司都在1万亿美元之上。这个排名中美国的资产管理公司最多,这一点和美国家庭持有共同基金比重较高,美国股市市值全球最大有关。欧洲中也有来自瑞士、德国、法国,英国和荷兰的资产管理公司。当然,截止到2017年底,没有一家中国的资产管理公司入围,甚至差距还比较远。

对于中国资产管理行业的几点启示:1)大家对于产品创新和系统打造需要越来越重视。贝莱德和先锋基金都不是百年老店,也从来没有任何一个明星基金经理。他们都是围绕指数基金这个产品做创新。看似简单的指数基金产品,其实从系统层面中非常复杂;2)养老金税收递延对于资产管理行业的崛起至关重要。如果看美国的话,在1980年共同基金持有全市场股票市值的比例非常低,到了2000年大幅提高后,整体对于市场的影响越来越大。这背后就是养老金税收递延模式的推出。养老金税收递延导致投资者长期使用定投的模式,基金公司以养老退休为投资目标,不追求偏激的收益率,市场整体保持在一个很稳定的状态;3)平台化的价值超越个人英雄时代。在美国一个如此发达的资产管理行业,共同基金的明星基金经理可能只有三个人,彼得林奇,比尔米勒,约翰涅夫。今天我们看到大的主动管理基金,包括富达,惠灵顿,Capital等都是平台化模式。

个人思考,希望给大家带来帮助。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号