阅读:0

听报道

译者导读:本文由贝莱德投资撰写,对2021年全球资产配置进行系统性梳理。不同于传统的统计学和consensus逻辑,贝莱德认为目前的局势更加类似于自然灾害后的经济重启,叠加了一些财政政策、货币政策以及政府执政理念的不同和延续性,大类资产配置应该超配权益资产,低配固定收益类资产,超配一级市场资产。这种经济、政治意图、财政及货币政策相结合的思维方式值得学习。同时本文是标准的机构资产配置思路,很经典的教科书般的指引。

文章来源 | 贝莱德2021年全球投资展望

作 者 | Philipp Hildebrand, Vice Chairman, BlackRock;

Jean Boivin, Head, BlackRock Investment Institute

宏观经济:重启

新冠疫苗的问世时点对于经济重启十分重要,尤其是对于美国的财政政策来说。我们预计经济将会在2021年底的时候出现重启。

译者说:贝莱德认为,目前的美国财政政策再进行下去,会有越来越大的风险。

新冠疫苗向政府、公司和人民大致描绘出了后疫情时代的经济状况。这也可以在一定程度上降低经济危机的发生概率,帮助政府更好的做出政策支持。从资本市场的角度上说,这也可以让相关资产价值快速修复。

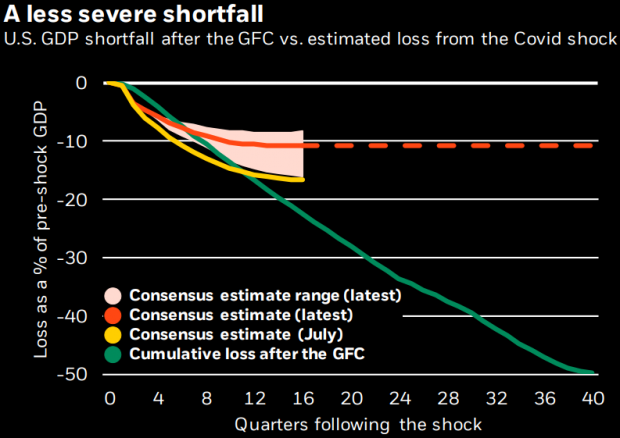

短期内,由于住院人数和死亡人数还在攀升,经济重启会面临一些困难。但是这并不会显著的让GDP大幅退化。一致预期显示GDP的下滑程度要比7月份预期的小。

我们认为,传统的商业周期分析并不适用于现在的环境。我们预计现在的情况与一些自然灾害带来的影响相类似,经济会迅速修复,并带来一些结构性的变化。这与2008年的金融危机大不相同。

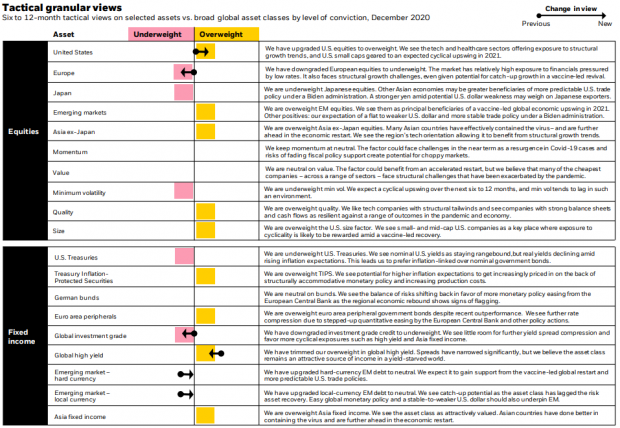

基于此,我们在战术层面超配股票,这里面包括了超配美国小盘股、新兴经济体市场和亚洲(除日本)市场。我们同时低配投资级债券,并把这部分配置转移到垃圾债及亚洲固定收益债券产品中。

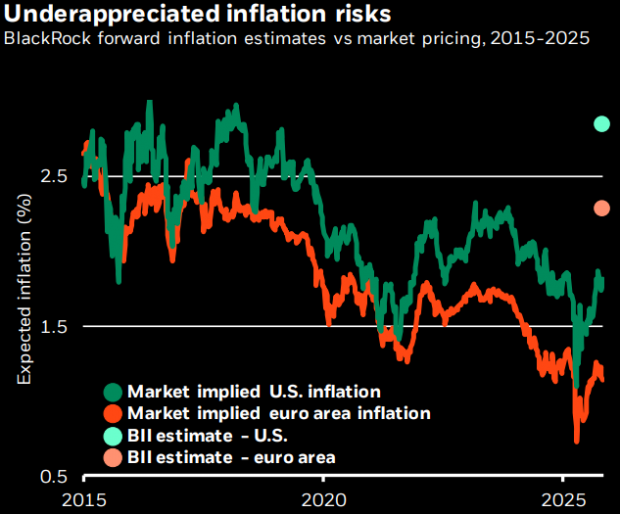

“新名义”

我们认为“new nominal” 并不单单是指我们对未来通胀的预期,更多的是在未来几年我们对高增长而带来的高通胀,但名义利率并不增长的预期。所以这也就意味着不同市场会有与之前不同的表现。

从过去的表现看,通胀提高对于投资者来说是成本的提高,通胀导致高利率,从而通过折现率对投资者构成压力。但是由于出现了政策的巨大变化,通胀率的提高会对风险资产更有利。

中央银行已经释放出信号表示他们更愿意让经济在高于目标通胀率的情况下逐渐恢复。我们预计中央银行更有可能会抑制名义利率提高,从而防止经济紧缩。

从生产端看,尽管一些企业由于规模效应,在短期内可以抑制通胀。但从长期来讲,随着全球供应链格局的转变,高通胀也不可避免。

利率已经接近底部且中央银行持续的限制利率提高的情况下,成熟市场的政府债券将会失去在资产配置中分散化的作用。由于预期实际利率也会降低,我们更加倾向于通胀保护类的资产(inflation-linked securities)。与此同时,我们会超配风险资产。

重构全球化

疫情会加速地缘政治趋势,比如中美之间的关系。全球的供应链体系会在这种影响下变得相对更有韧性但更低效。

我们认为中美之间的竞争关系还是会持续,这两个国家都会更加强调自给自足的全产业链供给能力,比如中国现在就希望能够提高自己的基础科技实力(半导体方面)。

所以我们建议投资者在投资时要兼顾双方。(拜登上台之后)中美之间可能不再是贸易方面的摩擦,而是关于人权、环境保护方面的斗争。

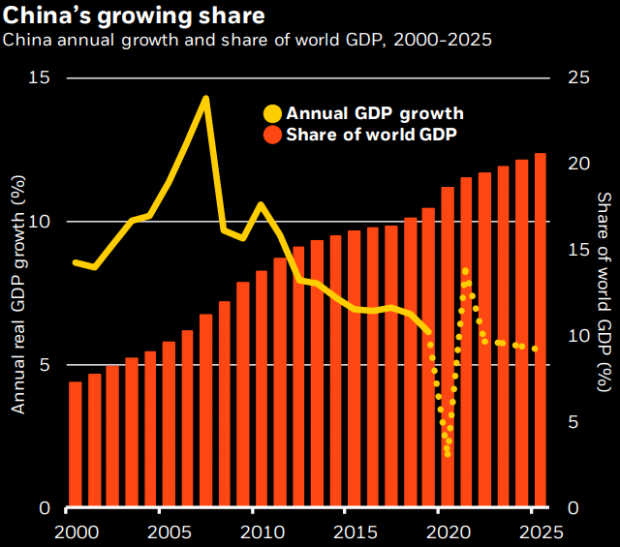

中国占全球GDP的比重不断增加,经济也快速恢复,所以我们认为投资者应该超配中国资产(对比其他发展中国家资产)。我们认为全球投资者会持续不断的流入中国市场中。关于中国的风险包括了中国的债务水平,人民币对美元的价值,但我们认为投资者会在其中有很好的价格补偿。

译者说:现在已经得到2020年中国GDP增长2.3%,超出市场预期(2.2%)。由于中国控制疫情良好,中国将会继续在全球供应链舞台大放光彩。我个人认为不仅仅2021年中国经济强力反弹,之后的很多年中国的经济增长都会超过我们对没有疫情时的增长预期。因为很多国外厂的恢复生产慢,导致本不属于中国企业的订单流入。而中国生产的产品向来以物美价廉著称,之所以之前“本不属于”,是历史习惯问题。当这个习惯被打破,相信会有更多增量的持续出现。

更快的转变

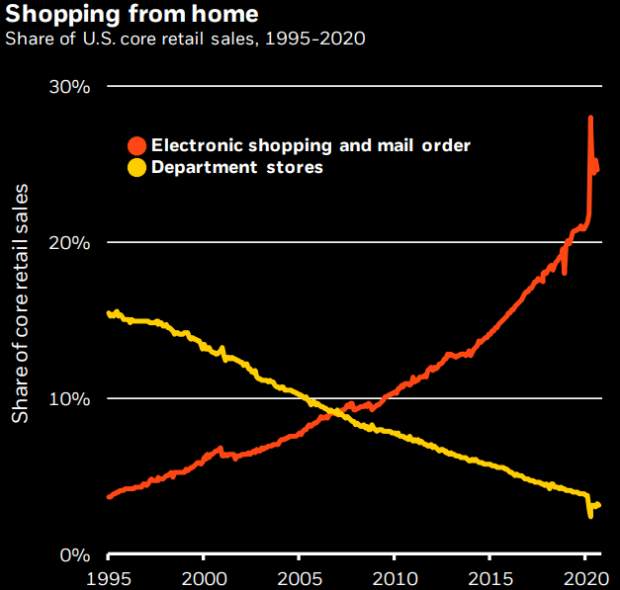

更加强调可持续性、贫富差距的加大、收入与健康问题以及电商的主导,这些逻辑将会在疫情的冲击下加速扩大影响。

欧洲以可再生能源基础设施建设和电子商务化作为经济重启的中心发展点;在疫情下发达国家和发展中国家的公共卫生实力差距的体现;疫情期间的网购,电商巨头winner takes all逻辑;这些都是我们在上一段说过的。

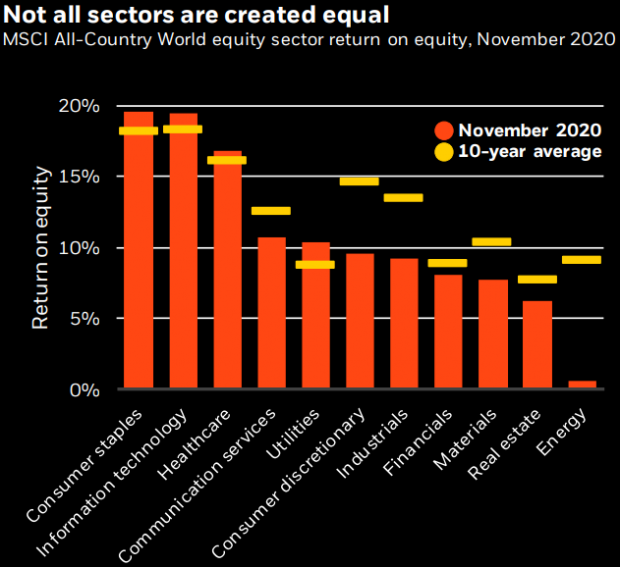

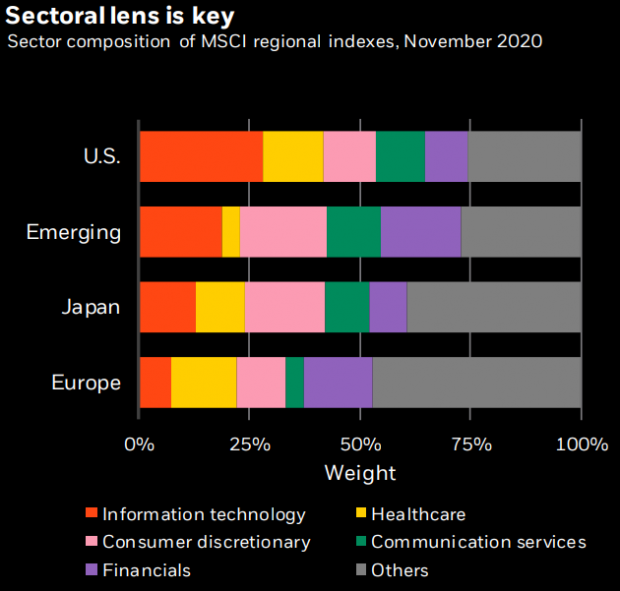

尽管连续多年的估值提升,我们认为科技股从长期讲还是有很大的增长的。与此同时,我们认为战略性的资产配置,如果单从资产类别的角度上来去分散化投资会越来越无效,要更多地从国家、行业和各资产的角度上分析。

译者说:贝莱德认为单纯的通过assetclass来做资产配置已经没法diversified,这点我们从A股市场上就可以看出,最近一直被热议的“抱团”就是很好的体现。单纯配中国资产,得到的收益是远远低于买各个板块的“茅台”的。而二线品种补涨慢、涨幅小、持续性差。剩下的垃圾一跌再跌。这到底是为什么。我很认同交易者结构改变这个逻辑,与此同时,我想从另一个角度来诠释。

低利率(本文之前提到的)导致折现率降低,折现率降低导致股票资产增值。但这点不足以说明为什么分化这么严重。我认为分化严重的根本原因,在于投资者对风险补偿的不完全正态分布。目前的市场说明了,投资者对于基本面好(能够安全、稳定的创造现金流)的公司无底线的降低对其风险补偿率,而对于基本面一般的公司无底线的提高其风险补偿率。且投资者对不同公司的风险补偿率呈现右偏形态,即对少数好公司过分不需要风险补偿,而对绝大部分一般公司过分要求风险补偿。这是一种在丛林环境中养成的,深植在每个人基因中的不可磨灭的第一反应。

这种现象产生的原因主要有,中美贸易战带来的全球局势不稳定、特朗普时代的政策不明朗、疫情变化、全球主要经济体的债务危机等。我认为未来有可能会因为一些催化剂,导致投资者纠偏这种“不正常”的风险溢价补偿率的分布。

自下而上的观点

疫情的冲击让一部分人成了赢家。我们自下而上的将公司分为三类:有问题并且会继续恶化的;受到冲击但会恢复的;变得更强的。

航空公司算是第一类,差旅客户是航空公司一个非常重要的目标群体,企业可能会发现如果他们能线上开会,就可以节省更多费用,所以差旅客户的恢复不会像休闲旅游的客户恢复的那么快。

房屋建造、原材料和汽车是第二类,尽管会在疫情期间遭到重创,但经济一旦恢复,这些行业也会恢复。

科技行业属于第三类,在疫情期间可以继续增强自己的实力,但是利润率可能还只能保持在低位,尤其是一些早期商业化行业,比如云计算,在线广告及电子支付。

科技行业的资产在最近一段时间集中上涨可能是风险,但是更多的应用场景对于科技公司来说是更多的增长点。

地缘政治

拜登面临着疫情持续、经济低迷和更加两极化的国家的情况。我们不认为民主党能得到参议院。

译者说:目前已经证明判断错误,后面一系列推论也没有意义了。

新兴市场投资

发达市场中央银行的刺激政策有效的支持的新兴市场资产,我们相信资金会流入到新兴市场资产中。同时全球经济周期性向好也会助推新兴市场经济。另一个逻辑是拜登政府能够降低国际贸易政策的不确定性。所以我们战术上超配新兴市场权益资产。

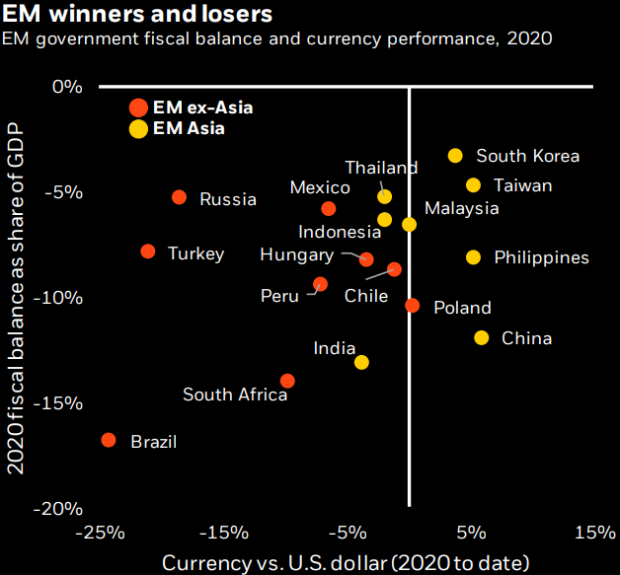

但是,不同国家会有很大差异。疫情的冲击让一些发展中国家的经济持续性恶化,很多发展中国家都面临着结构性增长和高债务比的风险。所以我们认为对新兴市场投资的回报会严重分化,有强基本面支撑的国家会得到大部分收益。

我们已经观察到这种迹象,一些有着大额财政赤字的国家的货币持续贬值,而强基本面支撑的国家货币更加坚韧。

译者说:尽管超配新兴国家资产,但贝莱德重点强调了分化。

可持续性

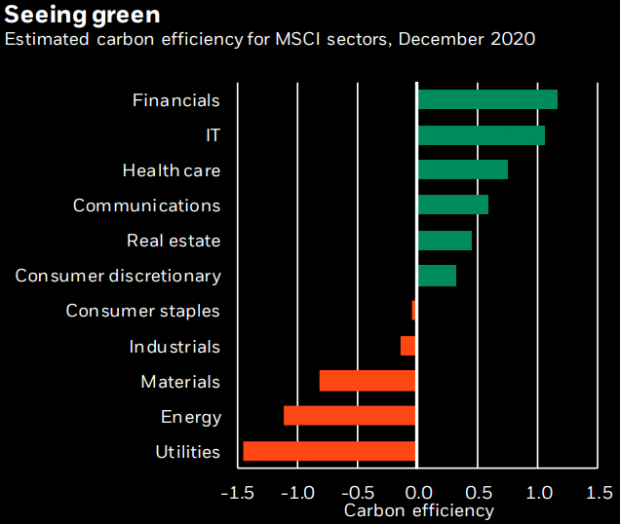

我们已经在经济向可持续发展的道路上的拐点了。最近欧盟和中国出台了一系列比较激进的碳中和的目标,在投资中我们也需要考虑到这一点。

我们认为这种趋势将在未来几十年都是一个大主题。很多人都觉得发展绿色经济其实并不真正“经济”,但我们认为这种想法是错误的。因为传统能源将会导致环境恶化(包括天气问题),这会进一步降低传统经济的增长率,只有发展绿色经济才能更持续的增长。

我们认为碳效率(译者说:这里贝莱德定义了这个概念,即碳排放作为企业价值的一部分)会让不同行业的不同公司重估。高碳排放的公司有可能会面临监管问题,比如更高的税率,罚款和更高的融资成本。而那些碳效率高的公司在风险面前更有韧性,也会享有更高估值。

一级市场

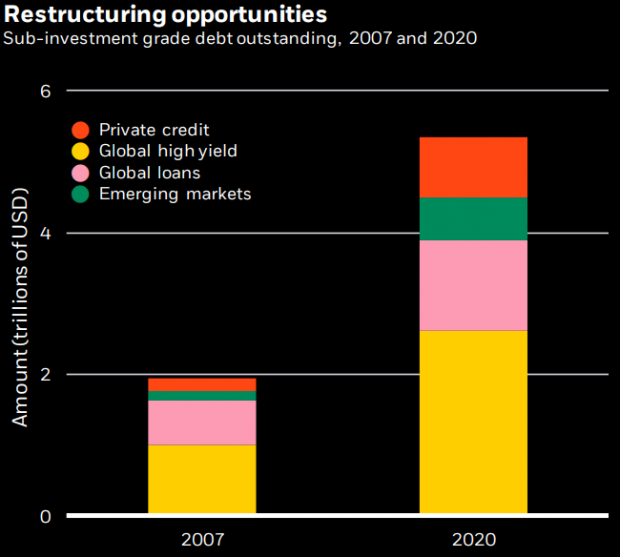

很多公司可能会去私募债券寻求转型。我们认为这部分可以作为成长性资产来分散化投资。一级市场流动性相对差一点,不太适合全部的投资者,但从资产配置的角度说,还是很重要的。

本轮需求可能会刺激私募债券市场的规模超过历史最高峰,次级债的规模已经从2007年翻倍了,达到了5.3万亿。

随着债券市场规模增长和债券价格的降低,很多公司都会增加杠杆,然而如果疫情影响公司的收入水平,则会面临风险。这时就有了垃圾债的机会,所以在选择一级市场基金经理的时候,我们应该考量他是否能够仔细衡量信用风险。

很多机构投资者都低配一级市场,我们认为这是因为流动性风险。我们认为一级市场在当前政府债已经无法作为分散化手段时扮演着重要角色。同时我们也看到一级市场可能会有超额收益,这种超额收益来自于那些可以得到更好的债券条款的经理人。

战术性观点:barbell approach

一方面,我们倾向于美国市场权益、亚洲市场(除日本),以及那些受益于结构性经济增长的科技公司。这些资产在一季度可能会有比较大幅的波动,但从长远看会有不错的收益。

另一方面,我们认为应该超配那些免于结构性挑战的周期性资产,比如亚洲(除日本)权益以及美国小盘股。

在债券方面,我们倾向于亚洲的固定收益资产和高收益资产,我们提高对新兴市场债券的评级到中性,降低投资类债券的评级。

我们低配那些周期性同时面临结构性挑战的资产。包括欧洲和日本权益资产。欧洲市场风险长期暴露在金融股中,日本市场可能不会享受到其他亚洲国家在周期上行时的利好,因为有对美元货币增值风险,强日元不利于日本的出口公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号