阅读:0

听报道

导读:一家好的投资机构到底应该靠体系还是靠个人,这个问题可能见仁见智。比如桥水的Dalio就一再强调,投资必须要依赖系统,单靠个人判断很难长期保持竞争力。就国内来说,大多数公司还是比较依赖明星基金经理,而汇丰晋信基金则是国内公募基金行业少有的始终强调体系“作战”的基金公司。

4月13日,点拾投资创始人朱昂联合腾讯旗下销售平台腾安基金执行董事刘明军,蚂蚁金服财富资产优选组产品专家刘文涛,谢理达等在线基金销售平台的多位专家,举办了一场“走进汇丰晋信,新势力专场活动”。通过和汇丰晋信总经理王栋,首席投资官曹庆,股票投资部总监丘栋荣超过三个多小时的交流,进一步了解汇丰晋信独特而又科学的投资体系。关于汇丰晋信完整的投资体系,我们曾经有过多篇文章阐述全视角看汇丰晋信:中国资产管理行业的“国际模式”,这里不再多做重复说明,我们更多分享此次交流一些更深入的收获。

体系化的投资流程

汇丰晋信和大部分基金公司最大的不同在于其体系化的投资流程。用投资总监曹庆的话说就是“更多地依靠体系、流程、以及纪律来取代直觉或一时之念,依据严谨的分析和流程来尝试战胜市场”。这种对体系、流程和纪律的强调在个股选择、资产配置和风险管理三个层面都有体现。

第一部分,在个股选择的流程中,汇丰晋信有一套源自外方股东的PB-ROE选股流程。通过这个自下而上的PB-ROE选股流程,筛选被低估的股票,估值高了卖出,低了买入,卖出和买入是有一定的纪律的,而不是随意的。当然,这个“低估”看的是完整的生命周期,通过对于这些个股所处行业生命周期的判断,去研判这个公司处于生命周期的哪个位置。有些公司虽然ROE很低,但处于生命周期的景气底部,未来ROE会出现上升,那么其实这个公司真实的估值是便宜的。相反,有些公司虽然表面上看ROE很高,但处于生命周期的顶部,未来ROE会出现下滑。从某种角度看,汇丰晋信相信均值回归的力量。今天一个行业或者公司的景气度很高,但是从历史周期来看,这种景气度可能是会回落的。关键是找到高景气度背后的逻辑是什么。我们曾经在之前的访谈中提到过白酒,在汇丰晋信的模型中,白酒其实和房地产周期有比较高的相关性,在地产周期回落后白酒的ROE大概率出现下滑。另一个方面的例子是军工,虽然国防军工一直像一个“黑盒子”,但目前处于历史景气度的低点,未来大概率会出现回升。

第二部分,在资产配置上,汇丰晋信的仓位管理不是基于对市场的预测,比如基金经理自己觉得下个月市场要跌了,而是基于对大类资产当前价格吸引力的判断。也就是说,Nowcast会比Forecast更重要。通过对大类资产的评估,来判断目前市场隐含的“风险溢价”是多少。当市场隐含的风险溢价很高时,仓位上就会更加激进。相反,当市场隐含的风险溢价很低时,仓位就会比较谨慎。我个人的理解是,这是一种更加科学的仓位管理方式,许多时候我们的“感觉”会误导投资的决策。大家总是容易记住自己看对的时候,忘记错误的判断。投资人总是对于自己的“盘感”过于自信,而缺少科学判断和调整仓位的方式。

第三部分,风险管理,这也是汇丰晋信投研体系中最强调纪律、流程的地方。在这部分,除了投资部门自身是风险管理的第一道防线,还有风控部门加入,成为第二道防线。

这里我主要想聊聊跟踪误差和流动性风险。国内大部分基金其实和其基准相比,会有很大的跟踪误差。有些基金会在某个行业持仓50%仓位,这种做法的结果是,即使其持仓的股票数量很多,但承担的风险其实是很大的。成也萧何败萧何,我们看历史上排名最靠前和最靠后的基金,往往都是对某个行业“下注”过大。汇丰晋信历史上所有产品对于其基准的跟踪误差一般在6%到8%之间。而且,无论是混合型基金还是股票型基金,都会控制跟踪误差不超过12% ,一旦超标,风控部门会提醒投资部门做出调整,力图通过相对均衡的行业配置,给投资者带来真正的超额收益。

再说说流动性风险的管理。我们都知道投资中有一个不可能的三角形:规模(流动性),业绩和回撤。有时候规模一大就会牺牲流动性,通过集中持有基本面强劲的公司来获取收益。但是这个时候一旦流动性管理出现风险(比如黑天鹅事件,巨大的赎回等等),就会带来很严重的冲击。包括2015年下半年股灾的时候,我们已经看到了流动性风险带来的冲击。汇丰晋信产品都有严格的流动性管理,我们拿汇丰晋信龙腾举例子,假设正常市场情况下其一天可变现资产可达69.29%,三天可达86.38%,五天可达93.99%。

汇丰晋信首席投资官曹庆说,以上的这套方法,总结起来就是以价值投资哲学为中心,整合整个投研流程、规范全体投研人员行为规范,系统性的、工业化的方法。这套方法,背后反映的其实是公司的经营哲学。即公司不以短期做大规模为目标,而是希望在真正为客户创造价值的前提下长期稳健盈利。

关心的问题汇总

01

问:我很好奇,业内大部分基金公司都考核基金经理的排名,或者既考核排名又考核超额收益,你们为什么只考核基金经理的超额收益?

(曹庆)答:有一句俗话是说:“同时追求两只兔子的人将一只兔子也抓不到”。现在有的基金公司也是考核超额收益的,但是同时也要考核排名。又要学国际化的东西,要考核超额收益战胜基准,又要本土化,考核排名。最终效果不一定好,因为这两个目标在很多市场环境下有可能是矛盾的。可能跑赢基准但是排名很差,或者排名不好但是跑赢基准。这个时候,基金经理很难用体系性的东西去达到这样一个双重的目标。

我们是单一目标位置。是中长期的、单一的超额收益目标,同时考核超额收益背后承担的风险。在我们的考核体系里,假设一个大盘基金经理,其在过去一年取得了30%的正收益,但对标的基准沪深300有50%的正收益。那其实这个基金经理的超额收益是负20%,考核中是表现不好的。同时,又有一个TMT的基金经理,其在过去一年亏损了20%,但是对标的TMT行业指数下跌了50%。其实这个基金经理取得了30%的超额收益,考核中是表现不错的。

再比如:虽然都是跑赢基准10个点,但是一个基金是用10个股票跑赢的,和一个用20、30个股票跑赢的,肯定后面一种方式更好,行业可能更平均,个股分散度更高,夏普比例更高,承担的风险更小。

通过相对收益考核,汇丰晋信解决了每个基金经理都想成为“全市场”选手的问题。让基金经理能专注在基金合同限定的投资领域,挖掘超额收益。所有的基金风格能够实现风格不漂移,汇丰晋信也努力做到“所说既所做(true to label)”,而投资者可以“所买即所得”。

02

问:我们作为基金销售的专业平台,对基金的业绩需要做归因分析,我看你们自己也强调说在做归因分析,你们的归因分析和我们的有什么不同?

(曹庆)答:我们认为,市场上的业绩分析可以分成三个层次。

第一层,散户等非专业投资者主要做区间收益率的比较,能够把基金收益率放到同一区间段做比较就已经很“专业”了,但这种比较只能区分输赢,不能区分基金经理的能力和运气。

第二层,专业的机构投资者或销售平台做业绩分析时,会做收益率的时间序列分析,往往会把基金的收益率和业绩基准的收益率对照来看,区分贝塔和阿尔法收益。这个层次的分析,开始部分区分出基金经理的能力和运气,但很难追溯清楚阿尔法收益的来源。

第三层,我们自己做的业绩归因分析,是收益率和组合头寸的时间序列分析。因为我们自己掌握基金每天的头寸情况,每天实时地通过系统将业绩归因分析结果展现在基金经理面前的屏幕上,多少收益来自资产配置,多少收益来自行业配置,多少收益来自个股选择。通过这种完整的归因分析,能有效把一个基金经理的超额收益能力剥离出来,真正做到区分什么是运气,什么是能力。

我们真心认为归因分析对于基金经理是非常有价值的,它可以让基金经理把自己获得的结果和投入的行为联系在一起,真正认识自己,进而明白未来如何改进。而且我也可以清楚地拿业绩归因和客户沟通,我能给你解释清楚,我的超额收益来自哪里。所以我们强调我们的业绩是“可解释”的业绩。

03

问:成长股投资者大多更喜欢用PEG模型来挖掘个股,为什么汇丰晋信要用PB-ROE模型呢?

(丘栋荣)答:PEG的问题在于线性甚至加速成长预期。在行业景气度越高的时候,估值越高,市场越大,市场买入就是越多的。比如当一个股票从1元上涨到10元的时候,10元很可能是景气度最高点,这时候估值和增长都是最快。那么投资者很可能在10元买入最多。然而,景气度顶点非常可能是这个股票见顶的时候。相反,在行业景气度越低的时候,估值越低,市值越小,市场卖出是越多的。

而PB-ROE的模型,更关注PB。PB的稳定性和回归性可能会更加符合“均值回归”的投资思路。行业景气度越高,PB就越高,越是倾向于卖出。相反,行业景气度越低,PB越低,越是适合逆向买入。

简单来说,PEG更类似于一种强趋势的投资方法。而PB-ROE更相信万物的生命周期和均值回归。

04

问:你们一直在强调PB-ROE模型,听起来跟量化投资有点类似。你们主动管理的“主动”体现在哪里?

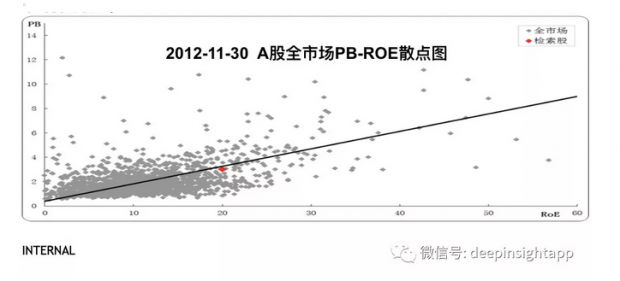

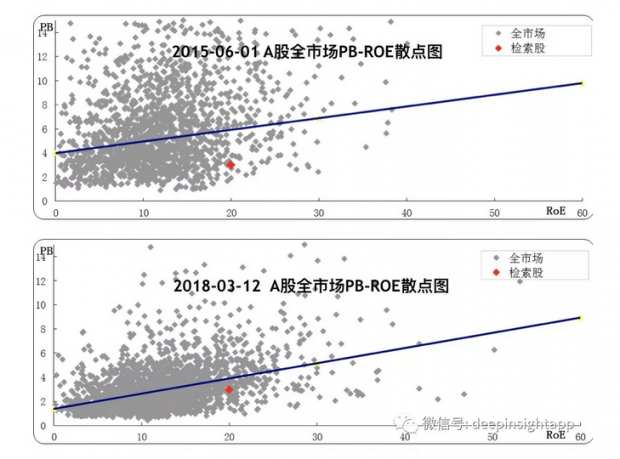

(丘栋荣)答:主动管理的部分在于思考哪些风险是愿意承受的,哪些是不能承受的。我们通过主动的研究,对于风险收益比做一个整体判断,让自己知道在承担什么风险。比如基于全市场的PB-ROE数据,能知道当前市场整体在什么位置。2012年底的时候,市场整体是有大量低估的机会,到了2015年6月,大部分股票是被高估的。而目前整体市场处于一个均衡的状态。

许多人把汇丰晋信的系统看作一套量化模型,其实汇丰晋信并不是一个纯粹依靠工具的量化基金公司,背后有很多主动管理的成分。我们强调主动的管理,而不是被动或量化策略。我们特别强调主动发现价值、主动识别风险,这与被动和量化策略的核心区别在于,对工具的理解和运用。我们认为,本质上量化和被动策略总会隐含一些特定的风险无法被识别,比如只关注ROE指标可能会在小盘股上累积大量的风险。在某一量化形式上的偏见,往往导致过度的风险承担。而我们关注的是风险和价值的实质,而不是它的形式。

05

问:你们的业绩是不是依靠汇丰全球的投资方法和选股模型?

(丘栋荣)答:其实并不完全如此,汇丰晋信把整个汇丰全球投资的框架和方法论做了很好的本土化。如果我们看单纯的PB-ROE模型在海外的实践,其实不会有如此之大的超额收益。我们能取得这样的业绩,除了依靠PB-ROE选股模型,更多在于我们对于企业和行业生命周期的理解,我们的资产配置能力,我们将价值投资做到了实质而非表面。

过去几年,其实我们的体系和方法论一直在进化,以适应这个市场。通过建立自己在体系上的竞争优势,为客户提供好的收益。

一家不卖业绩的基金公司

此次走进汇丰对于我们的另一个收获是,汇丰晋信通篇很少提到过往业绩多好。在过去对于其他基金经理或者基金公司的访谈中,大家提的最多的基本上就是业绩。比如过去业绩多好,拿了多少次金牛。这也是我们所有人感觉最不一样的地方。曹庆直言:“我认为历史业绩是最不重要的,因为能够重复的不是你的业绩,而是取得业绩的方法。实在要看历史业绩,也该重点看这个历史业绩的稳定性。什么因子可重复?只有波动性因子重复的概率会更高一些。”

汇丰晋信提倡一点:我们是卖自己的体系,卖我们如何管理客户的资产。

因此,汇丰晋信一直追求不断完善自己的投资和研究体系,与时俱进不断进化。对于所有的业绩都是可预测和可复制的,并且能够完整的向客户解释。

我们拿德州扑克举例来说。一个人德州扑克的水平怎么样,不在于这一局他最终有没有赢钱,因为赢钱很可能是有运气成分。很多人在最后一张牌会遇到“Bad Beat”。但是这个人的水平,是在下注中就能看出来。所以汇丰晋信看中的,不是最后业绩如何,而是这套投资体系的有效性和可行性。

作者交流,请加微信:dianshi830,请告知职业和公司。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号